Nợ xấu gia tăng

Bất chấp ảnh hưởng của dịch bệnh Covid – 19 và nền kinh tế toàn cầu gặp khó khăn. Những năm qua, ngành ngân hàng liên tục thiết lập những kỷ lục mới về lãi ròng. Thế nhưng, điểm đen là tình hình dư nợ xấu của toàn ngành cũng gia tăng đáng kể, đặc biệt tại các nhà băng có dư nợ cho vay lớn tại nhóm kinh doanh bất động sản và cơ sở hạ tầng.

Trong năm 2023, nhiều ngân hàng không chỉ gia tăng tổng nợ xấu mà chất lượng nợ phân theo nhóm nợ cũng xấu dần. Tỷ lệ nợ xấu liên tục gia tăng trong năm 2023 đã phản ánh chân thực nhất về những khó khăn trong nền kinh tế.

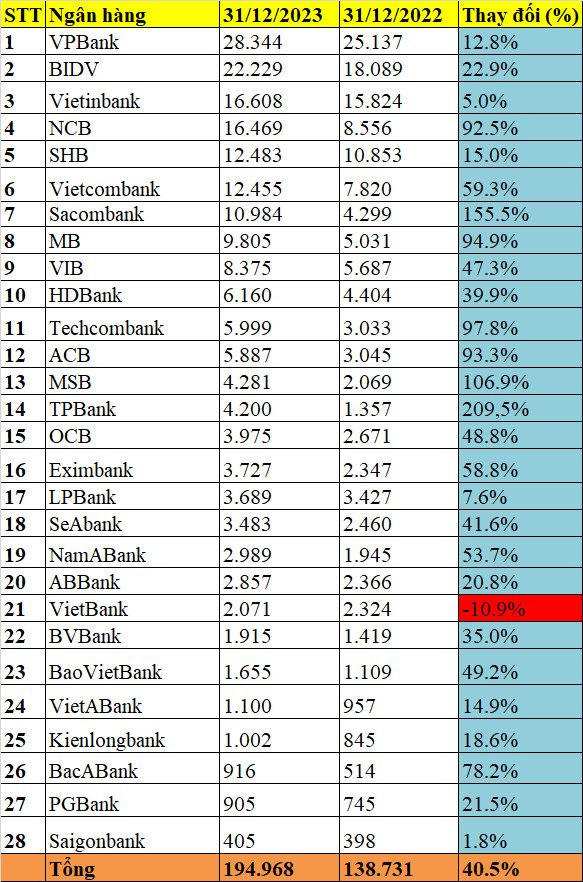

Theo thống kê, kết quả kinh doanh của 28 ngân hàng thương mại trong năm 2023 cho thấy, tổng dư nợ xấu toàn ngành ngân hàng tính đến cuối năm 2023 là 194.968 tỷ đồng, tăng 40,5% so với đầu năm. Đặc biệt, 27/28 ngân hàng có nợ xấu “phình to” so với đầu năm, thậm chí nhiều ngân hàng tăng bằng lần.

Cụ thể, tại nhóm ngân hàng quốc doanh, số dư nợ xấu lần lượt đứng Top đầu trong hệ thống. Cụ thể, BIDV là 22.229 tỷ đồng (tăng 22,9%) – đứng thứ 2 toàn ngành, Vietinbank là 16.608 tỷ đồng (tăng 5%) – đúng thứ 3 toàn ngành; Vietcombank có nợ xấu tăng 59,3%, lên mức 12.455 tỷ đồng – đứng thứ 6 toàn ngành. Ngân hàng Agribank không công bố dữ liệu.

Toàn cảnh nợ xấu của 28 ngân hàng thương mại trong năm 2023. (Đơn vị: tỷ đồng)

Tại nhóm ngân hàng tư nhân, các ngân hàng có dư nợ xấu cao nhất trong năm 2023 gồm: VPBank là 28.344 tỷ đồng (tăng 12,8%) – đứng thứ nhất toàn ngành, NCB là 16.469 tỷ đồng (tăng 92,5%) – đứng thứ 4 toàn ngành, SHB là 12.483 (tăng 15%) – đứng thứ 5 toàn ngành, Sacombank là 10.984 tỷ đồng (tăng 155,5%) – đứng thứ 7 toàn ngành, MB là 9.805 tỷ đồng (tăng 94,9%) – đứng thứ 8 toàn ngành, vị trí thứ 9 và thứ 10 lần lượt thuộc về VIB và HDBank với nợ xấu là 8.375 tỷ đồng (tăng 47,3%) và 6.160 tỷ đồng (tăng 39,9%).

Ở chiều ngược lại, Top 3 ngân hàng có tổng dư nợ xấu thấp nhất toàn ngành lần lượt thuộc về: Saigonbank là 405 tỷ đồng (tăng 1,8%) – thấp nhất toàn ngành, PGBank là 905 tỷ đồng (tăng 21,5%) và BacABank là 916 tỷ đồng, tăng 78,2%.

Đáng chú ý, Vietbank là ngân hàng duy nhất có tổng dư nợ xấu nội bảng sụt giảm trong năm 2023. Cụ thể, tổng dư nợ xấu của nhà băng này giảm 10,9% xuống 2.071 tỷ đồng vào thời điểm cuối năm.

Báo cáo của Ngân hàng Nhà nước (NHNN) trình Quốc hội mới đây cho biết, áp lực nợ xấu lên hệ thống các tổ chức tín dụng đang tiếp tục gia tăng trong thời gian qua, khi diễn biến tình hình kinh tế vĩ mô trong và ngoài nước có nhiều điểm bất lợi, gây ảnh hưởng tới hoạt động sản xuất, kinh doanh, khả năng trả nợ của khách hàng.

Chặn tín dụng “sân sau”

Vừa qua, Phó Thống đốc NHNN Phạm Thanh Hà thừa nhận, trong bối cảnh khó khăn, doanh nghiệp khó trả nợ cũ, không muốn vay mới, nợ xấu có xu hướng tăng lên.

Theo NHNN, nguyên nhân khiến nợ xấu tăng là do doanh nghiệp đang chịu những tác động bất lợi từ môi trường bên ngoài, làm suy giảm khả năng trả các khoản nợ quá hạn của các hộ gia đình và doanh nghiệp. Ý thức trả nợ của một bộ phận khách hàng còn thấp, cùng với đó, thị trường bất động sản gặp nhiều khó khăn, thanh khoản thấp, gây khó khăn trong việc xử lý tài sản bảo đảm là bất động sản.

Đầu tháng 12/2023, Thủ tướng Chính phủ Phạm Minh Chính chủ trì Hội nghị bàn giải pháp tháo gỡ khó khăn về tăng trưởng tín dụng cho sản xuất, kinh doanh thúc đẩy tăng trưởng và ổn định kinh tế vĩ mô.

Đối với các tổ chức tín dụng, Thủ tướng yêu cầu cần sát các chỉ đạo của Chính phủ, NHNN, tiếp tục tiết giảm chi phí, đơn giản hóa các thủ tục, điều kiện cho vay, tăng cường ứng dụng công nghệ thông tin, chuyển đổi số để tiếp tục giảm lãi suất cho vay, tăng khả năng tiếp cận tín dụng cho người dân và doanh nghiệp. Công bố công khai lãi suất bình quân của ngân hàng.

Tiếp tục hướng nguồn vốn tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng của nền kinh tế theo chủ trương của Chính phủ; tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; đảm bảo hoạt động tín dụng an toàn, hiệu quả.

Đồng thời, chấm dứt tình trạng cho vay tập trung vào một số doanh nghiệp, dự án thuộc hệ sinh thái, hoặc thuộc sân sau của tập đoàn dễ làm mất an toàn và lành mạnh của ngân hàng. Nghiêm cấm việc mở rộng room tín dụng và dành lãi suất thấp cho thành viên ban lãnh đạo ngân hàng.

.jpg)

.png)