Theo tờ báo Nikkei Asia, năm 2024 đánh dấu một dấu mốc buồn với thị trường vốn cổ phần Đông Nam Á khi hoạt động phát hành cổ phiếu lần đầu ra công chúng (IPO) giảm xuống mức thấp nhất trong gần 1 thập kỷ. Việt Nam cũng chỉ có duy nhất 1 thương vụ IPO thành công trong năm qua thuộc về DNSE (mã DSE). CTCK này sau đó đã đưa cổ phiếu niêm yết trên HoSE từ đầu tháng 7.

Thực tế, 2024 cũng là một năm thiếu vắng “bom tấn” lên sàn chứng khoán. Sau DNSE, phải đến trung tuần tháng 11, cái tên đáng chú ý nhất là Nguyên liệu Á Châu (mã AIG) mới chào sàn UPCoM với mức định giá ban đầu gần 11.000 tỷ đồng. Dù vậy, hầu hết các “tân binh” của sàn chứng khoán năm vừa qua đều không để lại ấn tượng, thậm chí còn trượt dài.

Tình hình được kỳ vọng sẽ sớm cải thiện khi nhiều doanh nghiệp đáng chú ý đang có kế hoạch IPO và/hoặc lên sàn chứng khoán.

Giữa tháng 11/2024, Uỷ ban Chứng khoán Nhà nước thông báo xác nhận hoàn tất việc đăng ký công ty đại chúng của CTCP Vinpearl, công ty con của Tập đoàn Vingroup (mã VIC) với tỷ lệ sở hữu 85,55%. Đây là động thái quan trọng để niêm yết cổ phiếu trên thị trường chứng khoán. Nếu điều kiện thị trường thuận lợi, không loại trừ khả năng Vinpearl sẽ IPO ngay trong năm 2025.

Một ông lớn khác là Tập đoàn Hoa Sen (mã HSG) cũng đã công bố về việc phát hành cổ phiếu ra đại chúng và niêm yết hai công ty con là CTCP Ống thép Hoa Sen và CTCP Nhựa Hoa Sen. Thực tế, kế hoạch IPO công ty con của Hoa Sen đã được hé lộ và xây dựng trong nhiều năm qua, tuy nhiên dường như doanh nghiệp vẫn chưa tìm được thời điểm thích hợp để thực hiện.

Tại ĐHĐCĐ thường niên 2024 của Hoàng Anh Gia Lai (HAGL – mã HAG), Chủ tịch HĐQT Đoàn Nguyên Đức đã tiết lộ về kế hoạch IPO và niêm yết HoSE đối với CTCP Chăn nuôi Gia Lai. Đây là công ty con của HAGL, đã thực hiện tái cơ cấu và xử lý được khoản nợ lớn. Ông Đoàn Nguyên Đức cho biết HAGL đã ký hợp đồng với LPBS (mã LVS) để thực hiện thương vụ này.

Bên cạnh những cái tên kể trên, 2 “trùm” bán lẻ là Thế Giới Di Động (mã MWG) và FPT Retail (mã FRT) cũng không giấu tham vọng sẽ IPO “con cưng” của mình là Bách Hoá Xanh và Long Châu trong tương lai. Ngoài ra, BW Industrial – một doanh nghiệp phát triển bất động sản khu công nghiệp cũng đang lên kế hoạch IPO tại Việt Nam.

Chất xúc tác cho những con sóng thần

Trong quá khứ, hoạt động IPO và đưa cổ phiếu lên sàn của các doanh nghiệp lớn là chất xúc tác quan trọng tạo ra những con sóng thần trên thị trường chứng khoán.

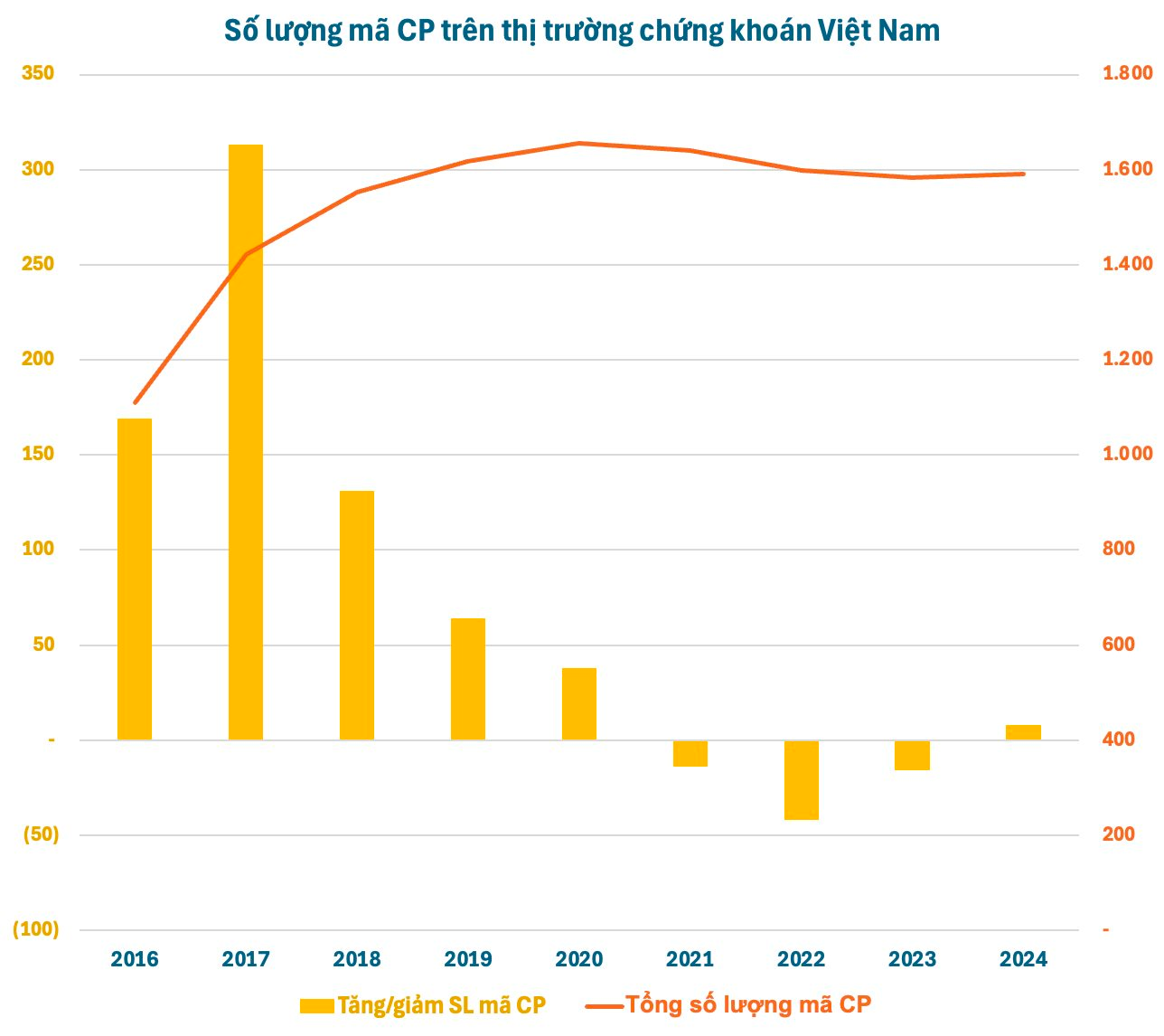

Giai đoạn 2006-07: VN-Index lần đầu lên đỉnh 1.200 điểm, hàng loạt doanh nghiệp đình đám “đổ bộ” lên sàn. Chỉ trong 2 năm, HoSE đã đón thêm hơn 100 cổ phiếu mới trong đó có hàng loạt “tên tuổi” như Vingroup (VIC), FPT, Nhựa Bình Minh (BMP), PV Drilling (PVD), Chứng khoán Bảo Việt (BVS), Khoáng sản Bình Định (BMC), Sudico (SJS), Dược Hậu Giang (DHG), Sacombank (STB), SSI,…

Giai đoạn 2015-18: Sự ra đời Quyết định 51/2014/QĐ-CP buộc DNNN sau cổ phần hóa phải lên sàn chứng khoán đã tạo ra một làn sóng hàng hoá mới, trong đó có nhiều “tên tuổi” đáng chú ý như Petrolimex (PLX), PV Power (POW), PV Oil (OIL), Lọc hoá dầu Bình Sơn (BSR), Cảng Hàng không (ACV), VEAM (VEA), Tập đoàn Cao su (GVR), Becamex IDC (BCM), EVNGENCO 3 (PGV), Sabeco (SAB), Habeco (BHN)…

Bên cạnh đó, loạt doanh nghiệp tư nhân “đình đám” như Vinhomes (VHM), Vincom Retail (VRE), Vietjet Air (VJC), VPBank (VPB),… cũng đổ bộ lên sàn. Giai đoạn này, VN-Index cũng trở lại đỉnh 1.200 sau hơn một thập kỷ.

Giai đoạn 2020-21: Làn sóng ngân hàng lên sàn chứng khoán góp phần tạo ra sự sôi động chưa từng có. Lần lượt Ngân hàng Bản Việt (BVB), Ngân hàng Nam Á (NAB), Ngân hàng Sài Gòn Công Thương (SGB), MaritimeBank (mã MSB), Ngân hàng Việt Á (VAB)… đều lên giao dịch trên UPCoM trong giai đoạn 2020-21. Ngân hàng Phương Đông (OCB), SeABank (SSB) niêm yết lần đầu trong khi LienVietPostBank (LPB), Ngân hàng Á Châu (ACB), Ngân hàng Quốc tế (VIB) cũng chuyển sàn sang HoSE.

Giai đoạn này, cùng với sự tham gia ồ ạt của lớp nhà đầu tư mới, thị trường chứng khoán liên tục lập nên những kỷ lục mới về điểm số và thanh khoản. VN-Index lần lượt vượt mốc 1.200 sau đó là 1.300, 1.400 và đặc biệt là lần đầu tiên chạm đến đỉnh lịch sử 1.500 điểm.

Tuy nhiên, từ đó đến nay, chứng khoán Việt Nam gần như lặng sóng. Bên cạnh những yếu tố mang tính ngắn hạn như lãi suất, tỷ giá, các tác động từ bên ngoài,… việc thiếu hàng hoá mới chất lượng là một trong những nguyên nhân quan trọng khiến thị trường thiếu động lực. Cơ cấu thị trường gần như bị đóng khung, không có những nhân tố mới trong những ngành “hot” đủ sức hấp dẫn nhà đầu tư trong và ngoài nước.

“Cấu trúc của thị trường vốn Việt Nam vẫn khá cũ. Lĩnh vực lớn nhất là ngân hàng, thứ hai là bất động sản, tiếp là tiêu dùng, năng lượng… trong khi nhóm công nghệ và thương mại điện tử ít được chú ý. Vướng mắc cho việc phát triển các lĩnh vực là quy định doanh nghiệp phải có lợi nhuận mới được niêm yết. Đây là quy định tốt để bảo vệ nhà đầu tư, nhưng khó cho các doanh nhân khởi nghiệp khi họ muốn phát triển ý tưởng mới”, ông Dominic Scriven - Chủ tịch Dragon Capital nhận định.

Rút ngắn thời gian xử lý thủ tục IPO

Để hỗ trợ cho việc khuyến khích doanh nghiệp IPO và lên sàn, dự thảo sửa đổi Nghị định 155/2020/NĐ-CP quy định chi tiết thi hành một số điều của Luật Chứng khoán đang được Bộ Tài chính và Ủy ban Chứng khoán Nhà nước lấy ý kiến góp ý, đã bổ sung nhiều nội dung gỡ khó cho niêm yết mới cũng như rút ngắn thủ tục, hồ sơ đăng ký, đặc biệt là quy định cho phép tích hợp quá trình IPO và niêm yết.

Theo đó, tổ chức phát hành khi nộp hồ sơ đăng ký IPO đồng thời niêm yết chứng khoán có trách nhiệm gửi hồ sơ đăng ký niêm yết để Sở giao dịch chứng khoán xem xét. Trong thời hạn 30 ngày kể từ ngày nhận được hồ sơ đầy đủ và hợp lệ, doanh nghiệp đáp ứng điều kiện về vốn điều lệ, Sở giao dịch sẽ có văn bản thông báo cho tổ chức đăng ký niêm yết, đồng thời gửi UBCKNN. Nếu tổ chức đăng ký niêm yết không đáp ứng đủ điều kiện, Sở giao dịch sẽ trả lời bằng văn bản và nêu rõ lý do.

Dự thảo Nghị định cũng đưa ra yêu cầu, trong thời hạn 30 ngày kể từ ngày được Sở giao dịch chứng khoán chấp thuận đăng ký niêm yết, tổ chức đăng ký niêm yết phải đưa chứng khoán vào giao dịch. Với các quy định mới được đề xuất trong dự thảo sửa đổi Nghị định 55, quy trình niêm yết sẽ rút ngắn 60 ngày so với trước đây.

Nhìn chung, cơ quan quản lý đã và đang có những biện pháp nhằm giải quyết tình trạng thiếu hàng hoá mới, chất lượng cho thị trường chứng khoán. Tuy nhiên, khó có thể kỳ vọng vào một giải pháp có hiệu quả tức thời. Bởi thực tế, hoạt động IPO và đưa cổ phiếu lên sàn chứng khoán phụ thuộc nhiều vào nhu cầu huy động vốn của doanh nghiệp.

.jpg)