Thị trường rơi vào trạng thái sideway down

Trong báo cáo chiến lược mới công bố, Chứng khoán DSC nhận thấy xét về mặt kỹ thuật, thị trường đã xác nhận hình thành vùng phân phối dưới mẫu hình - hai đỉnh với thanh khoản tăng đột biến tại vùng đỉnh, biểu đồ nến tuần “ba con quạ đen” vi phạm đường 1.170 điểm và vùng đỉnh 2 ghi nhận tín hiệu giảm điểm đồng thuận tại nhóm vốn hóa lớn dẫn dắt như Ngân hàng, Chứng khoán, Bất động sản, Thép,…

Với áp lực giảm điểm nhanh và tâm lý giao dịch ngắn hạn bị “tổn thương”, DSC cho rằng rất khó để dòng tiền ngay lập tức quay trở lại giải ngân. Trạng thái cân bằng tạm thời không đủ tin cậy cho vị thế lớn tham gia và tiềm ẩn rủi ro tiếp tục điều chỉnh.

Trong ngắn hạn, thị trường xuất hiện nhiều mẫu nến “Doji” thanh khoản thấp và đây là trạng thái “no demand bar” (theo VSA), tức thị trường thiếu lực mua theo sau tín hiệu kéo ngược (phiên 27/09).

Điều này phản ánh thị trường không mấy mặn mà với việc giải ngân trong thời điểm hiện tại, dẫn đến xác suất cao thị trường tích lũy theo xu hướng “sideway down” để hút lực cầu quay trở lại. Dòng tiền trên thị trường có thể sẽ mất nhiều thời gian để tái tích lũy.

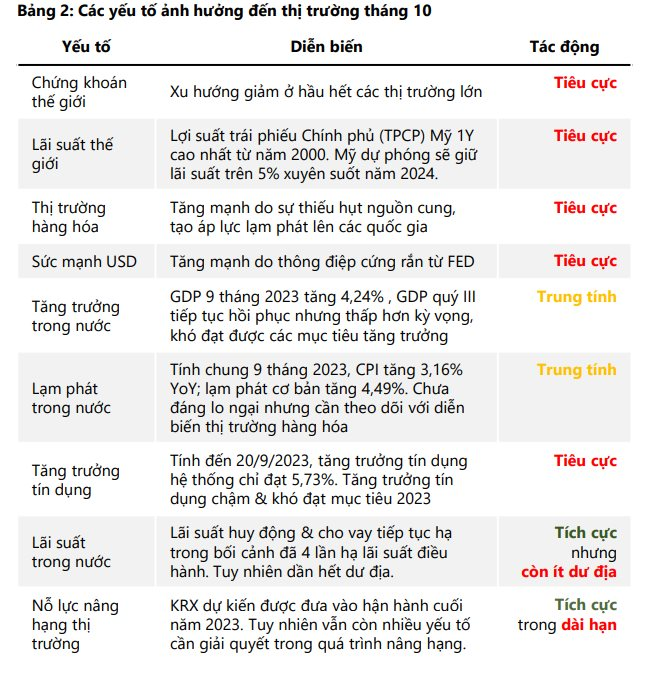

Thời điểm tháng 10 là giai đoạn khó đầu tư bởi FED dự phóng nâng lãi suất trong kỳ họp đầu tháng 11, các chính sách tiền tệ thắt chặt từ FED tạo áp lực lớn hơn lên tỷ giá, gây ra lo ngại Việt Nam đảo chiều chính sách và báo cáo kết quả kinh doanh quý 3/2023 được đánh giá ở mức trung lập, có thể đẩy định giá thị trường lên mức cao. Do đó, DSC dự báo thị trường tái tích lũy trong xu hướng đi ngang hoặc điều chỉnh trong tháng 10.

Thăm dò bắt đáy tại một số nhịp điều chỉnh

Với xu hướng trung hạn thay đổi, DSC khuyến nghị chiến lược giao dịch ưu tiên tỷ trọng phòng thủ. Những vị thế giải ngân mới đều cần được giữ ở mức tỷ trọng thăm dò trong bất cứ kịch bản nào.

Các yếu tố có thể ảnh hưởng tiêu cực tới thị trường trong tháng này là (1) biến số từ FED và DXY, (2) quán tính điều chỉnh chực chờ khi chỉ số VN-Index cắt xuống đường tín hiệu MA20, MA50, MA100 (chart ngày, (3) độ rộng thị trường suy yếu ở nhóm Bluechip, nhóm Midcap không đủ trọng số dẫn dắt thị trường chung và (4) dòng tiền thiếu định hướng với khối tổ chức giải ngân thận trọng.

Thực tế, chỉ số chung vẫn đang tiếp diễn trong thị trường “giá xuống”. Với các vị thế trung hạn, DSC khuyến nghị NĐT giải ngân chia tỷ trọng tại ngưỡng 1.105 điểm và 1.080 điểm.

Thứ nhất, ngưỡng 1.105 điểm (giải ngân 10%): đường trung bình động dài hạn MA200. Thứ hai, ngưỡng 1.080 điểm (giải ngân 50%): điểm mở xu hướng tăng điểm trung hạn vào tháng 6/2023 (điểm hấp thụ áp lực cung giai đoạn tích lũy đầu năm).

DSC đánh giá các mức hỗ trợ được đề cập trên rất mạnh và phù hợp để thăm dò giải ngân bắt đáy.

Ở thời điểm hiện tại, khi thị trường vẫn tiếp tục điều chỉnh, NĐT nên ưu tiên quan sát và giao dịch tỷ trọng phòng thủ do áp lực bán hoảng loạn còn diễn ra. Trong trường hợp thị trường tìm được điểm cân bằng quanh các vùng 1.080 – 1.105, đội ngũ phân tích đánh giá NĐT có thể tìm kiếm cơ hội đầu tư tập trung tại một số nhóm cổ phiếu đang được dòng tiền hướng đến.

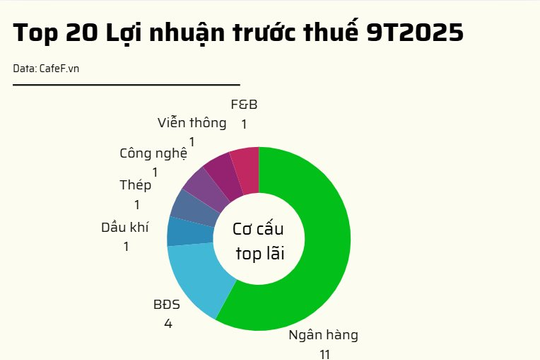

Với việc thị trường hàng hóa nóng trở lại, các nhóm cổ phiếu chịu tác động lớn từ biến động giá hàng hóa dự kiến sẽ có những chuyển biến lớn theo cả hướng tích cực và tiêu cực. Dòng tiền tháng 10 dù kém nhưng “money never sleeps” ("tiền không bao giờ ngủ"), vẫn có những cơ hội len lỏi ở những nhóm cổ phiếu vốn hóa vừa và nhỏ, ở những ngành nghề có tiềm năng như XNK hay hàng hóa.

.png)