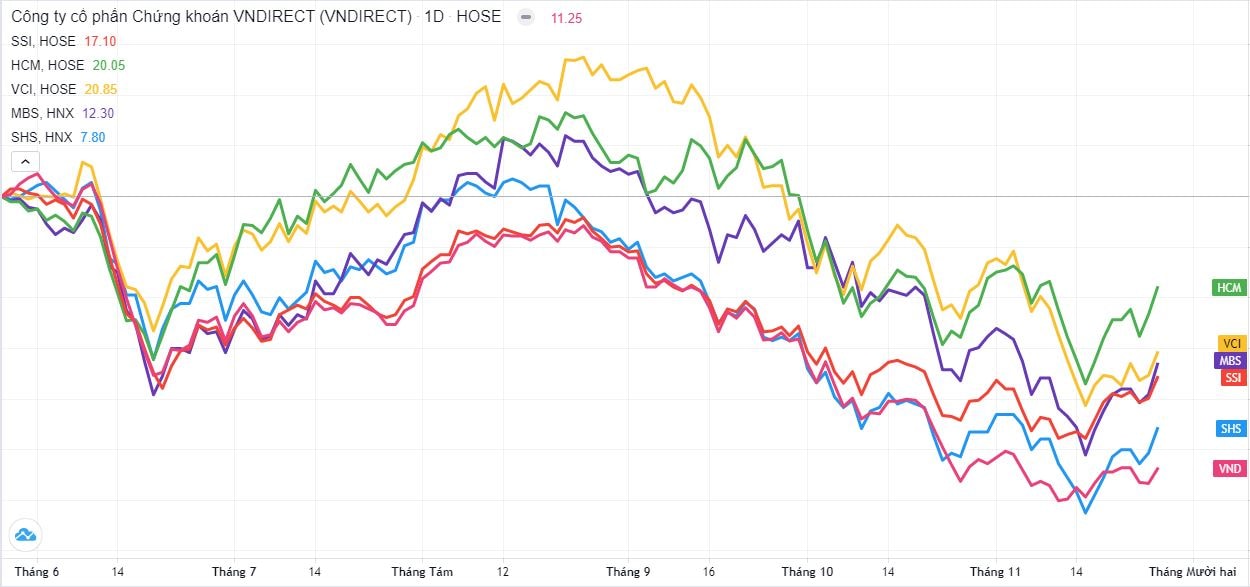

Thị trường chứng khoán đã khép lại tuần giao dịch bản lề bằng một phiên tăng điểm tích cực với sắc xanh, tím trải rộng trên hầu hết các nhóm ngành. Rực rỡ nhất phải kể đến nhóm chứng khoán khi hàng loạt cổ phiếu như VND, VCI, HCM, MBS, SHS, AGR, BSI, CTS,... đều tăng hết biên độ.

Chỉ trong chưa đầy 2 tuần, nhóm cổ phiếu chứng khoán đã có 2 lần đồng loạt tăng trần. Lần gần nhất diễn ra vào phiên 16/11 khi thị trường lội ngược dòng ngoạn mục. Tính từ đáy dài hạn xác nhận vào giữa tháng 11, VND (+15%), VCI (+18%), HCM (+30%), MBS (+37%), SHS (+44%),... đều đã tăng hàng chục %.

Dù vậy, phần lớn cổ phiếu nhóm chứng khoán vẫn còn thấp hơn đến 60-70% so với đỉnh. Việc cổ phiếu chiết khấu sâu từ đỉnh là một trong những yếu tố thúc đẩy dòng tiền bắt đáy nhập cuộc. Bên cạnh đó, đà giảm khốc liệt nhất trong nhiều năm qua cũng đã kéo định giá của các cổ phiếu chứng khoán về mức hợp lý hơn.

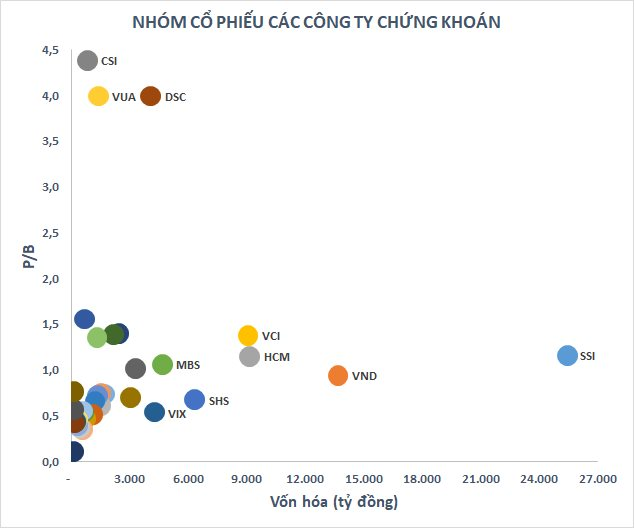

Sau nhịp tăng mạnh vừa qua, hầu hết nhóm chứng khoán vẫn có P/B dưới 1,5 lần trong khi chỉ còn vài cổ phiếu ít tên tuổi như CSI, VUA, DSC có định giá cao ngất ngưởng. Thậm chí, rất nhiều cổ phiếu chứng khoán còn dưới giá trị sổ sách, trong đó có những cái tên “hot” như VND, SHS, BSI, VDS, VIX, BVS, AGR, FTS,...

Mặc dù đã tăng mạnh từ đáy nhưng nhóm chứng khoán vẫn chỉ còn duy nhất một đại diện trong danh sách tỷ USD vốn hóa. Đây là điều khá đáng tiếc khi vào thời kỳ đỉnh cao hồi cuối năm ngoái từng có 3 cổ phiếu chứng khoán lọt vào danh sách trên. Thời điểm đó, thị trường cũng giao dịch sôi động chưa từng thấy với nhiều phiên khớp lệnh hàng tỷ USD.

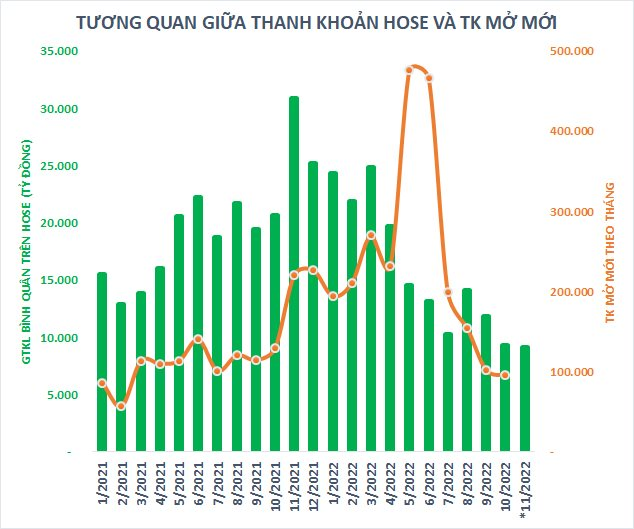

Cục diện đã thay đổi chóng mặt sau khi môi trường tiền rẻ không còn. Thay vào đó, xu hướng tăng lãi suất đã ảnh hưởng đáng kể đến dòng tiền vào chứng khoán. Một phần đáng kể lượng tiền đã rút ra khỏi chứng khoán để trở lại sản xuất kinh doanh hoặc chuyển sang kênh đầu tư ít rủi ro hơn như gửi tiết kiệm ngân hàng.

Lượng tài khoản mở mới của nhà đầu tư trong nước liên tục giảm mạnh xuống mức thấp nhất kể từ tháng 2/2021. Thanh khoản thị trường cũng đã sụt giảm mạnh với giá trị khớp lệnh bình quân phiên trên HoSE từ đầu tháng 11 chỉ còn chưa đến 9.200 tỷ đồng, thấp nhất kể từ đầu năm 2021. Sự sụt giảm thanh khoản và lượng tài khoản mở mới có ảnh hưởng đáng kể đến các mảng hoạt động của công ty chứng khoán, đặc biệt là môi giới và cho vay.

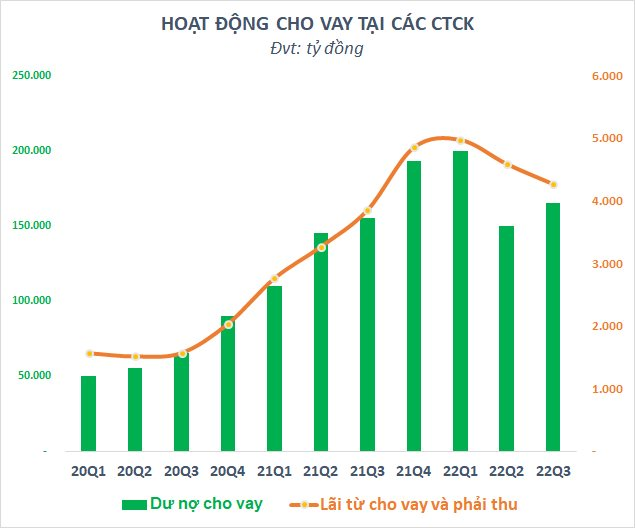

Theo thống kê, lãi từ cho vay và phải thu của 45 CTCK trong quý 3 đạt gần 4.300 tỷ đồng, giảm 320 tỷ đồng so với quý trước. Như vậy, nhóm các CTCK đã có quý thứ 2 liên tiếp ghi nhận sự sụt giảm từ nguồn thu này. Đây là điều khá bất ngờ khi dư nợ cho vay toàn thị trường đã tăng trở lại trong quý 3 vừa sau khi sụt giảm mạnh vào quý trước đó.

Theo ước tính, dư nợ cho vay của các CTCK tính tới cuối quý 3/2022 vào khoảng 165.000 tỷ đồng (~6,8 tỷ USD), tăng khoảng 15.000 tỷ so với quý trước. Nếu tính thêm cho vay 3 bên, con số thực tế có thể lớn hơn. Trong đó, dư nợ cho vay margin ước tính vào khoảng 153.000 tỷ đồng, tăng 13.000 tỷ đồng so với cuối quý trước, còn lại là ứng trước tiền bán.

Sự lệch pha trong quý vừa qua có thể đến từ việc margin duy trì ở mức thấp trong phần lớn thời gian của quý do tâm lý thận trọng của phần đông các nhà đầu tư (cá nhân chiếm chủ yếu) nhưng bất ngờ tăng mạnh vào thời điểm cuối quý bởi các hoạt động đi vay của lãnh đạo doanh nghiệp, cổ đông lớn để bù đắp sự thiếu hụt nguồn vốn do siết chặt trái phiếu và room tín dụng hạn chế.

Xu hướng trên phần nào đã tạo thêm áp lực lên nhiều cổ phiếu, đặc biệt là nhóm bất động sản trong giai đoạn thị trường giảm mạnh xuống đáy dài hạn. Một số CTCK call margin lãnh đạo doanh nghiệp nhưng không thể bán giải chấp do cổ phiếu giảm sàn “trắng bên mua”. Điều này có thể sẽ ảnh hưởng đến kết quả kinh doanh của nhóm chứng khoán quý cuối năm.

Nhận định về tình hình kinh doanh cả năm 2022 của nhóm chứng khoán, KIS Việt Nam không kỳ vọng một năm như mơ tương tự năm 2021 với mức tăng vượt trội, mà thiên về các kịch bản với kết quả kinh doanh đi ngang hoặc giảm nhẹ. Càng về cuối năm, khi các kết quả kinh doanh nếu so trên cở sở cùng kỳ năm ngoái sẽ ngày càng tiêu cực do nền cực kỳ cao vào nửa cuối năm ngoái.

Tuy nhiên, triển vọng dài hạn của nhóm chứng khoán vẫn được đánh giá lạc quan nhờ dư địa tăng trưởng số lượng nhà đầu tư tham gia còn nhiều. Ngoài ra, một số câu chuyện như (1) Triển khai hệ thống KRX; (2) Rút ngắn chu kỳ thanh toán; (3) Thanh lọc thị trường trái phiếu; (4) Nâng hạng thị trường cũng được kỳ vọng sẽ thúc đẩy hoạt động của các CTCK.

.png)