Ngân hàng đẩy mạnh thanh toán thẻ để phát triển thu nhập dịch vụ

Báo cáo tài chính quý I/2203 của các ngân hàng giao dịch trên sàn chứng khoán cho thấy, lãi thuần từ hoạt động dịch vụ của các nhà băng trong quý I/2023 là hơn 14 nghìn tỷ đồng, giảm 5,35% so với cùng kỳ năm trước.

Sự sụt giảm thu nhập ở các nghiệp vụ bán chéo như bảo hiểm là nguyên nhân chính thu hẹp tăng trưởng lãi thuần từ hoạt động dịch vụ của các nhà băng. Trong bối cảnh đó, không ít ngân hàng đã chọn phát triển thu nhập từ hoạt động thanh toán để duy trì thu nhập từ khai thác dịch vụ.

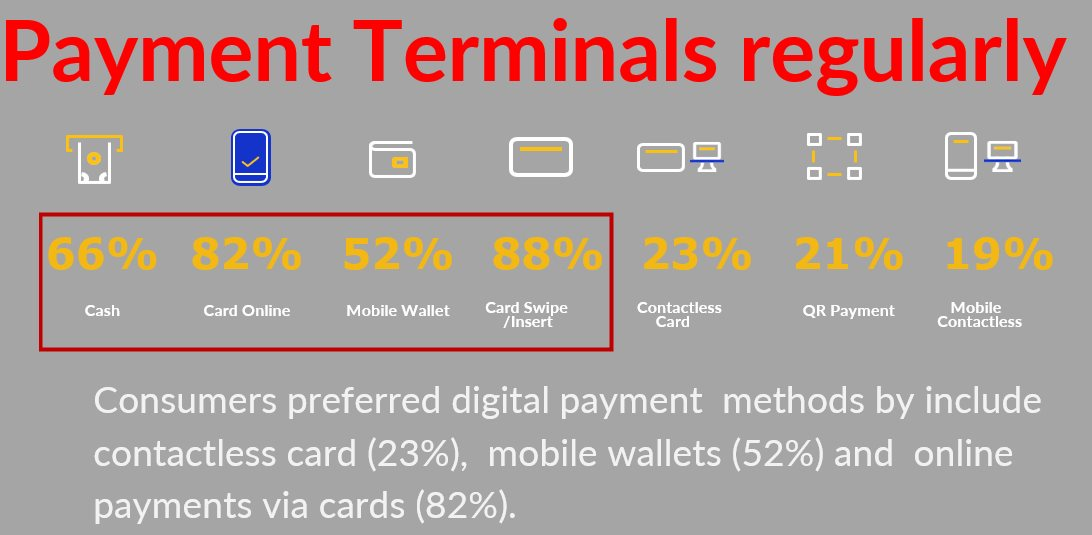

Mặt khác, theo báo cáo “Hành vi thanh toán của người tiêu dùng Việt Nam năm 2023” của IDG - tập đoàn hàng đầu thế giới về truyền thông, nghiên cứu và tổ chức sự kiện trong lĩnh vực công nghệ thông tin - khảo sát trên 7.000 người cho thấy, người tiêu dùng có xu hướng ưu tiên chọn các phương thức thanh toán không tiền mặt nhiều hơn. Cụ thể, có 88% người tiêu dùng cho biết thường xuyên dùng các loại thẻ truyền thống để thanh toán; 82% sử dụng thẻ online, trong khi chỉ có 66% sử dụng tiền mặt (một người có thể dùng nhiều phương thức thanh toán khác nhau).

Trên thực tế, nắm bắt tâm lý người tiêu dùng, nhiều ngân hàng thời gian qua đã lựa chọn đẩy mạnh hoạt động thanh toán, đặc biệt là dịch vụ thẻ tín dụng để duy trì đà tăng trưởng thu nhập dịch vụ.

Như tại VPBank, báo cáo tài chính quý I/2023, của ngân hàng cho thấy tổng thu nhập từ hoạt động dịch vụ là hơn 2.786 tỷ đồng. Trong đó, 688,6 tỷ đồng (~24,7%) là từ dịch vụ thanh toán và ngân quỹ, tăng 52,3% so với năm trước. Đây cũng là nghiệp vụ có tăng trưởng mạnh nhất trong quý I/2023. Lãi thuần từ hoạt động thanh toán và ngân quỹ là 628,7 tỷ đồng, tăng gần 62% so với quý I/2022, đóng góp hơn 37% vào lãi thuần từ hoạt động dịch vụ.

Được biết tại thời điểm 31/03/2023 VPBank có 1,3 triệu thẻ tín dụng đang lưu hành. Doanh số chi tiêu qua thẻ tín dụng tăng 71% so với cùng kỳ năm trước. Hoạt động thanh toán cũng được đẩy mạnh với doanh số chi tiêu qua POS tăng 62%.

Techcombank lại cho biết, số lượng thẻ tín dụng cuối quý I/2023 là 741 nghìn thẻ. Giá trị giao dịch qua thẻ là 32.020 tỷ đồng, tăng 24,5% so với cùng kỳ năm trước. Số lượng giao dịch qua POS tăng từ hơn 10,1 triệu lên gần 11,7 triệu (tăng 15,7%). Lượng phí thu từ thẻ từ 113 tỷ hồi quý I/2022 đã tăng lên thành 455 tỷ (tăng 303%) vào quý I/2023. Thu từ thư tín dụng, tiền mặt và thanh toán tiếp tục tạo đỉnh mới, đạt 991 tỷ, tăng 177% so với cùng kỳ năm trước.

Báo cáo tài chính quý I của nhà băng này cho thấy, hầu hết các dịch vụ đều bị giảm thu nhập trừ nghiệp vụ thanh toán và tiền mặt có thu nhập hơn 2.004 tỷ (78% tổng thu nhập dịch vụ), tăng 80% so với cùng kỳ năm trước. Lãi thuần từ nghiệp vụ thanh toán và tiền mặt trong kỳ là hơn 1.463 tỷ, tăng 198% so với năm trước.

VIB ghi nhận 637 nghìn thẻ tín dụng lưu hành vào cuối quý I/2023. Tổng chi tiêu qua thẻ là 19 nghìn tỷ đồng, tăng hơn 26% so với cùng kỳ năm trước. Đồng thời, báo cáo tài chính quý I/2023 của ngân hàng cũng cho thấy tất cả các loại dịch vụ tại VIB đều bị giảm thu nhập, riêng hoạt động thanh toán là có tăng trưởng dương. Theo đó, thu nhập từ nghiệp vụ này là 548,3 tỷ đồng (chiếm 58% tổng thu nhập dịch vụ), tăng 35% so với quý I/2022. Lãi thuần từ nghiệp vụ thanh toán là hơn 333,2 tỷ đồng tăng gần 21% so với cùng kỳ năm trước và đóng góp hơn vào 53% lãi thuần từ hoạt động dịch vụ.

Tại OCB, thu phí từ thẻ trong quý I/2023 của OCB là 37 tỷ đồng, tăng 90% so với cùng kỳ năm trước; thu phí quản lý tài khoản là 36 tỷ đồng, tăng 77%; lợi nhuận từ hoạt động kinh doanh ngoại hối 49%, tăng 276% so với quý I/2022. Đây là những nguồn thu quan trọng bù đắp cho việc mất đi thu nhập từ hoạt động bán bảo hiểm.

Vì sao ngân hàng đẩy mạnh thanh toán thẻ?

Chia sẻ tại đại hội cổ đông thường niên hồi tháng 4 vừa qua, ông Nguyễn Đình Tùng, Tổng giám đốc ngân hàng OCB cho biết, phát triển thu nhập dịch vụ, đặc biệt là thẻ tín dụng là lối đi duy nhất cho ngân hàng trong giai đoạn hiện tại.

“Giai đoạn hiện tại, cho vay đối với doanh nghiệp lớn và vi mô có rủi ro tương đối cao. Trường hợp xảy ra những bất trắc, áp lực đối với các ngân hàng sẽ rất lớn. Nếu phát triển thẻ tín dụng, ngân hàng cũng sẽ chịu một số rủi ro, song rủi ro này được phân tán và ngân hàng có thể kiểm soát được. Thế nên có thể nói đây là lối đi duy nhất của các ngân hàng”, ông Tùng đánh giá.

Theo ông Nguyễn Đình Thắng, Chủ tịch CLB Công nghệ tài chính Việt Nam (Vina Fintech), nguyên Chủ tịch HĐQT LienVietPostBank, trên thực tế, mỗi một giao dịch bằng thẻ tín dụng qua máy POS của các ngân hàng thường sẽ được tính phí từ 0,25-2%/giao dịch, trong khi chi phí để duy trì các máy này lại rất thấp. Bên cạnh đó, các loại thẻ tín dụng còn mang về nguồn thu từ phí thường niên và một số loại phí khác phát sinh thêm từ người dùng cho ngân hàng. Điều này cũng đồng nghĩa với lợi nhuận của các ngân hàng từ dịch vụ này là khá tốt và ổn định.

Mặt khác, nhu cầu người sử dụng thẻ tín dụng để thanh toán ngày một nhiều hơn, giá trị và số lượng giao dịch cũng cao hơn và thu nhập dịch vụ thẻ của các nhà băng sẽ tăng trưởng tốt. Dư địa để phát triển người sử dụng thẻ tín dụng tại thị trường tiêu dùng trong nước còn lớn. Do đó, rất nhiều ngân hàng đang tập trung phát triển mảng thanh toán online, đặc biệt là phát triển thẻ tín dụng, thanh toán thẻ qua POS, qua App, Web, tích hợp thanh toán trong Hệ sinh thái thương mại điện tử.

“Trong bối cảnh kinh tế khó khăn, việc cho vay đầu tư dự án, sản xuất đối với doanh nghiệp và cá nhân trở nên hạn chế hơn, thì việc phát triển dịch vụ thanh toán không dùng tiền mặt, đặc biệt là từ thẻ tín dụng là một trong các giải pháp khả dĩ nhất giúp ngân hàng củng cố lợi nhuận và đảm bảo tăng trưởng. Tuy nhiên, hiện nay, người tiêu dùng đang có yêu cầu cao hơn và chuộng các hình thức thanh toán không tiếp xúc (contactless). Do đó, các tổ chức tín dụng cũng nên chuyển mình để bắt kịp xu hướng.

Mặt khác, hiện các ngân hàng đều đang tập trung phát triển dịch vụ thanh toán, vì thế mức độ cạnh tranh ở phân khúc thẻ tín dụng cũng khá cao. Vì lẽ đó, để tăng sức cạnh tranh các ngân hàng cần đẩy mạnh việc chuyển đổi số, mở rộng phát triển thêm nhiều dịch vụ ngân hàng điện tử khác, như có thể ứng dụng bán, thu bảo hiểm online, phê duyệt cho vay cá nhân tiêu dùng online… hay có thể đẩy mạnh hơn chuyển đổi số phục vụ thêm một số phân khúc như doanh nghiệp; khách hàng SME và hộ kinh doanh cá thể. Việc này sẽ giúp các ngân hàng đa dạng hóa sản phẩm, nâng cao chất lượng dịch vụ. Từ đó, tập khách hàng sẽ được mở rộng, đồng thời tăng hiệu quả kinh doanh”, ông Nguyễn Đình Thắng chia sẻ với chúng tôi.

.png)

.jpg)

.png)

.png)