TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo & Nghiên cứu BIDV vừa có Báo cáo "Đánh giá nhanh Động thái giảm một số lãi suất điều hành của NHNN và kiến nghị". Chúng tôi xin đăng tải báo cáo để độc giả cùng theo dõi.

--------------------

Bốn cơ sở cho quyết định hạ lãi suất điều hành của NHNN:

Việc NHNN quyết định giảm một số lãi suất điều hành (lãi suất tái chiết khấu giảm 1 điểm %, lãi suất cho vay qua đêm liên ngân hàng giảm 1 điểm %, lãi suất cho vay ngắn hạn bằng nội tệ đối với một số lĩnh vực ưu tiên giảm 0,5 điểm %), hiệu lực từ ngày 15/3/2023, theo chúng tôi, đây là một động thái khá mạnh dạn, trong bối cảnh xu hướng lãi suất toàn cầu còn tăng nhẹ, áp lực lạm phát trong nước vẫn còn, nhưng cũng có bốn cơ sở sau đây:

Một là, áp lực tăng lãi suất và tỷ giá đã và đang giảm đáng kể: từ bên ngoài, với sự cố 3 ngân hàng Mỹ phá sản gần đây khiến thị trường tài chính Mỹ, Anh và toàn cầu biến động mạnh hơn, rủi ro suy thoái kinh tế gia tăng, khiến Fed có thể sẽ cân nhắc điều chỉnh chính sách lãi suất theo hướng tăng ít hơn đến giữa năm 2023, rồi có thể tạm dừng lại, thậm chí có thể giảm nhẹ lãi suất từ quý 2/2024.Theo đó, áp lực lãi suất, tỷ giá đối với Việt Nam đã và đang giảm đáng kể. Thực tế, mặt bằng lãi suất của Việt Nam đã giảm 1-2% và tỷ giá USD/VND thậm chí giảm 0,1% so với đầu năm.

Thứ hai, lạm phát dù còn cao, nhưng đang giảm dần từ tháng 2/2023: lạm phát dù còn ở mức cao nhưng đã có xu hướng giảm dần từ tháng 2/2023, CPI hai tháng đầu năm tăng 4,31% (từ mức tăng 4,89% của tháng 1) và lạm phát cơ bản tăng 4,96% (từ mức tăng 5,21% của tháng 1) so với cùng kỳ năm trước.

Thứ ba, thị trường tiền tệ trong nước cơ bản ổn định, thanh khoản hệ thống ngân hàng dồi dào hơn, Từ đầu năm 2023 đến nay, thị trường tiền tệ trong nước đã trở nên ổn định hơn nhiều so với quý 4/2022. Thanh khoản hệ thống các TCTD đã dồi dào hơn (lãi suất thị trường liên ngân hàng đã giảm đáng kể và duy trì ổn định). Theo NHNN, thanh khoản của hệ thống đến cuối tháng 2/2023 đã vượt khoảng 50.000 tỷ đồng so với yêu cầu bắt buộc của hệ thống. Một phần là do trong bối cảnh xuất khẩu thu hẹp, sản xuất công nghiệp chậm lại, nhu cầu tín dụng khá thấp (hết ngày 9/3, theo NHNN, tín dụng mới tăng khoảng 1,12% so với mức tăng 2,7% cùng kỳ năm trước), trong khi huy động vốn ước tăng 0,45% so với mức hầu như không tăng cùng kỳ năm trước).

Bốn là, quyết định này cũng là thực hiện chỉ đạo của Thủ tướng Chính phủ tại Nghị quyết 31/NQ-CP ngày 7/3/2023, trong đó có yêu cầu hệ thống ngân hàng tiếp tục giảm mặt bằng lãi suất. Theo đó, việc giảm lãi suất sẽ góp phần hỗ trợ doanh nghiệp về nghĩa vụ tài chính, nhất là trong bối cảnh áp lực trái phiếu đáo hạn tăng; xuất khẩu, sản xuất kinh doanh và tiêu dùng chậm lại, dù đang cải thiện từ tháng 2/2023. Tất nhiên, người gửi tiền có thể sẽ nhận lãi suất thấp hơn một chút so với trước, nhưng mặt bằng lãi suất thấp hơn là điều mà đa số doanh nghiệp, người dân mong đợi, nó cũng đảm bảo bền vững hơn.

Bốn tác động của việc giảm lãi suất điều hành của NHNN đối với nền kinh tế và doanh nghiệp:

Một là, như đã nêu trên, việc giảm lãi suất sẽ hỗ trợ các TCTD trong việc tiếp cận vốn từ NHNN qua các công cụ như cho vay tái chiết khấu, cho vay liên ngân hàng; qua đó, giúp các TCTD có điều kiện giảm lãi suất cho vay. Tuy nhiên, tác động này sẽ không nhiều vì vay tái chiết khấu của các TCTD là khá khiêm tốn. Điểm lợi đáng chú ý ở đây là, tăng trưởng tín dụng được kỳ vọng sẽ khởi sắc hơn khi lãi suất giảm trong thời gian tới, qua đó góp phần tăng thu nhập từ tín dụng và các dịch vụ liên quan cho các TCTD.

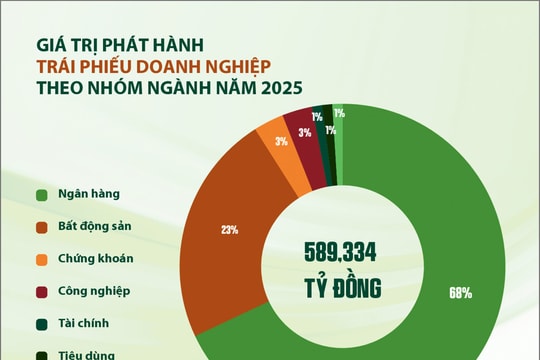

Hai là, lãi suất giảm, trước mắt là lãi suất cho vay ngắn hạn, sẽ hỗ trợ doanh nghiệp, bên vay vốn, giảm một phần chi phí tài chính. Tuy nhiên, cũng cần lưu ý rằng, lần này chỉ giảm lãi suất cho vay ngắn hạn, bằng nội tệ, đối với các lĩnh vực ưu tiên, nên phạm vi ảnh hưởng chưa nhiều. Sau này, khi mặt bằng lãi suất chung có điều kiện giảm thì sẽ tác động tích cực đối với tất cả các bên vay. Đồng thời, doanh nghiệp có thể huy động vốn mới (vay nợ, phát hành trái phiếu) với lãi suất thấp hơn, vừa góp phần tăng khả năng trả nợ, giảm rủi ro nợ xấu, giảm chi phí đầu vào, vừa tạo điều kiện giảm giá đầu ra tương ứng, qua đó kích thích tiêu dùng.

Ba là, động thái chính sách này đánh dấu bước thay đổi chính sách tiền tệ, từ thận trọng sang linh hoạt, nới lỏng một phần, theo đó, doanh nghiệp và người dân có kỳ vọng lãi suất trên đà giảm, khiến họ có thể quyết định đầu tư, tiêu dùng nhiều hơn, góp phần hỗ trợ phục hồi và phát triển kinh tế - xã hội, đạt mục tiêu đề ra.

Bốn là, lãi suất giảm sẽ có tác động tích cực một phần lên thị trường chứng khoán (TTCK) và bất động sản khi mà: (i) nhà đầu tư có thể sẽ chuyển dịch một phần từ tiền tiết kiệm sang chứng khoán, mua bất động sản với mong muốn tìm kiếm tỷ suất sinh lời cao hơn cùng với kỳ vọng về triển vọng phục hồi của TTCK hoặc chi phí mua bất động sản thấp hơn…v.v. Tuy nhiên, điều này phụ thuộc nhiều vào khẩu vị rủi ro của mỗi nhà đầu tư vì đầu tư chứng khoán, bất động sản rủi ro hơn so với gửi tiền tiết kiệm.

Năm kiến nghị:

Để chính sách trên phát huy tác dụng và nhất là có điều kiện giảm tiếp các lãi suất khác trên diện rộng (lãi suất tiền gửi, lãi suất cho vay tái cấp vốn, cho vay trung dài hạn…), chúng tôi có năm kiến nghị như sau:

Một là, không chủ quan với lạm phát vì lạm phát của Việt Nam còn cao, áp lực tăng còn khá lớn (do có độ trễ nhập khẩu lạm phát, giá một số mặt hàng do Nhà nước quản lý có thể tăng như giá điện, phí y tế - giáo dục, lương cơ sở tăng từ ngày 1/7, cung tiền năm nay khá lớn từ đầu tư công, tín dụng, kênh dẫn vốn khác được khơi thông tốt hơn…). Theo đó, cần nâng cao hiệu quả phối hợp chính sách, nhất là giữa chính sách tiền tệ, chính sách tài khóa, giá cả và các chính sách vĩ mô khác.

Hai là, theo sát tình hình thị trường tài chính quốc tế, nhất là sau các sự cố phá sản ngân hàng Mỹ vừa qua, để phân tích, dự báo và đưa ra kịch bản ứng phó phù hợp, nhằm đảm bảo an toàn, ổn định hệ thống tài chính trong nước, cũng là góp phần ổn định kinh tế vĩ mô, kiểm soát lạm phát, kiểm soát rủi ro hệ thống ngân hàng, chứng khoán.

Ba là, đẩy nhanh cơ cấu lại các TCTD yếu kém và thanh khoản còn mỏng nhằm giảm thiểu cạnh tranh tăng lãi suất không lành mạnh, đôi khi phá vỡ mặt bằng lãi suất chung, khiến mong muốn giảm lãi suất trên diện rộng trở nên khó khăn hơn.

Bốn là, Chính phủ cần tiếp tục chỉ đạo quyết liệt hơn nữa việc cải thiện môi trường đầu tư - kinh doanh, xóa bỏ các rào cản pháp luật, quy trình thủ tục hành chính, nhất là với một số lĩnh vực tác động lớn như đất đai, bất động sản (BĐS), xây dựng, đấu thầu, qua đó, có các giải pháp đồng bộ giúp DN giảm khó khăn thách thức thời gian tới.

Cuối cùng là, bản thân các TCTD và doanh nghiệp tiếp tục đẩy mạnh cơ cấu lại, tiết giảm chi phí, tăng cường quán lý rủi ro (nhất là rủi ro thị trường – trong đó có rủi ro lãi suất, tỷ giá, rủi ro thanh khoản…), qua đó có điều kiện giảm lãi suất trên diện rộng và bền vững hơn.

.png)

.png)