Các thỏa thuận hàng trăm triệu USD

Hai trong số những nhân vật giàu nhất Ấn Độ đang vướng vào cuộc chiến giành quyền thống trị ngành xi măng giữa lúc nhu cầu về cơ sở hạ tầng trong nước bùng nổ. Cả hai doanh nhân đều nỗ lực thâu tóm các đối thủ nhằm chiếm lĩnh thị trường đang tăng vọt về quy mô.

Theo Nikkei Asia, chương mới nhất trong “cuộc đụng độ giữa những ông trùm Ấn Độ” đã có bước ngoặt lớn trong thời gian qua. Cụ thể, công ty UltraTech của tỷ phú Kumar Mangalam Birla đã chi 697 triệu USD kể từ tháng 6 để mua 56% cổ phần của India Cements - công ty có lịch sử hình thành từ năm 1946, khi Ấn Độ vẫn là thuộc địa của Anh. Thương vụ này được thực hiện sau khi UltraTech chốt mua lại doanh nghiệp xi măng của Kesoram Industries với giá 641 triệu USD vào tháng 11 năm ngoái.

Các hợp đồng mua bán của tỷ phú Birla đã chấm dứt thời gian “im ắng” kéo dài sáu năm – lần cuối cùng UltraTech mua lại một đối thủ vào năm 2018 - và diễn ra ngay sau động thái của đối thủ Gautam Adani, một doanh nhân có các hoạt động kinh doanh trải dài từ cảng, điện, sân bay và bất động sản.

Adani, cũng là một tỷ phú và cái tên quen thuộc ở Ấn Độ, đã đánh dấu bước đột phá của mình vào ngành xi măng vào năm 2022, khi ông trả giá cao hơn Birla và tập đoàn cơ sở hạ tầng JSW để mua lại doanh nghiệp xi măng của tập đoàn đa quốc gia Thụy Sĩ Holcim tại Ấn Độ. Thỏa thuận trị giá 10,5 tỷ USD đã biến Adani Group trở thành nhà sản xuất xi măng lớn thứ hai của đất nước này chỉ sau một đêm với công suất khoảng 70 triệu tấn mỗi năm (mtpa).

"Ngành sản xuất đã chứng kiến thay đổi lớn sau sự gia nhập của Adani Group", Manish Valecha, một nhà phân tích nghiên cứu tại Anand Rathi Securities cho biết. "Adani đã nói rõ rằng họ muốn phát triển trong lĩnh vực kinh doanh này và phát triển nhanh chóng, và điều đó cũng có nghĩa là thách thức vị thế của UltraTech, công ty dẫn đầu".

Với mục tiêu mở rộng công suất lên 140 triệu tấn mỗi năm vào năm 2028, Adani đã chi thêm 1,6 tỷ USD để mua Sanghi Cements, Penna Cements và đơn vị nghiền xi măng của My Home Group, tổng cộng giúp sản xuất thêm 21 triệu tấn xi măng mỗi năm. Trong khi đó, công suất của UltraTech đạt 152,7 triệu tấn vào tháng 3, với mục tiêu đạt 200 triệu tấn trong ba năm.

Adani hy vọng mảng kinh doanh xi măng sẽ có thêm lợi thế từ cơ sở hạ tầng của tập đoàn để giữ chi phí ở mức thấp. Các nhà phân tích cho biết xi măng là một mặt hàng không mang lại nhiều cơ hội để các nhà sản xuất tạo ra sự khác biệt so với các đối thủ cạnh tranh ngoài giá cả.

"Điện, nhiên liệu và vận chuyển là những chi phí lớn đối với các công ty xi măng", Satyadeep Jain, giám đốc nghiên cứu vốn chủ sở hữu tại công ty tư vấn đầu tư Ambit cho biết. "Tập đoàn Adani dường như đang trông cậy vào cơ sở hạ tầng tích hợp của mình để tối ưu hóa chi phí".

Phát triển nóng

Cuộc chiến giữa các nhà sản xuất xi măng đã thành danh và mới nổi cho thấy tính cấp thiết của việc tận dụng lợi thế trong giai đoạn phát triển cơ sở hạ tầng nhanh chóng - từ đường sá và nhà ở đến năng lượng xanh – hiện đang được chính phủ của ông Narendra Modi ủng hộ. New Delhi đang đặt cược rằng cơ sở hạ tầng đẳng cấp thế giới sẽ biến Ấn Độ thành điểm đến sinh lợi cho các nhà đầu tư hiện đang tìm điểm dừng chân ngoài Trung Quốc - và biến Ấn Độ thành nền kinh tế trị giá 5 nghìn tỷ USD.

Chi tiêu vốn của chính phủ đạt 7,4 nghìn tỷ rupee (88 tỷ USD) trong năm tài chính 2023, với mức phân bổ ngân sách năm nay tăng 50% lên 11,11 nghìn tỷ rupee. Năm tài chính của Ấn Độ kết thúc vào tháng 3.

Các công ty của tỷ phú Birla và Adani đều có một số dự án lớn trong danh mục đầu tư của họ. UltraTech đã đổ xi măng cho tòa nhà quốc hội mới của Ấn Độ và sân vận động cricket lớn nhất thế giới - một công trình khổng lồ có sức chứa 132.000 chỗ ngồi được đặt theo tên của ông Modi.

Tập đoàn Adani đã cung cấp xi măng cho một cây cầu đường bộ dài gần 22 km tại thủ đô thương mại Mumbai và cho đường hầm đường bộ dài nhất Ấn Độ ở vùng núi Kashmir.

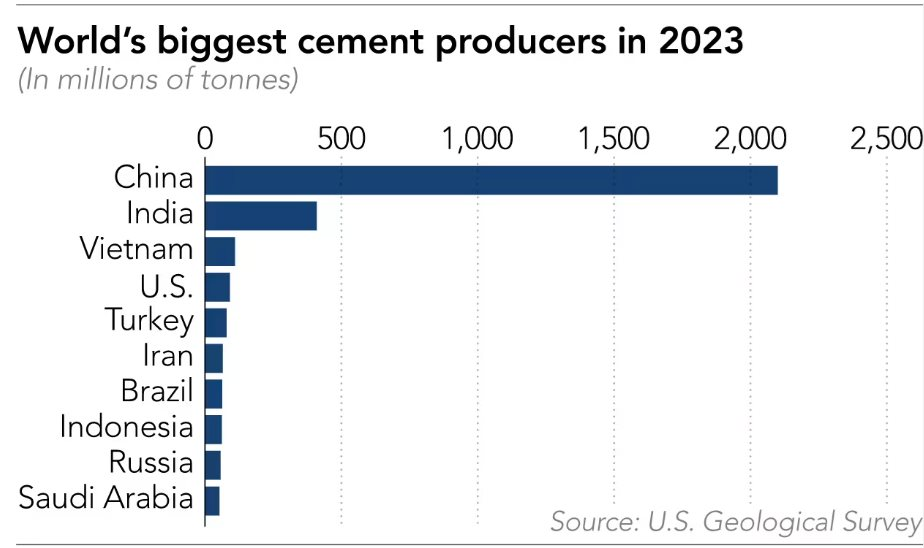

Tổng doanh số bán xi măng tại Ấn Độ - thị trường số 2 thế giới và là nơi hầu hết các vật liệu được bán nội địa - có khả năng sẽ đạt 460 triệu tấn trong năm tài chính kết thúc vào tháng 3 năm sau. Con số này tăng 38% so với năm tài chính 2020, "do nhu cầu lành mạnh liên tục tăng đối với các lĩnh vực cơ sở hạ tầng và nhà ở", công ty xếp hạng địa phương Icra cho biết.

Theo Cục Khảo sát Địa chất Mỹ, chỉ có Trung Quốc vượt qua Ấn Độ trong lĩnh vực kinh doanh xi măng toàn cầu với sản lượng đáng kinh ngạc là 2,1 tỷ tấn vào năm ngoái.

"Các doanh nghiệp Ấn Độ đang để mắt đến cơ hội cơ sở hạ tầng. Việc tự xây dựng năng lực sản xuất sẽ mất thời gian so với việc mua từ nước ngoài", chuyên gia Jain của Ambit cho biết. "Rõ ràng là đang có một cuộc cạnh tranh đấu thầu vì cả Birla lẫn Adani đều đang nhắm đến vị trí số một".

Cuộc tìm kiếm vị trí hàng đầu có thể khởi động một loạt các thương vụ mua bán, trong đó cả Adani và Birla đều chi số tiền lớn để thuyết phục các đối thủ nhỏ hơn về phe mình. UltraTech, hiện đang đàm phán để mua Orient Cements, đã trả 110 USD cho mỗi tấn công suất của India Cements. Theo Icra, con số này cao hơn nhiều so với chi phí mua lại trung bình 80 USD cho mỗi tấn trong 9 năm qua.

Cuộc chiến giảm giá

Nhà nghiên cứu Valecha của Anand Rathi cho biết: "Có khả năng các công ty sẽ mua lại khoảng 40 đến 50 triệu tấn công suất trong khoảng 6 đến 8 tháng tới".

Icra cho biết thị phần của năm nhà sản xuất xi măng hàng đầu Ấn Độ đang trên đà đạt 55% vào năm tài chính 2025, tăng từ 45% vào năm 2015.

Nhưng các nhà phân tích cảnh báo rằng cuộc chiến giữa các đối thủ mạnh như Birla và Adani có thể khiến giá xi măng giảm. Điều này có thể gây tổn hại cho các nhà sản xuất xi măng nhỏ hơn và cùng lúc tạo ra nhiều cơ hội mua lại công ty hơn.

Trường hợp tương tự đã xảy ra trong ngành viễn thông Ấn Độ với sự xuất hiện của hãng Jio thuộc Reliance Industries. Công ty đã thu hút người tiêu dùng bằng các gói dữ liệu giá rẻ, dễ dàng hạ gục các đối thủ khác. Từ khoảng 10 nhà khai thác viễn thông cách đây một thập kỷ, Ấn Độ hiện chỉ còn ba nhà khai thác mà trong đó Jio là nhà khai thác lớn nhất về số lượng thuê bao.

Nhu cầu yếu và áp lực giá đã ảnh hưởng đến lợi nhuận của các nhà sản xuất xi măng hàng đầu Ấn Độ trong quý 2. Thu nhập của UltraTech và Dalmia Cement không đổi ở mức lần lượt là 16,95 tỷ rupee và 1,45 tỷ rupee. Lợi nhuận của Shree Cement giảm 45,32% xuống còn 3,17 tỷ rupee. Ambuja Cements của tập đoàn Adani chứng kiến lợi nhuận ròng giảm 30% xuống còn 7,89 tỷ rupee.

"Giá xi măng đã giảm mạnh trong nửa cuối năm tài chính trong bối cảnh cạnh tranh gia tăng và nguồn cung cao hơn trên thị trường", công ty nghiên cứu Crisil cho biết trong một báo cáo vào tháng 4.

Kết quả là, giá xi măng trong năm tài chính 2024 dao động trong khoảng từ 383 rupee đến 385 rupee cho một bao 50 kg, giảm so với mức 391 rupee của năm trước đó. Giá dự kiến sẽ vẫn giữ nguyên trong ngắn hạn, báo cáo cho biết thêm.

"Việc giảm giá sẽ phụ thuộc vào mức độ cuộc chiến giành thị phần này", Jain tại Ambit cho biết. "Một số công ty nhỏ đã bắt đầu chịu lỗ ở mức giá này".

Tham khảo Nikkei Asia

.png)

.jpg)

.png)

.png)