Thị trường chứng khoán gần đây liên tục trồi sụt mạnh trước nhiều thông tin khó đoán. VN-Index liên tục “dò đáy” để tiệm cận mốc 1.000 điểm - một khoảng cách rất xa từ mức đỉnh 1.525 vào hồi đầu năm. Những biến động mạnh của thị trường khiến nhiều nhà đầu tư rơi vào trạng thái bị call margin, thua lỗ khá nặng nề. Làm sao để vượt qua những khó khăn của thị trường là điều rất nhiều người quan tâm.

Bàn về đà giảm mạnh của thị trường thời gian gần đây, ông Trần Đắc Nguyên - Trưởng phòng Khách hàng Trực tuyến Chứng khoán Rồng Việt (VDSC) nhận thấy thị trường dù giảm khá sâu, song khối lượng giao dịch chững lại cho thấy không có lực bán mới, điều quan trọng là lực cầu không xuất hiện.

Theo đó, nguyên nhân khiến thị trường giảm sâu đến từ (1) trạng thái call margin trên toàn thị trường vẫn chưa hoàn toàn được giải tỏa. Theo đó, sau đợt thua lỗ hồi tháng 6, nhiều nhóm nhà đầu tư cá nhân đã tham gia trở lại thị trường và sử dụng margin với mong muốn “sớm gỡ lỗ”. Khi thị trường biến động sẽ xảy ra hiện tượng bán giải chấp trên diện rộng (2) tâm lý nhà đầu tư trở nên tiêu cực trước những thông tin xử lý vi phạm trên thị trường.

Tuy nhiên, chuyên gia VDSC dẫn chứng từ lịch sử, mỗi khi vụ việc bắt bớ, thanh lọc thị trường xảy ra thị trường chứng khoán phản ứng khá mạnh mẽ. Tuy nhiên, những sự kiện đó thường không ảnh hưởng quá lâu dài đến thị trường. Khi tâm lý ổn định, thị trường đều đảo chiều đi lên khá nhanh. Do đó, vấn đề thời điểm hiện tại chủ yếu là sự thiếu hụt dòng tiền chứ không phải những tin đồn.

Hơn nữa, xét về mặt định giá, P/E thị trường xấp xỉ 11 lần – mức thấp hơn kể cả giai đoạn năm 2013. Nếu tính lợi nhuận kỳ vọng là chỉ số đảo ngược của P/E, thì mức kỳ vọng hiện tại 9,1%. So với mức lãi suất huy động 1 năm của các ngân hàng hiện thì vẫn có lợi suất kỳ vọng cao hơn nhiều.

Đưa ra chiến lược trong thời điểm này, chuyên gia VDSC cho rằng thay vì cố đoán đáy, nhà đầu tư nên tập trung vào danh mục và tập trung quản trị rủi ro. Bên cạnh đó, cần nắm tỷ trọng tiền mặt cao trong danh mục.

Đặc biệt, đối với nhà đầu tư ngắn hạn cần luôn nhớ “đường xu hướng là bạn”, khi thị trường downtrend thì nên hạn chế giao dịch và không nên sử dụng margin trong thời điểm này. Do đó, thay vì cố bám theo thị trường, nhà đầu tư nên quản trị danh mục chặt chẽ.

“Điều đau đớn nhất của nhiều nhà đầu tư có thể không phải thua lỗ, mà bị call margin và buộc phải cắt ngay đáy thị trường. Thậm chí rất nhiều nhà đầu tư bị FOMO thoát hàng, nếu bám sát danh mục đầu tư sẽ tránh được điều này. Những giai đoạn nào cảm thấy sai nhiều thì nên chậm lại, nhưng không có nghĩa rời bỏ mà vẫn cần theo dõi thị trường”, chuyên gia chia sẻ.

Ông Trương Đắc Nguyên cho rằng lịch sử đã chứng minh, trong giai đoạn downtrend thị trường sẽ xuất hiện những “siêu cổ” đi xa nhất. Điển hình như năm 2018, nhóm thủy sản và KCN đã tăng rất mạnh và nhịp tăng duy trì đến tận thời điểm hiện tại. Cổ phiếu khỏe nhất downtrend là cổ phiếu mạnh nhất trong uptrend.

Trong uptrend đánh đâu thắng đó, còn downtrend là lúc để nhà đầu tư trau dồi tốt nhất. Do đó, đây là thời điểm tốt để ổn định tâm lý, chắt lọc cơ hội đầu tư. Bởi sau nhiều cú sụt giảm, có rất nhiều cổ phiếu tốt đã giảm về vùng giá cực kỳ hấp dẫn.

Bên cạnh đó, dù không nên cố dự báo thị trường, song chuyên gia VDSC khuyên nhà đầu tư nên đầu tư đều đặn để tích sản. Bởi việc đặn đầu tư sẽ mang lại cho chúng ta hiệu quả về lâu dài.

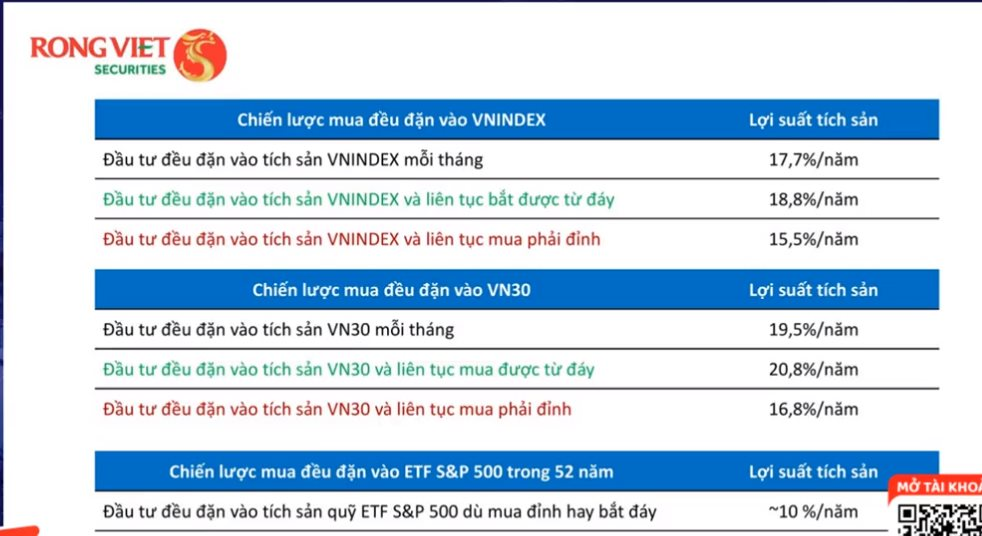

Theo đó, nếu nhìn một trend dài của chứng khoán Việt Nam, đầu tư đều đặn hàng tháng, dù nhà đầu tư mua tại đáy hay tại đỉnh đều có mức sinh lời 15% -18%/ năm, tức trung bình 17,7%/ năm.

Tương tự, nếu nhà đầu tư đều đặn tích sản VN-30 mỗi tháng, mức lợi suất mua từ đáy hoặc đỉnh dao động từ 16,8% - 20,8%, tức mức lợi suất trung bình lên đến 19,5%. Mức lợi suất này cao hơn rất nhiều so với lãi suất tiền gửi trong nhiều năm trở lại đây.

.jpg)

.png)