Với phần lớn những người đã mua nhà hoặc đang có dự định mua nhà, vay tiền ngân hàng gần như là điều hiển nhiên, vì hiếm ai có sẵn trong tay tiền tỷ để trả đứt một cuốn sổ hồng. Khoản vay mua nhà trả góp tưởng chừng là khoản nợ rất chính đáng, không có gì phải bàn, nhưng trong một vài trường hợp, câu chuyện lại không đơn giản như vậy.

Mỗi tháng kiếm 31 triệu nhưng tiền trả nợ ngân hàng lên tới hơn 25,5 triệu

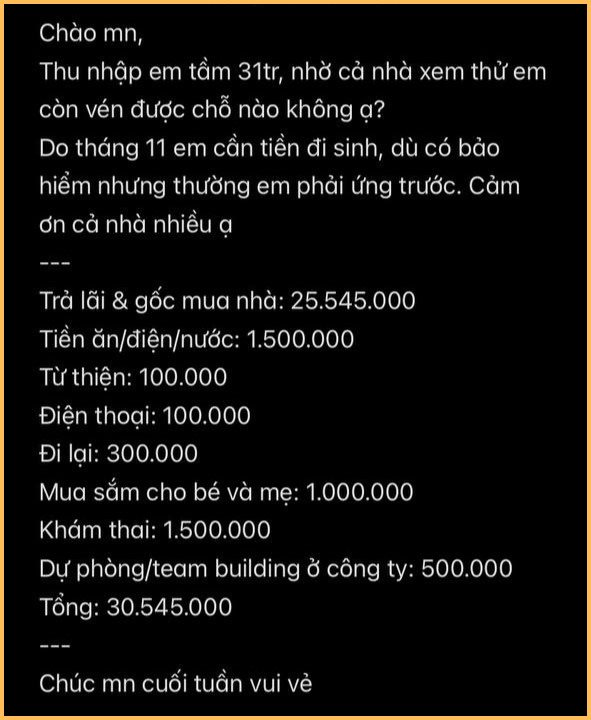

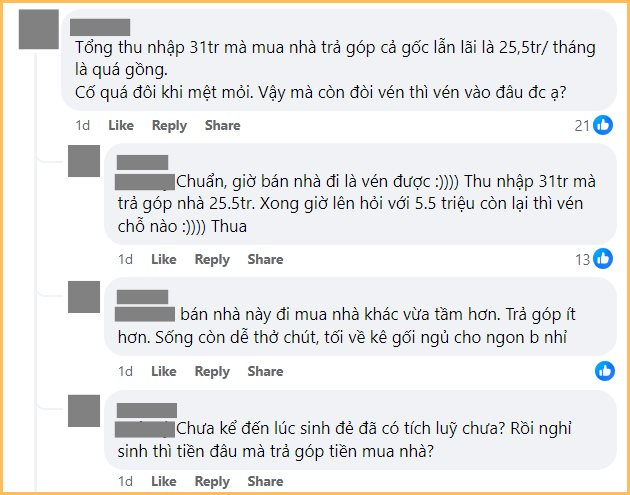

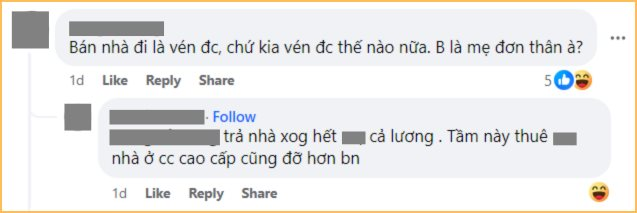

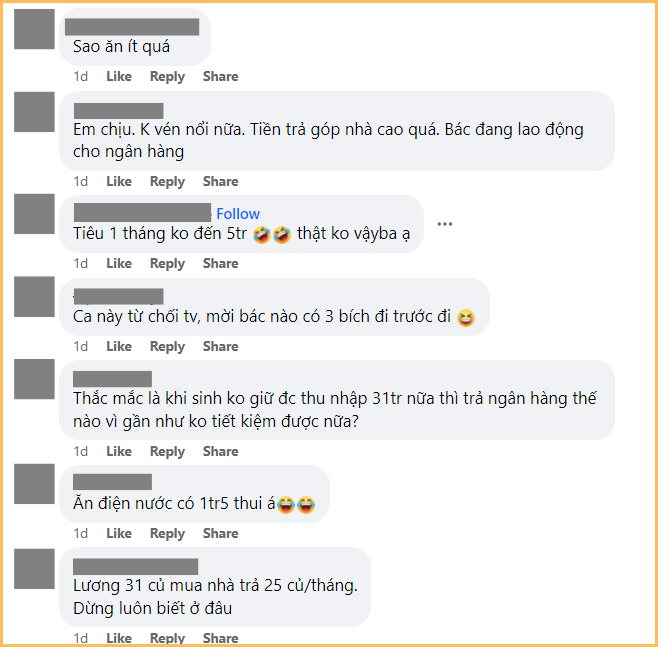

Mới đây, trong một cộng đồng chia sẻ kiến thức, kinh nghiệm quản lý tài chính cá nhân, một cô vợ đã kể về mức thu nhập cùng các khoản chi trong 1 tháng của mình, với hy vọng nhận được góp ý của mọi người, để cắt giảm chi tiêu và tiết kiệm nhiều hơn. Tuy nhiên, sau khi đọc xong chia sẻ của cô, phần lớn mọi người đều cảm thấy “không thở nổi”, có người còn khuyên cô bán nhà đi để trả nợ cho dễ thở.

31.000.000đ/tháng không phải là mức thu nhập quá thấp nhưng so với số tiền phải trả nợ ngân hàng, lên tới 25.545.000đ, thì rõ ràng 31 triệu lại chẳng thấm vào đâu. Tính ra, số tiền phải trả nợ hàng tháng của cô vợ này đã chiếm tới 82% thu nhập - Một tỷ lệ khiến nhiều người phải thắc mắc không hiểu cô và gia đình sẽ phải xoay sở ra sao.

Với mức thu nhập và mức chi tiêu cũng như khoản nợ ngân hàng đang đè lên vai như hiện tại, ngoài việc bán nhà đi trả nợ, gần như tất cả mọi người đều chẳng biết dành lời khuyên nào khác cho bà mẹ này. Đi làm thêm để tăng thu nhập cũng không phải phương án khả thi vì cô sắp sinh con, mức lương 31 triệu/tháng sợ rằng cũng còn khó duy trì khi nghỉ sinh.

Bài học xương máu khi vay tiền ngân hàng mua nhà

Nỗ lực để mua nhà bằng mọi giá rồi lại căng thẳng muôn bề vì tiền trả nợ mua nhà quá cao, rõ ràng đây là điều không ai muốn nhưng vẫn có không ít người rơi vào tình cảnh tiến thoái lưỡng nan ấy. Lúc này, bán nhà trả nợ thì không đành lòng, mà gắng trả nợ cho xong thì cuộc sống lại quá áp lực, bấp bênh.

Vậy phải lượng sức mình thế nào, để quyết định vay tiền mua nhà không trở thành tảng đá ngàn tấn đè lên vai? Câu trả lời thực ra khá đơn giản, gói gọn trong một quy tắc quản lý nợ nần: Quy tắc 28/36.

Nếu bạn chưa biết: Quy tắc 28/36 có nguồn gốc từ các ngân hàng Mỹ, thường được dùng để xem xét các khoản vay thế chấp mua nhà không được chính phủ hậu thuẫn. Quy tắc này vừa giúp phía ngân hàng chọn lọc được khách vay có khả năng chi trả tốt, vừa giúp người đi vay mua nhà tự cân nhắc khả năng tài chính của bản thân.

Theo quy tắc 28/36, bạn chỉ nên dành tối đa 28% tổng thu nhập hàng tháng của mình cho khoản vay mua nhà, và tối đa 36% thu nhập cho toàn bộ các khoản vay khác.

Ví dụ như hoàn cảnh của cô vợ trong câu chuyện phái trên: Thu nhập hàng tháng của cô là 31.000.000 đồng. Như vậy, trong 1 tháng:

- Số tiền tối đa mà cô nên dành cho khoản vay mua nhà là: 31.000.000 x 28% =8.680.000.

- Nếu không có khoản nợ nào khác ngoài nợ vay mua nhà, số nợ tối đa mà cô có thể trả hàng tháng là: 31.000.000 x 36% = 11.160.000.

Tính toán theo chiều ngược lại, với số nợ hàng tháng đang ở mức 25.545.000đ, mức thu nhập mà cô vợ này cần có hàng tháng là: 25.545.000/36% = 70.958.333.

Việc áp dụng quy tắc 28/36 trong quản lý nợ nần nói chung và nợ vay mua nhà nói riêng giúp bạn tính toán và cân đối được số tiền mình phải trả nợ, với tổng thu nhập; từ đó, giảm bớt áp lực tài chính trong quá trình trả nợ, đồng thời, đảm bảo khoản vay này không có quá nhiều tác động tới những nhu cầu cơ bản cần dùng đến tiền trong cuộc sống hàng ngày.

Tính chất các khoản vay mua nhà là kỳ hạn dài, trung bình 10-15 năm. Trong quá trình ấy, hoàn toàn có thể có những yếu tố phát sinh như ốm đau, thất nghiệp, giảm lương, giảm thu nhập,... Không ai có thể chắc chắn trong 1-2 thập kỷ tới, mức thu nhâp của mình chỉ có giữ nguyên hoặc tăng, chứ không giảm.

Số tiền vay mua nhà chiếm tỷ trọng quá lớn (trên 36% tổng thu nhập) là rủi ro khá cao, vì khoản nợ sẽ là khoản tiền duy nhất cố định trong thời gian vay, còn thu nhập, tiền lương, khả năng kiếm tiền của bạn,... thì chưa chắc sẽ tăng trưởng ổn định trong suốt quá trình này.

.jpg)

.png)