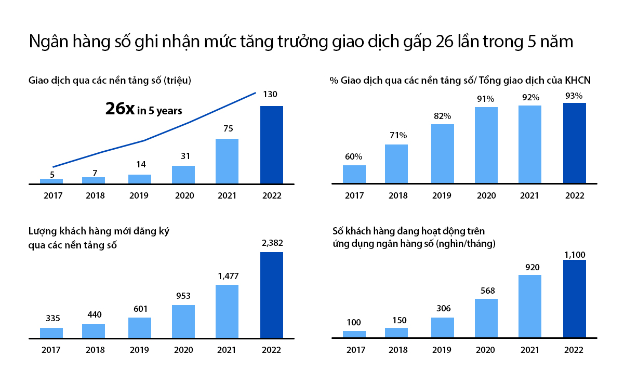

Theo số liệu từ VIB, trong 5 năm (2017 – 2022) giao dịch qua các nền tảng số của nhà băng này tăng trưởng gấp 26 lần. Riêng năm 2022, số lượng giao dịch qua các nền tảng số đã tăng gấp đôi so với năm trước, chiếm tới 93% tổng giao dịch của ngân hàng. Tỷ lệ khách hàng mới qua các kênh này cũng tăng trưởng mạnh chiếm hơn 40% lượng khách hàng mới của ngân hàng trong năm vừa qua. Từ 100% phát hành thẻ vật lý trước năm 2019, đến nay hơn 50% số lượng thẻ tín dụng mới của VIB được mở qua các kênh trực tuyến như website, ứng dụng MyVIB hay các nền tảng trung gian của đối tác. Năm 2022, số lượng tài khoản trực tuyến đạt mức tăng trưởng 254%, số dư cuối kỳ của tài khoản CASA tăng 250%, tiền gửi trực tuyến tăng 106%. Đặc biệt, ứng dụng ngân hàng số MyVIB 2.0 mới ra mắt hồi đầu tháng 6/2022 đã cán mốc 1 triệu người dùng chỉ sau 6 tháng.

Những con số ấn tượng trên không tự nhiên mà đến, đó là kết quả của chiến lược số hóa được VIB triển khai một cách tập trung và bài bản trong nhiều năm liền với hai mục tiêu chính: Một là tinh giản trên cơ sở đảm bảo đầy đủ chuẩn mực để tự động hóa quy trình kinh doanh, vận hành; Hai là ứng dụng công nghệ để tự động hóa sản phẩm, dịch vụ trên các hệ thống từ nội bộ đến bên ngoài, gia tăng trải nghiệm cho khách hàng. Theo đó, yếu tố công nghệ được ngân hàng ưu tiên đầu tư hàng đầu với chiến lược xoay quanh 3 yếu tố "Mobile first – Cloud first – AI first".

Với "Mobile first", VIB hướng đến tối ưu trải nghiệm của người dùng trên thiết bị di động. Ứng dụng ngân hàng số MyVIB 2.0 là một đại diện tiêu biểu. MyVIB 2.0 không chỉ được thiết kế đơn giản, thực tế, thông minh và mang màu sắc cá nhân hóa (lựa chọn giao diện, màu sắc, chế độ sử dụng) mà còn tiên phong ứng dụng công nghệ thực tế tăng cường (AR) mang đến cho khách hàng những trải nghiệm hoàn toàn khác biệt và thú vị khi thực hiện các giao dịch tài chính thông thường. Một điểm cộng cho MyVIB 2.0 trong việc tối ưu trải nghiệm khách hàng chính là tính năng giao dịch bằng giọng nói (AI Voice Banking), không chỉ mang đến trải nghiệm đơn giản, không chạm (touchless), mà còn là sự kết nối khác biệt giữa khách hàng và ứng dụng ngân hàng.

Hay trong việc số hóa nghiệp vụ ngân hàng, yếu tố "Mobile first" cũng được đặc biệt chú trọng với việc xây dựng một ứng dụng nội bộ Smart Sales dành cho cán bộ kinh doanh theo mô hình sales di động. Smart Sales được VIB phát triển từ năm 2020 và liên tục được cải tiến, bổ sung tính năng mới, giúp cán bộ kinh doanh sử dụng mọi lúc, mọi nơi và áp dụng linh hoạt cho các vai trò khác nhau. Với hàm lượng công nghệ và số hóa lớn, thể hiện ở từng quy trình kinh doanh được phát triển, điều chỉnh theo hướng tinh giản và tự động hóa, hiện tỷ lệ sử dụng Smart Sales trong công việc hàng ngày của cán bộ kinh doanh tại VIB lên tới hơn 99%.

Với "Cloud first", VIB đã tiên phong ứng dụng cloud vào phát triển nền tảng ngân hàng số MyVIB 2.0. Được lập trình hoàn toàn trên môi trường điện toán đám mây, MyVIB 2.0 có thể vận hành mượt mà, tự động điều chỉnh tải hệ thống với hơn 20 micro services độc lập, đảm bảo khả năng hoạt động liên tục của dịch vụ, hạn chế được mức độ ảnh hưởng nếu xảy ra tình trạng tấn công dịch vụ, góp phần tối ưu chi phí phát triển mới và chi phí vận hành tương ứng. Hiện nhiều ứng dụng của VIB đang được triển khai trên hạ tầng điện toán đám mây và dự kiến trong 3 năm tới, 60-70% hiệu suất tính toán của ngân hàng sẽ được xử lý trên hạ tầng mới này.

Với "AI first", VIB là ngân hàng tiên phong ứng dụng Big Data và AI để mang đến trải nghiệm mở thẻ tín dụng hoàn toàn trực tuyến với thời gian duyệt cấp thẻ được rút ngắn kỷ lục, mở tài khoản thanh toán bằng định danh điện tử (eKYC) chỉ trong 1 phút. Các công nghệ mới nổi như AI, Machine Learning, Big Data cũng được ứng dụng để phân tích chuyên sâu chân dung và nhu cầu của khách hàng, từ đó đưa ra các giải pháp, gợi ý phù hợp và cụ thể hơn với từng cá nhân sử dụng dịch vụ. Với ứng dụng MyVIB 2.0, chiến lược đó thể hiện ở việc các tính năng mới, khuyến mãi và ưu đãi sẽ được cá nhân hóa theo từng đối tượng khách hàng. Ví dụ: khi mở thẻ tín dụng trên MyVIB 2.0, hệ thống sẽ tự đề xuất 3 dòng thẻ tín dụng phù hợp nhất dựa trên thông tin của khách hàng, hoặc khi mở tiết kiệm, ứng dụng sẽ hiển thị các ưu đãi cộng lãi suất, hoàn tiền khác nhau dành cho các tập khách hàng khác nhau. Các chương trình ưu đãi cũng được triển khai dựa trên dữ liệu người dùng và tập trung vào các giao dịch có tính tương tác cao. Hiệu quả của phương pháp tiếp cận dựa trên công nghệ mới này đã được chứng minh bằng mức độ hài lòng của khách hàng và tỉ lệ tiếp cận khách hàng ngày càng tăng theo thời gian.

"Chuyển đổi số không nên được thúc đẩy bởi nhu cầu cắt giảm chi phí hoặc tuân thủ – đó là sự tư duy lại triệt để về sản phẩm, dịch vụ và quy trình để phục vụ tốt nhất cho khách hàng và nhân viên. Để thực sự thành công, quá trình chuyển đổi không bao giờ nên kết thúc." – The Banker.

Với VIB, ngân hàng hiện đặt mục tiêu tăng trưởng từ 4 triệu khách hàng hiện hữu lên 10 triệu khách hàng đến năm 2026. Theo đó, ngân hàng sẽ tiếp tục tập trung nguồn lực vào công nghệ và ngân hàng số, đẩy nhanh tốc độ đổi mới để tạo ra các sản phẩm, dịch vụ mới, sáng tạo, đáp ứng hầu hết nhu cầu giao dịch tài chính của khách hàng, qua đó góp phần thúc đẩy xã hội không tiền mặt và khẳng định mục tiêu dẫn đầu về số hóa trong ngành ngân hàng.

.png)