Trong báo cáo cập nhật mới phát hành, Chứng khoán Rồng Việt (VDSC) cho rằng ACB là một trong những ngân hàng ít bị ảnh hưởng nhất bởi những điều chỉnh đang xảy ra trong lĩnh vực bất động sản và điều kiện kinh tế vĩ mô ngày càng khó khăn, do mức độ tiếp xúc với ngành bất động sản thấp.

Theo chia sẻ của ban lãnh đạo, dư nợ cho vay mua nhà tại thời điểm cuối quý 3 là 84 nghìn tỷ đồng (+22% so với hồi đầu năm), chiếm 21,5% tổng dư nợ và 35% tổng dư nợ cho vay bán lẻ. Ngân hàng chủ yếu cho vay đối với những người mua nhà lần đầu và đánh giá khả năng trả nợ của khách hàng dựa trên lương trả qua tài khoản ngân hàng. Cho vay kinh doanh bất động sản (cho thuê nhà...) và cho vay đầu tư dự án bất động sản chỉ chiếm 5% và 1,5% dư nợ. Ngân hàng không đầu tư vào trái phiếu doanh nghiệp.

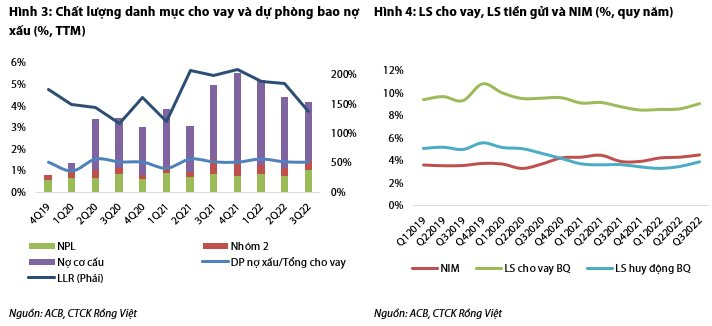

VDSC cho biết tỷ lệ nợ xấu cuối quý 3 của ACB là 1,02%, so với 0,76% của quý 2 và 0,72% vào cuối năm 2021, tương ứng tăng 1,3 nghìn tỷ đồng so với đầu năm. Nợ xấu đã bắt đầu tăng từ cuối tháng 6 khi Thông tư 14 về cơ cấu lại các khoản nợ liên quan đến Covid-19 hết hiệu lực.

So với nhiều ngân hàng khác, VDSC đánh giá cao chất lượng tài sản được kiểm soát tốt của ACB, đây là kết quả của chiến lược cho vay thận trọng trong nhiều năm. Theo ACB, hầu hết các khoản nợ tái cơ cấu hết hạn có thể thu hồi được và một số khoản nợ nhóm 5 có thể chuyển sang nhóm 1 trong tháng 11 và tháng 12 năm nay. Đến cuối năm, ngân hàng kỳ vọng nợ xấu có thể được kiểm soát dưới 1%.

Nhóm phân tích cho rằng tỷ lệ nợ xấu tăng không ảnh hưởng đến chi phí tín dụng trong quý do ngân hàng đã trích lập đầy đủ cho các khoản nợ cơ cấu trong nửa cuối năm 2021. Nhờ sự phục hồi của khách hàng, khoản hoàn nhập dự phòng trong 9 tháng đầu năm liên quan đến các khoản nợ tái cơ cấu đạt 1,6 nghìn tỷ đồng. Nợ xấu hình thành tăng theo quý, tỷ lệ chi phí tín dụng/dư nợ và tỷ lệ xóa nợ/dư nợ giảm theo quý. Do đó, tỷ lệ bao phủ nợ xấu đã giảm xuống 138% từ 185% trong quý 2.

VDSC giữ quan điểm tích cực về chất lượng tài sản của ngân hàng và bộ đệm dự phòng đủ vững mạnh trước các tác động tiêu cực đến từ những thay đổi sắp tới về điều kiện vĩ mô và những xáo trộn trong lĩnh vực bất động sản. Nhóm phân tích kỳ vọng ngân hàng ít gặp áp lực trong chính sách dự phòng. Trên cơ sở đó, kết quả quý 4 sẽ tiếp tục tốt như trong quý 3 và sẽ tăng trưởng cao trên cơ sở nền so sánh thấp của quý 4/2021.

Đối với năm 2023, VDSC nhận thấy nhiều hạn chế hơn đối với động lực tăng trưởng của ngân hàng bao gồm tăng trưởng tín dụng thấp, lãi suất tăng nhanh, áp lực huy động cao và chi phí tín dụng cao hơn (so với mức thấp của năm 2022).

Trước đó, ACB đã công bố kết quả kinh doanh quý III với lợi nhuận trước thuế 9 tháng đầu năm 2022 đạt 13.500 tỷ đồng, tăng mạnh 51% so với cùng kỳ năm ngoái.

Theo VDSC, phương pháp tiếp cận thận trọng của ngân hàng đối với các khoản nợ liên quan đến Covid-19 trong năm ngoái, đặc biệt là trong nửa cuối năm 2021, đã có hiệu quả. Thu nhập khác 9 tháng đầu năm đạt 849 tỷ đồng, so với 70 tỷ của cùng kỳ 2021, chủ yếu từ thu hồi nợ đã xóa tập trung trong quý 1 và quý 2 (680 tỷ đồng, trong đó hơn 200 tỷ đồng từ nhóm G6). Trong khi đó, khoản đầu tư chứng khoán ghi nhận lỗ 278 tỷ đồng chủ yếu do hoạt động tự doanh của công ty con ACBS, đến từ những biến động giảm tạm thời của thị trường chứng khoán nhưng khoản lỗ chưa được hiện thực hóa.

Tín dụng tăng 11,6% so với đầu năm, 19,5% so với cùng kỳ năm trước và 1,7% theo quý. Do định hướng hạn chế tín dụng của NHNN và hạn mức cấp cho ACB trong thời gian còn lại của năm thấp, tăng trưởng tín dụng đã chậm lại so với quý trước. Cơ cấu tín dụng tiếp tục được tối ưu hóa với tỷ trọng cho vay bán lẻ tăng lên 65% từ 63% của quý 2, trong khi tỷ trọng của các doanh nghiệp vừa và nhỏ giảm với tỷ lệ tương ứng. Hoạt động cho vay trên thị trường liên ngân hàng cũng được tận dụng để hưởng lợi từ vị thế người cho vay ròng của ACB và việc lãi suất liên ngân hàng tăng nhanh trong tháng 9.

Trong quý 3, danh mục đầu tư của ACB cũng được cơ cấu lại với việc chuyển 10 nghìn tỷ đồng từ trái phiếu chính phủ sang trái phiếu tổ chức tài chính nhằm hưởng lợi suất tốt hơn trong bối cảnh lãi suất tăng và thanh khoản trên thị trường trái phiếu chính phủ thấp.

Về phía nguồn vốn, huy động tăng 4,1% so với đầu năm. Xu hướng chuyển dịch sang huy động bằng giấy tờ có giá – nguồn vốn có chi phí thấp hơn so với tiền gửi của khách hàng, tiếp tục diễn ra, giúp giảm chi phí huy động vốn. Trong khi số dư giấy tờ có giá tăng 23,4% so với cùng kỳ và 31,1% so với hồi đầu năm; tiền gửi của khách hàng tăng nhẹ 7,2% so với cùng kỳ và 3,2% so với hồi đầu năm. Tuy nhiên, tăng trưởng huy động đã dần được cải thiện so với quý 2 và quý 3 và tiếp tục cải thiện trong tháng 10 để duy trì tỷ lệ LDR dưới trần 85% (LDR trong quý 3 là 83%).

.png)

.png)