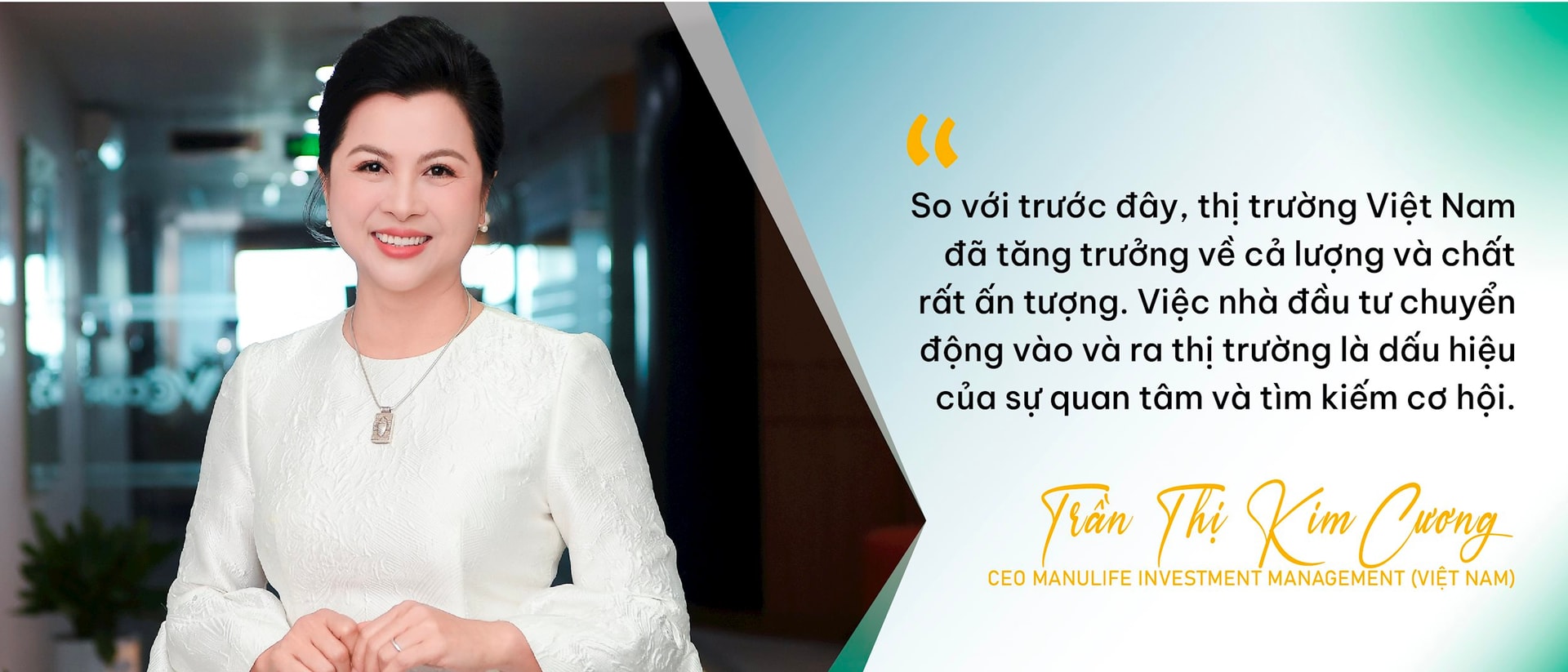

Công ty TNHH Quản lý Quỹ Manulife Investment (Việt Nam) được thành lập vào năm 2005, là phân nhánh trực thuộc Tập đoàn Quản lý Quỹ Manulife Investment Toàn cầu 137 năm kinh nghiệm với tổng tài sản quản lý và giám sát lên đến 1.100 tỷ USD. Riêng Manulife Investment Management (Việt Nam) hiện đang quản lý tổng tài sản gần 130.000 tỷ đồng (tương đương 5,3 tỷ USD). Tổng giám đốc của Manulife Investment Management (Việt Nam) là một phụ nữ trẻ trung, vui vẻ và tràn đầy năng lượng, với cái tên “đắt giá” – Trần Thị Kim Cương.

Trong talk show The Investors, CEO Manulife Investment Management (Việt Nam) mang đến câu chuyện thú vị về cơ duyên với ngành chứng khoán cùng với những bài học được tích luỹ trong gần 20 năm trải nghiệm “chứng trường” Việt Nam. Chương trình được dẫn dắt bởi Host Nguyễn Đức Hùng Linh - Nhà sáng lập Think Future Consultancy.

Host Hùng Linh: Được biết Kim Cương khởi đầu sự nghiệp không phải trong lĩnh vực đầu tư, cơ duyên nào đã khiến Cương chọn ngành quản lý quỹ và giờ trở thành Tổng giám đốc của Manulife Investment Management (Việt Nam)?

CEO Trần Thị Kim Cương: Sau khi ra trường, Cương bắt đầu công việc tại Công ty kiểm toán KPMG. Với mong muốn được học hỏi thêm về kế toán tài chính ở nước ngoài, Cương đã quyết định đi du học thạc sĩ tại Úc vào năm 2004. Trong quá trình học, Cương phát hiện ra trường có môn Investment Portfolio Management (quản lý danh mục đầu tư), một môn học khi đó còn khá xa lạ ở Việt Nam.

Sau khi tìm hiểu và biết rằng môn này dạy về thị trường chứng khoán, hướng dẫn cách đầu tư, lựa chọn cổ phiếu, quản lý danh mục để đem lại lợi suất kỳ vọng cho Nhà đầu tư, Cương đã vô cùng thích thú và đăng ký học ngay lập tức. Không chỉ vậy, Cương còn đăng ký học thêm rất nhiều môn học khác liên quan, nhờ đó đã tích luỹ được một lượng lớn kiến thức cần thiết để trở thành nền tảng tạo nên bước ngoặc quan trọng dẫn dắt Cương đến với sự nghiệp đầu tư sau này.

Trong thời gian học tập tại Úc, Cương có cơ hội được tiếp xúc và học tập kiến thức từ các nhà quản lý quỹ đầu tư của nhiều công ty quản lý quỹ lớn, bao gồm cả những nhà quản lý quỹ đầu tư mạo hiểm với mức độ chấp nhận rủi ro cao và nhờ đó, Cương đã học được rất nhiều từ các phong cách đầu tư đa dạng tới các phương pháp đầu tư khác nhau. Càng học sâu hơn, Cương càng yêu thích lĩnh vực này bởi vì nó rất mới mẻ và thách thức. Khác với công việc thường nhật như trong kế toán tài chính hay kiểm toán, quản lý danh mục đầu tư yêu cầu phải có nghiên cứu sâu rộng, tầm nhìn xa và phải thường xuyên cập nhật thông tin kiến thức, cân bằng lại danh mục đầu tư, đòi hỏi sự đầu tư trí tuệ đáng kể. Lúc bấy giờ, thị trường Việt Nam chỉ mới có vài cổ phiếu niêm yết, nhưng vì rất thích ngành này nên Cương vẫn ấp ủ đam mê sau này sẽ trở thành một nhà quản lý quỹ chuyên nghiệp như mình thấy ở Úc.

Sau khi trở về Việt Nam vào năm 2006 với tấm bằng thạc sỹ, Cương trở thành giảng viên cao cấp tại trường Đại học Kinh tế TP Hồ Chí Minh. Những ngày không phải lên giảng đường, Cương lại dành thời gian tại sàn chứng khoán để theo dõi thị trường.

Cương nhận ra rằng, mặc dù là giảng viên, nhưng lòng mình luôn chờ đợi giờ giải lao để có thể theo dõi bảng điện, và điều đó khiến mình cảm thấy rất có lỗi với sinh viên. Niềm đam mê đối với chứng khoán đã thôi thúc Cương quyết định rẽ hướng để theo đuổi công việc mình đam mê thực sự.

Có một điều may mắn là thời điểm đó thị trường chứng khoán còn mới mẻ và chưa có nhiều công ty quản lý quỹ thì Manulife Investment Management (Việt Nam) khi đó cũng mới thành lập. Sau khi phỏng vấn và tìm hiểu được quy mô cũng như các hệ thống phân tích đầu tư vô cùng chuyên nghiệp của Công ty, tuy mới thành lập tại Việt Nam nhưng rất hiện đại và có thể sánh ngang với các thị trường chứng khoán khác phát triển trên thế giới, Cương đã quyết định bắt đầu sự nghiệp ở đây. Từ bỏ công việc giảng viên cao cấp tại trường đại học, Cương bắt đầu lại với vị trí thấp nhất là chuyên viên phân tích cổ phiếu. Nói về cơ duyên thì mọi quyết định đều bắt nguồn từ đam mê của Cương với lĩnh vực này.

Host Hùng Linh: Hiện giờ Kim Cương đang ở vị trí CEO và điểm bắt đầu là chuyên viên phân tích, Cương có thể chia sẻ chặng đường sự nghiệp của mình diễn ra như thế nào không?

CEO Trần Thị Kim Cương: Suy nghĩ của Cương là luôn cố gắng hoàn thành công việc một cách tốt nhất, làm việc với đam mê và không ngừng “tham lam” học hỏi, nâng cấp bản thân. Ban đầu, Cương không hề nghĩ đến việc trở thành CEO mà mục tiêu nghề nghiệp của mình chỉ mong muốn đạt được vị trí nhà quản lý quỹ đầu tư. Vì trong thời gian học tại Úc, Cương thấy các nhà quản lý quỹ đầu tư rất oai vệ. Họ có khả năng quyết định một số tiền lớn, giống như cầm một cây đũa thần vậy, vung tay là ra tiền, nên mình rất thích.

Dù ở vị trí thấp nhất là một chuyên viên phân tích, Cương luôn tự hỏi một nhà quản lý quỹ cần những kỹ năng gì và luôn cố gắng bổ sung những điều đó vào kỹ năng của mình. Đó cũng là lý do mặc dù đã tốt nghiệp Thạc sỹ tại Úc, Cương vẫn tiếp tục đi học thêm CFA là chứng chỉ phân tích tài chính do Hiệp Hội CFA (Mỹ) cấp, để bổ trợ cho kiến thức và kỹ năng chuyên môn của mình.

Để được thăng tiến trong nghề nghiệp, mình cần phải làm nhiều hơn những công việc mà thực tế vị trí hiện tại của mình đòi hỏi. Cương còn tự nghiên cứu thêm về các ngành nghề khác bên cạnh những ngành nghề mình đang phụ trách, để vừa học hỏi vừa chứng tỏ khả năng và tạo cơ hội cho bản thân. Cương thường xuyên đặt mình vào vị trí của một nhà quản lý quỹ và suy nghĩ về việc quản lý quỹ đầu tư, xử lý tình huống như một nhà quản lý quỹ, và luôn chuẩn bị sẵn sàng để nắm bắt khi cơ hội đến.

Cứ thế, Cương đã được thăng tiến từng bước qua các vị trí như chuyên viên phân tích cấp cao, đến trợ lý nhà quản lý danh mục, nhà quản lý danh mục rồi giám đốc đầu tư và bây giờ là CEO.

Host Hùng Linh: Vừa là một nhà đầu tư cá nhân vừa là một nhà đầu tư chuyên nghiệp trong một công ty quản lý quỹ với khối tài sản hơn 100.000 tỷ, Kim Cương có thể chia sẻ những kinh nghiệm riêng của bản thân, giúp mang lại hiệu suất đầu tư tốt trong khi rủi ro ở mức chấp nhận được?

CEO Trần Thị Kim Cương: Kinh nghiệm Cương quan sát được khi du học ở Úc, cũng như trải nghiệm của bản thân với hơn 20 năm trên thị trường, là trước khi tham gia đầu tư, điều quan trọng nhất mà nhà đầu tư cần làm là hiểu rõ bản thân, biết được mức độ chấp nhận rủi ro của mình. Chúng ta cần phải xác định mục tiêu của việc đầu tư là để nâng cao chất lượng cuộc sống chứ không nên khiến cuộc sống trở nên căng thẳng hay rối loạn vì biến động của thị trường. Tất cả mọi người đều muốn lợi nhuận nhanh nhưng cần có kỳ vọng hợp lý và phù hợp với bản thân, và quan trọng là lợi nhuận hay việc tăng trưởng tài sản cần phải bền vững.

Để xác định mức độ chấp nhận rủi ro của một người, độ tuổi là một trong những yếu tố quan trọng cần cân nhắc. Người trẻ tuổi với khả năng lao động thường chấp nhận được mức rủi ro cao hơn so với người lớn tuổi. Một công thức Cương học được từ khi ở bên Úc mà chúng ta có thể áp dụng là lấy tuổi thọ giả định trừ đi tuổi hiện tại để xác định tỷ lệ phần trăm tài sản có thể đầu tư vào các khoản đầu tư rủi ro.

Ví dụ, giả định tuổi thọ của bạn là 80 và nếu hiện tại bạn 45 tuổi, bạn còn 35 năm nữa để đạt đến tuổi thọ này. Như vậy, bạn có thể cân nhắc đầu tư tối đa 35% tài sản vào các tài sản rủi ro và 65% còn lại nên được đầu tư vào các tài sản an toàn hơn. Bởi càng lớn tuổi, khả năng kiếm tiền sẽ giảm và việc mất tiền từ các khoản đầu tư mạo hiểm có thể ảnh hưởng nghiêm trọng đến chất lượng sống của bạn.

Yếu tố thứ 2 là khối lượng tài sản. Khối lượng tài sản của bạn càng lớn thì theo đó khả năng chấp nhận rủi ro cũng cao hơn. Việc một phần tài sản bị ảnh hưởng và giảm do biến động từ việc đầu tư chứng khoán sẽ không gây ảnh hưởng quá lớn trong khối tài sản chung, vì vẫn còn đủ tài sản để bảo đảm chất lượng cuộc sống.

Một yếu tố quan trọng khác cần xem xét là tính cách và mức độ chấp nhận rủi ro của mỗi người. Có người dù sở hữu khối tài sản lớn nhưng vẫn không chấp nhận được việc tài sản bị giảm đi trong thời gian đầu tư, vì những biến động nhỏ đấy cũng có thể ảnh hưởng lớn đến tâm lý của họ. Điều này cho thấy khả năng chấp nhận rủi ro không chỉ phụ thuộc vào khối lượng tài sản, mà còn phụ thuộc vào ngưỡng chịu đựng và quan điểm cá nhân về rủi ro của mỗi người.

Host Hùng Linh: Bước đầu tiên là hiểu về mức độ chấp nhận rủi ro, bước tiếp theo sẽ là gì?

CEO Trần Thị Kim Cương: Sau khi đã xác định được mức độ chấp nhận rủi ro, việc tiếp theo nhà đầu tư nên làm là tìm hiểu sâu về thị trường và cụ thể là về công ty mà mình dự định đầu tư. Nghiên cứu kỹ về hoạt động kinh doanh, tình hình tài chính cũng như chiến lược của công ty sẽ giúp nhà đầu tư cảm thấy an tâm hơn khi tham gia góp vốn. Hiểu rõ về bản chất và tiềm năng tăng trưởng của công ty sẽ giúp nhà đầu tư nhận diện được cơ hội và có thể tận dụng được những biến động giá trên thị trường để đầu tư hiệu quả.

Nhà đầu tư có thể tham khảo và áp dụng mô hình GCMV, xem xét 4 tiêu chí: Grow (tăng trưởng) - Cash Flow (dòng tiền) - Management (ban lãnh đạo) - Valuation (định giá) của một doanh nghiệp để lựa chọn cổ phiếu phù hợp.

Bên cạnh việc trang bị kiến thức, việc đặt kỳ vọng hợp lý cũng là yếu tố quan trọng để đầu tư thành công và cảm thấy thoải mái, vui vẻ trong quá trình này.

Host Hùng Linh: Kim Cương từng chia sẻ về phương pháp quản trị rủi ro theo mô hình đội bóng, cụ thể phương pháp này là gì?

CEO Trần Thị Kim Cương: Khi có nhiều tài sản, việc quản trị rủi ro và đa dạng hoá tài sản trở nên cần thiết. Có thể so sánh việc phân bổ và quản lý tài sản cá nhân giống mô hình một đội bóng. Khi đó, chúng ta không chỉ dồn tất cả vào tiền đạo để ghi bàn, mà cần có thủ môn và hậu vệ để bảo vệ khung thành, và vị trí tiền vệ linh hoạt để di chuyển tài sản đầu tư một cách hợp lý theo điều kiện thị trường. Mục đích là để giành chiến thắng trong trận đấu nhưng cũng phải bảo vệ thành quả mà mình đã tạo ra.

Khi làm HLV cho tài sản của mình, cần phải nghĩ đến việc đa dạng hóa đầu tư, làm thế nào để tài sản tăng trưởng đều đặn và giữ được sự giàu có qua các thế hệ trong gia đình. Việc xác định mức độ chấp nhận rủi ro và phân bổ tài sản vào các kênh đầu tư phù hợp là quan trọng.

Vậy thì từng vị trí của đội bóng sẽ tương ứng với loại tài sản và kênh đầu tư nào trong trận cầu tài chính?

Thủ môn đại diện cho việc phải bảo vệ tài chính của mình, không để mất tiền đã kiếm được, là tài sản có mức độ rủi ro thấp nhất.

Hậu vệ là vị trí hỗ trợ thủ môn bảo vệ khung thành, tượng trưng cho các biện pháp bảo vệ tài sản như mua bảo hiểm, đặc biệt với bảo hiểm thì nên mua khi còn trẻ vì lúc này chi phí thấp. Ngoài ra, hậu vệ cũng có thể là tiền mặt, tiền gửi ngân hàng, giúp bảo vệ giá trị tài sản khi có sự cố xảy ra.

Tiền vệ là vị trí trung tâm và linh hoạt nhất trong trận bóng, có thể chạy về phòng thủ cùng hậu vệ hoặc có thể dâng lên tấn công cùng tiền đạo. Trong lĩnh vực đầu tư, "tiền vệ" có thể được ví như chứng chỉ quỹ, là kênh đầu tư linh hoạt, có khả năng thích nghi với các tình huống thị trường khác nhau. Đối với những nhà đầu tư thích rủi ro cao, họ có thể chọn đầu tư vào quỹ cổ phiếu. Nếu Nhà đầu tư thích sự an toàn và không muốn rủi ro cao, thì có thể xem xét đầu tư vào quỹ trái phiếu, quỹ cân bằng hoặc quỹ có khả năng đem lại tỷ suất sinh lời đều đặn ổn định. Sự linh hoạt này giúp nhà đầu tư có thể chuyển dịch vốn giữa các loại quỹ một cách nhanh chóng, tận dụng cơ hội từ thị trường mà không mất nhiều thời gian nghiên cứu phân tích do công ty quản lý quỹ đã xây dựng sẵn danh mục đầu tư với các chiến lược phù hợp với khẩu vị rủi ro khác nhau của nhà đầu tư.

Tiền đạo tượng trưng cho các khoản đầu tư rủi ro, mạo hiểm và có khả năng sinh lời cao, nhưng cũng kèm theo rủi ro lớn, ví dụ như đầu tư vào cổ phiếu, start-up. Riêng bất động sản có thể coi là tiền vệ hoặc tiền đạo.

Nếu có được chiến lược hợp lý, bảo vệ được khung thành, cuối cùng chúng ta sẽ chiến thắng hoặc cho dù cuối cùng không chiến thắng nhưng chúng ta đã có được một trận đấu đẹp. Cương thấy mô hình này rất hay và sau khi phân bổ ra như vậy, tự nhiên việc đầu tư trở nên rất an nhiên.

Đặc biệt, khi đầu tư vào nhiều loại tài sản khác nhau thì tại mỗi thời điểm trong chu kỳ kinh tế, có một loại tài sản sẽ đem lại tỷ suất sinh lời cao nhất cho mình. Cá nhân Cương cũng áp dụng mô hình đội bóng để quản lý tài sản của mình, đầu tư đa dạng vào nhiều kênh khác nhau. Đặc biệt là từ khi đàm nhận vị trí CEO vô cùng bận bịu, Cương cũng không có nhiều thời gian xem bảng điện hàng ngày nữa, cũng không thể thực hiện việc mua bán chứng khoán hàng ngày nên Cương phân bổ tài sản vào chứng chỉ Quỹ Mở được quản lý bởi một đội ngũ đầu tư chuyên nghiệp và toàn thời gian của công ty. Sau công việc, Cương dành thời gian đi thiền định, đi tập yoga, tận hưởng một cuộc sống chất lượng. Do vậy, lúc nào Cương cũng vui vẻ, còn được khen trẻ ra so với cách đây cả chục năm (cười).

Host Hùng Linh: Trên thị trường chứng khoán, thời gian gần đây nhà đầu tư nước ngoài bán ròng rất nhiều. Ở góc độ của một công ty quản lý quỹ có vốn đầu tư nước ngoài, Kim Cương nhìn vấn đề này như thế nào và có dự báo gì trong thời gian sắp tới?

CEO Trần Thị Kim Cương: Trong khoảng thời gian nửa đầu năm 2024, có thể thấy nhà đầu tư nước ngoài đã thực hiện việc bán ròng đáng kể tại các thị trường châu Á, bao gồm cả Việt Nam, chủ yếu là do sự chênh lệch lãi suất với Mỹ. Dòng vốn có xu hướng chuyển đến thị trường có khả năng sinh lợi tốt hơn, nhà đầu tư lựa chọn chuyển vốn vào những nơi có lãi suất cao hơn như Mỹ.

Gần đây, khi đồng tiền châu Á ổn định trở lại, nhà đầu tư nước ngoài đã bắt đầu quay lại trong tháng 8 và 9. Mặc dù Việt Nam vẫn chưa chứng kiến sự quay trở lại mạnh mẽ nhưng đã có dấu hiệu giảm bán ròng. Với việc chính trị ổn định và khả năng nâng hạng thị trường, Việt Nam có thể sẽ thu hút nhà đầu tư nước ngoài trở lại. Nhìn chung, Việt Nam vẫn là một thị trường được đánh giá cao với tiềm năng tăng trưởng kinh tế mạnh do đó sự quan tâm, phân bổ vốn vào của nhà đầu tư dài hạn ngày càng tăng. Một số tổ chức khác cũng đang lên kế hoạch tăng cường đầu tư vào Việt Nam trong thời gian tới.

Điều này được xem là tích cực và phản ánh một xu hướng rõ rệt. So với trước đây, thị trường Việt Nam đã tăng trưởng về cả lượng và chất rất ấn tượng. Việc nhà đầu tư chuyển động vào và ra thị trường là dấu hiệu của sự quan tâm và tìm kiếm cơ hội. Thị trường Việt Nam vẫn được đánh giá cao về tiềm năng tăng trưởng lâu dài, nhờ dân số trẻ và tiềm năng phát triển.

Host Hùng Linh: Khi Kim Cương nói chuyện với các nhà đầu tư nước ngoài, câu chuyện gì khiến họ quan tâm đến Việt Nam nhất, có phải câu chuyện nâng hạng thị trường chứng khoán?

CEO Trần Thị Kim Cương: Các nhà đầu tư nước ngoài, đặc biệt là các tổ chức lớn từ Bắc Mỹ, thường có tầm nhìn dài hạn hơn về thị trường Việt Nam, và sẽ đánh giá tiềm năng trong khoảng 15 - 20 năm tới. Họ nhận thức rõ rằng sự nền kinh tế tăng trưởng sẽ kéo theo sự phát triển của các doanh nghiệp và quan tâm đến động lực tăng trưởng bền vững của nền kinh tế. Các nhà đầu tư nước ngoài vẫn đánh giá thị trường Việt Nam là 1 điểm sáng, với việc Việt Nam được xem là điểm đến hấp dẫn đối với dòng vốn FDI. Năm nay, Việt Nam đã thu hút lượng lớn vốn FDI, tạo ra nhiều việc làm.

Sức mạnh của nền kinh tế Việt Nam còn nằm ở dân số trẻ, sự tăng trưởng của doanh nghiệp, sự mở rộng của thương mại quốc tế, … cho thấy sự tăng trưởng bền vững từ bên trong, và nhà đầu tư nước ngoài quan tâm đến việc tận dụng những cơ hội này để đầu tư lâu dài.

Host Hùng Linh: Không phải ai cũng có đủ thời gian, đủ năng lực và đủ thông tin để làm hết những việc nghiên cứu để đầu tư cá nhân, có một cách khác nữa để đầu tư như là mua chứng chỉ quỹ của các công ty quản lý quỹ. Theo Kim Cương, tiềm năng của kênh đầu tư chứng chỉ quỹ cho nhà đầu tư cá nhân như thế nào?

CEO Trần Thị Kim Cương: Đúng là nhà đầu tư cá nhân khó có đủ thời gian và công sức để nghiên cứu cách chuyên nghiệp như các công ty quản lý quỹ, do đó việc đầu tư vào chứng chỉ quỹ là một lựa chọn hợp lý.

Tuy nhiên, nhiều nhà đầu tư cá nhân thường kỳ vọng lợi nhuận rất cao, như gấp đôi, gấp ba hoặc 50% mỗi năm. Rõ ràng, với một danh mục đầu tư đa dạng và tầm nhìn trong đầu tư là trung và dài hạn thì mục tiêu của quỹ là mang đến cho Nhà đầu tư sự gia tăng tài sản một cách nhất quán và bền vững chứ không phải đáp ứng kỳ vọng lợi nhuận rất cao và ngắn hạn như thế.

Các công ty quản lý quỹ thường cung cấp nhiều loại hình sản phẩm đầu tư với mục tiêu, chiến lược đầu tư và mức độ rủi ro khác nhau để đáp ứng nhu cầu khác nhau của nhà đầu tư. Tùy thuộc vào các loại hình quỹ và mức độ rủi ro, mà tỷ suất sinh lời cũng sẽ khác biệt, tỷ suất sinh lời càng cao, rủi ro theo đó cũng càng cao.

Là nhà đầu tư cá nhân, việc hiểu rõ mức độ chấp nhận rủi ro của bản thân để có thể đặt ra những kỳ vọng hợp lý về lợi nhuận là cần thiết. Nếu nhà đầu tư thích mạo hiểm và chấp nhận mức rủi ro cao hơn, họ có thể lựa chọn đầu tư vào quỹ cổ phiếu, nơi có thể 100% danh mục đầu tư là cổ phiếu.

Host Hùng Linh: Thị trường chứng khoán bây giờ việc huy động vốn cho các chương trình quỹ cổ phiếu và trái phiếu vẫn còn rất khó khăn, theo Cương, điểm nghẽn đang ở đâu và có cách nào để tháo gỡ vấn đề này không?

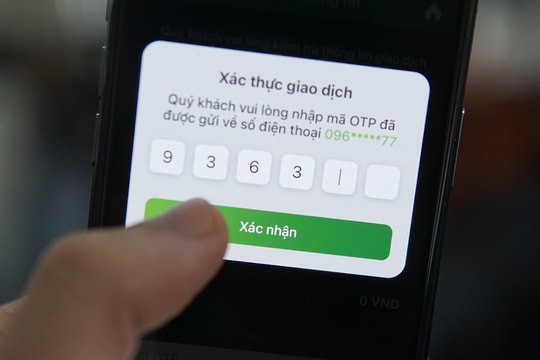

CEO Trần Thị Kim Cương: Hiện nay, phần lớn nhà đầu tư cá nhân muốn tự mình thực hiện việc đầu tư. Bên cạnh đó, việc đầu tư chứng khoán đã trở nên thuận tiện hơn rất nhiều, với việc mở tài khoản và giao dịch online, điều này giúp nhà đầu tư có thể dễ dàng tiếp cận và tham gia vào thị trường đầu tư một cách hiệu quả hơn.

Hệ thống phân phối của các công ty quản lý quỹ ở Việt Nam cũng chưa phát triển mạnh mẽ như ở các nước khác, nơi mà ngân hàng và công ty chứng khoán đóng vai trò là kênh phân phối chính cho các chứng chỉ quỹ. Còn ở Việt Nam, đa số ngân hàng chưa được cấp phép phân phối chứng chỉ quỹ, và các công ty chứng khoán thì chủ yếu tập trung vào việc phục vụ nhà đầu tư cá nhân thích giao dịch trực tiếp. Tuy nhiên, Cương tin rằng trong tương lai gần, tiềm năng để chứng chỉ Quỹ trở thành kênh đầu tư phổ biến tại Việt Nam là rất lớn.

Nhìn vào các thị trường khác, như ở Mỹ, tổng tài sản quản lý (AUM) của các quỹ lên tới 80% GDP của nước này. Ở Singapore, Malaysia, Indonesia, Phillipines tỷ lệ này cũng khoảng từ 20 đến 30% GDP.

Trong khi đó, ở Việt Nam, tỷ lệ này vẫn còn rất nhỏ. Nên Cương nghĩ tiềm năng tăng trưởng của thị trường còn rất rộng nhưng sẽ cần nhiều yếu tố về phía hệ thống phân phối nhiều hơn và kỳ vọng của nhà đầu tư hợp lý hơn.

Bài: Ngọc Điệp

Ảnh: Việt Hùng

Thiết kế: Hải An

.jpg)

.png)

.png)