Ngân hàng TMCP Quân Đội (MBBank; HoSE: MBB) vừa công bố BCTC quý 3 và lũy kế 9 tháng đầu năm 2024.

Theo đó, trong quý 3, MBBank ghi nhận lợi nhuận sau thuế đạt 5.790 tỷ đồng, tăng nhẹ 0,29% so với cùng kỳ năm trước.

Trong đó, thu nhập lãi thuần – mảng kinh doanh cốt lõi của nhà băng tăng 6,16% đạt 10.416 tỷ đồng.

Ngoại trừ hoạt động dịch vụ ghi nhận lợi nhuận giảm 17,71%, xuống 888 tỷ đồng. Các hoạt động khác như hoạt động kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và hoạt động khác đều ghi nhận tăng trưởng tốt, đem về cho MBBank hơn nghìn tỷ đồng.

Lũy kế 9 tháng đầu năm, MBBank ghi nhận lợi nhuận sau thuế đạt 16.349 tỷ đồng, tăng 4,2% so với cùng kỳ năm 2023.

Tính đến thời điểm 30/9/2024, tổng tài sản của MBBank là 1.028.819 tỷ đồng, tăng 8,88% so với hồi đầu năm. Tiền gửi khách hàng là 627.567 tỷ đồng, tăng 10,58%. Cho vay khách hàng là 702.019 tỷ đồng, tăng 14,89%.

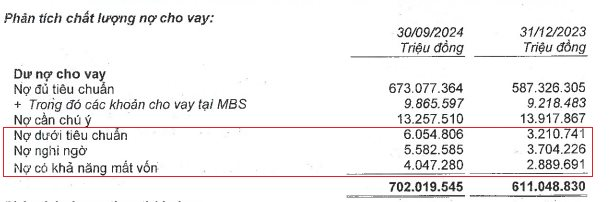

Dù ghi nhận kết quả kinh doanh khởi sắc trong 9 tháng đầu năm, nhưng chất lượng tín dụng của MBBank đang thật sự đáng lo ngại, khi nợ xấu nội bảng của nhà băng này “phình to” gần 60% so với đầu năm.

Cụ thể, tính đến ngày 30/9/2024, tổng nợ xấu của MBBank là 15.684 tỷ đồng, tăng 59,97% so với đầu năm.

Trong đó, Nợ dưới tiêu chuẩn (Nợ nhóm 3) là 6.054 tỷ đồng, tăng 88,58%; Nợ nghi ngờ (Nợ nhóm 4) là 5.582 tỷ đồng, tăng 50,71%; Nợ có khả năng mất vốn (Nợ nhóm 5) là 4.047 tỷ đồng, tăng 40,06%.

Tỷ lệ nợ xấu nội bảng cũng tăng từ 1,6% hồi đầu năm, lên 2,23% vào thời điểm cuối tháng 9/2024.

Trước bối cảnh nợ xấu nội bảng “phình to”, trong 9 tháng đầu năm vừa qua, MBBank đã trích lập chi phí dự phòng rủi ro tín dụng hơn 6.352 tỷ đồng, tăng 41.18% so với cùng kỳ năm 2023.

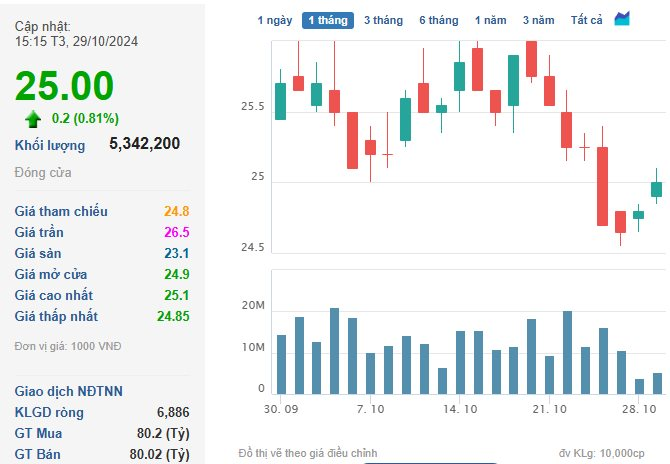

Trên thị trường chứng khoán, kết phiên 29/10, giá cổ phiếu MBB ở mức 25.000 đồng/cổ phiếu, tăng 0,81% so với phiên trước, khối lượng cổ phiếu giao dịch khớp lệnh đạt hơn 5,3 triệu đơn vị.