Sau nhịp hồi phục khá mạnh từ đáy, thị trường chứng khoán đã có dấu hiệu chững lại và bắt đầu giảm mạnh từ đầu tháng 9. Trong 2 tuần đầu tiên của tháng, VN-Index đã giảm gần 50 điểm qua đó rơi xuống mức 1.234 điểm. Chỉ số này cũng vừa khép lại tuần điều chỉnh thứ 3 liên tiếp bằng một phiên giảm 12 điểm với sắc đỏ chiếm ưu thế trên diện rộng.

Trước đó, VN-Index đã có 7 tuần tăng điểm liên tiếp sau khi chạm đáy trong tuần đầu tháng 7 và có thời điểm rất gần ngưỡng 1.300 điểm. Chứng khoán Việt Nam còn lọt top các thị trường tăng mạnh nhất thế giới trong tháng 8. Tuy nhiên, áp lực chốt lời mạnh trong bối cảnh thị trường thiếu động lực rõ ràng đã làm đảo chiều xu hướng trên.

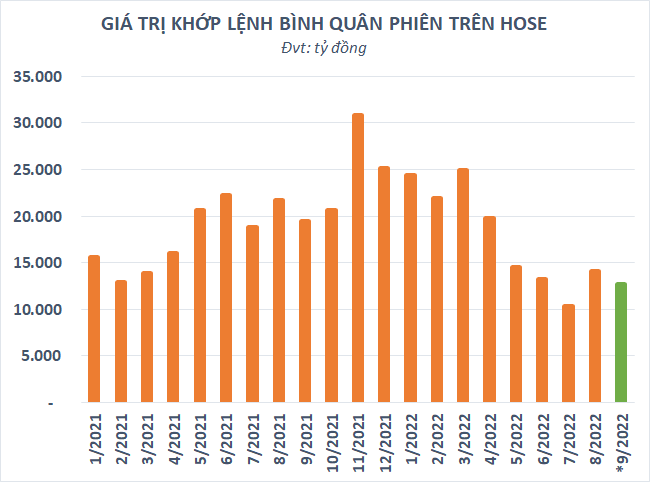

Không chỉ giảm về mặt điểm số, thanh khoản thị trường cũng có dấu hiệu “hụt hơi” sau khi phục hồi khá tích cực trong tháng 8. Theo thống kê, giá trị khớp lệnh trên HoSE bình quân phiên trong 2 tuần đầu tháng 9 đã giảm 10% so với tháng trước, xuống dưới 12.700 tỷ đồng. Trong tuần qua, giá trị khớp lệnh một số phiên thậm chí đã giảm xuống quanh 10.000 tỷ đồng, mức thấp nhất kể từ cuối tháng 7.

Giao dịch ảm đảm trong những phiên thị trường giằng co với biến độ hẹp và sôi động hơn khi VN-Index rung lắc mạnh, đặc biệt theo chiều hướng giảm cho thấy tâm lý thận trọng của nhà đầu tư. Giới phân tích cũng cho rằng đây là giai đoạn thị trường khá nhạy cảm trước các biến động từ bên ngoài trong khi thiếu thông tin hỗ trợ đến từ nội tại trong nước. Do đó, nhà đầu tư ưu tiên đứng ngoài quan sát là điều không quá khó hiểu.

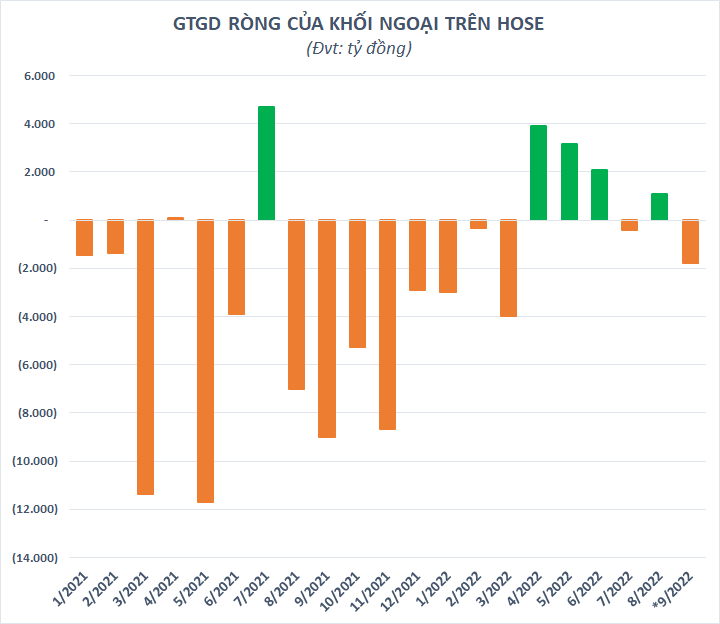

Thêm nữa, thị trường còn chịu áp lực từ động thái “quay xe” của khối ngoại. Theo thống kê, nhà đầu tư nước ngoài đã bán ròng gần 1.800 tỷ đồng riêng trên HoSE kể từ đầu tháng 9. Tính từ đầu quý 3, khối ngoại đã rút ròng gần 1.100 tỷ đồng trong khi quý 2 trước đó đều đặn mua ròng hàng nghìn tỷ đồng mỗi tháng.

Trong khi các quỹ ngoại chủ động chưa cho thấy tín hiệu trở lại thật sự rõ ràng, dòng vốn đổ vào thị trường qua kênh ETF cũng đã có dấu hiệu chững lại gần đây. CPI tháng 8 của Mỹ cao hơn kỳ vọng trước đó khiến giới phân tích lo ngại Fed sẽ kéo dài quan điểm “diều hâu” trong điều hành chính sách tiền tệ. Việc Fed tăng tốc hút tiền có tác động mạnh đến dòng tiền vào các tài sản tài chính có rủi ro cao, đặc biệt tại các thị trường mới nổi hoặc cận biên và chứng khoán Việt Nam cũng không ngoại lệ.

Trong báo cáo mới nhất, Goldman Sachs dự báo mức lãi suất điều hành cuối năm 2022 của Fed là 4% đồng nghĩa với việc tiếp tục tăng 0,75 điểm % trong tháng 9; 0,5 điểm % vào tháng 11 và 0,25 điểm % vào tháng 12. Theo dữ liệu của CME Group, sau khi công bố CPI tháng 8, các nhà giao dịch đã loại bỏ hoàn toàn phương án Fed sẽ tăng lãi suất thêm 0,5 điểm % và thậm chí còn dự đoán 10% khả năng Fed sẽ tăng lãi suất 1 điểm %.

Tương tự, Dragon Capital cho rằng lạm phát toàn cầu vẫn sẽ còn kéo dài và Fed nhiều khả năng sẽ tiếp tục thắt chặt chính sách tiền tệ trong năm 2023. Tỷ giá USD gia tăng thường sẽ không có lợi cho các thị trường mới nổi và Việt Nam đang nhận thấy áp lực khi hoạt động xuất nhập khẩu chậm lại, đồng nội tệ giảm giá và lãi suất trong nước bắt đầu tăng.

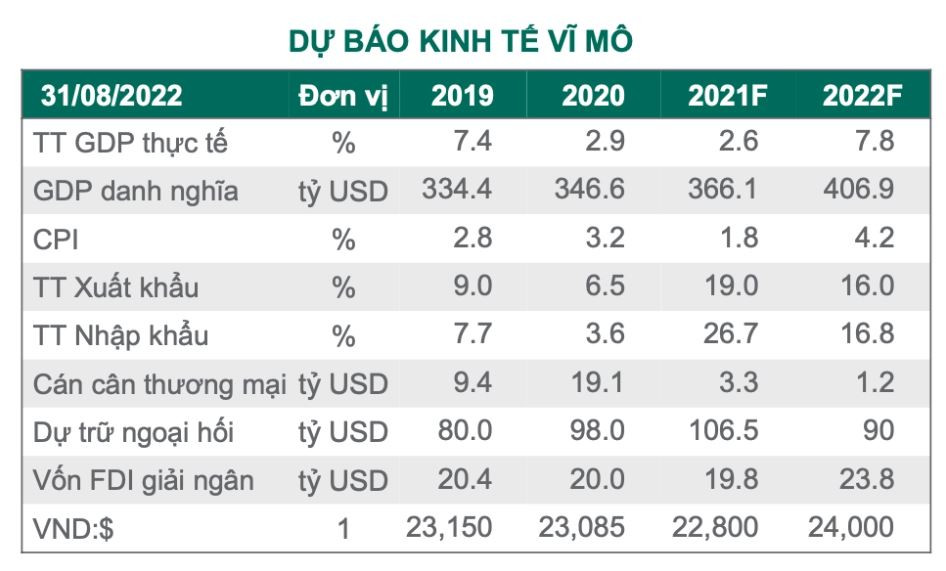

Tuy nhiên, vị thế của Việt Nam có thể bị tác động bởi sự bất ổn toàn cầu, nhưng kinh tế nội địa vẫn đang vận hành rất tốt và được rất nhiều các tổ chức quốc tế đánh giá cao. Sau mức tăng xếp hạng tín nhiệm lên BB+ của S&P, Việt Nam tiếp tục được Moody’s nâng triển vọng lên Ba2 với sự triển vọng ổn định trong dài hạn. Cùng quan điểm, Dragon Capital cũng đưa ra dự báo tăng trưởng kinh tế Việt Nam có thể đạt được 2 chữ số trong quý 3 và 7,8% trong năm 2022.

Dragon Capital cho rằng mức độ ảnh hưởng của các yếu tố bên ngoài đến kinh tế Việt Nam thấp hơn nhiều so với các nước mới nổi và không mang tính hệ thống. Việt Nam không thuộc nhóm quốc gia bị ảnh hưởng bởi hậu quả của những chính sách không đúng đắn do đó Dragon Capital tin rằng thị trường sẽ giữ vững mốc 1.200 điểm.

Thị trường đang ở mức định giá hấp dẫn, với P/E 10 lần và tăng trưởng EPS đạt mức 17%. Mặc dù tăng trưởng có khả năng giảm tốc vào năm sau, tuy nhiên sẽ chỉ là chậm lại không phải tăng trưởng âm. Dragon Capital đánh giá thị trường Việt Nam có triển vọng về lợi nhuận vượt trội trong nhóm các thị trường mới nổi trong khi rủi ro ở mức độ thấp hơn nhờ nội tại vĩ mô ổn định.

.png)

.png)

.png)

.jpg)