Lãi suất cao hút mạnh tiền gửi

Từ sau đợt tăng lãi suất lần đầu tiên của FED hồi tháng 3/2022, lãi suất huy động tại các ngân hàng trong nước đã dần dần nhích lên. Tiếp sau đó, các thị trường đầu tư như trái phiếu, chứng khoán, bất động sản hạ nhiệt, dòng tiền vì vậy đã tìm đến tiết kiệm nhiều hơn.

Đến quý IV/2022, trước áp lực tỷ giá, lạm phát Ngân hàng Nhà nước cũng đã phải tăng lãi suất 2 lần. Cuộc đua lãi suất huy động ở các ngân hàng thương mại từ đó cũng bước vào cao điểm. Tình trạng “mặc cả lãi suất” cũng nở rộ, không ít trường hợp khách hàng đòi hỏi lãi suất tiền gửi lên đến 12%.

Báo cáo mới đây của Ngân hàng Nhà Nước cho thấy, tính đến tháng 1/2023, lãi suất bình quân đối với tiền gửi ở 2 nhóm kỳ hạn phổ biến nhất là 1-6 tháng và 6-12 tháng đã tăng khoảng 2,2-2,4%, so với tháng 1/2022.

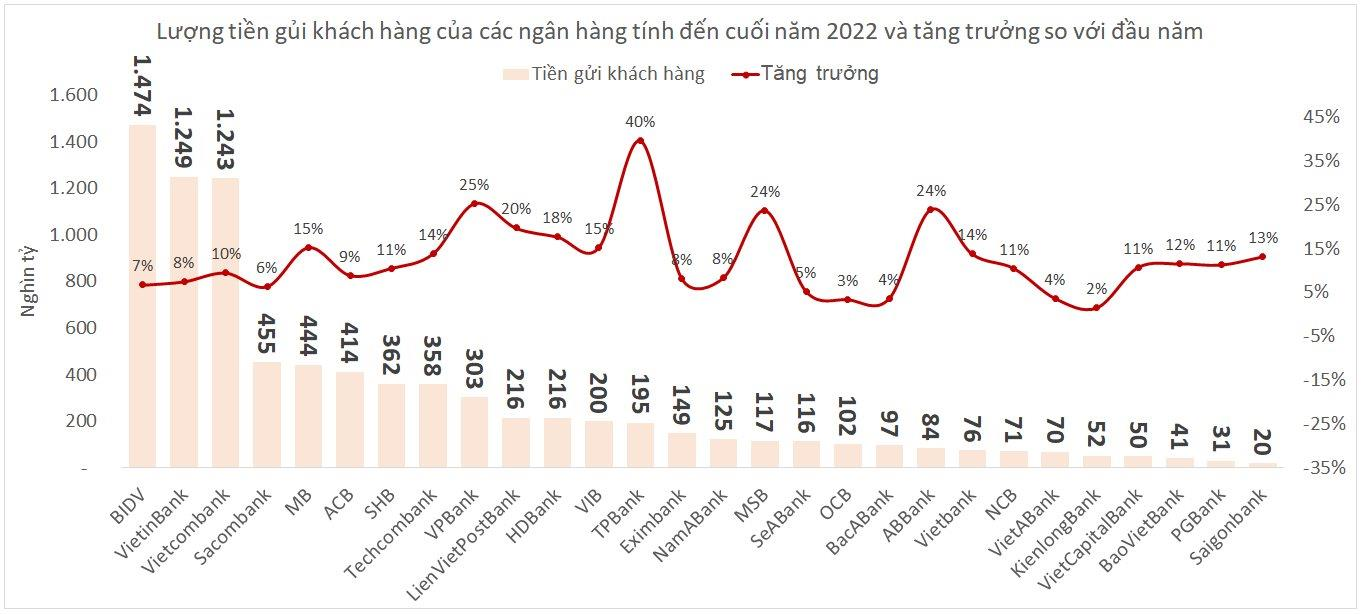

Lãi suất lên cao đã hút mạnh dòng tiền gửi. Báo cáo tài chính của 28 ngân hàng được chúng tôi khảo sát cho thấy, tính đến cuối năm 2022, các nhà băng đã huy động được hơn 8,3 triệu tỷ từ tiền gửi khách hàng, tăng 10,7% so với cùng kỳ năm trước. Trong đó nhiều ngân hàng đạt tốc độ tăng trưởng tiền gửi tới hơn 20%.

Ngại vay khi lãi suất cao

Ở đầu cho vay, dù lãi suất cho vay bình quân tăng 2,2%-2,3%, tương đương với mức tăng của lãi suất tiền gửi, song tâm lý người tiêu dùng và các tổ chức kinh tế khi đón nhận thông tin này có phần không tích cực. Nhiều doanh nghiệp đã điều chỉnh phương hướng kinh doanh, hạn chế vay nợ.

Ông Nguyễn Ngọc Hòa, Chủ tịch Hiệp hội Doanh nghiệp TP Hồ Chí Minh (HUBA), tại hội nghị kết nối Doanh Nghiệp - Ngân hàng vừa được tổ chức tại TP.HCM cho biết, cộng đồng doanh nghiệp đang đối mặt với rất nhiều thách thức. Đáng chú ý là doanh nghiệp đang rất khó khăn trong việc tiếp cận vốn vay. Ngay cả khi tiếp cận được thì doanh nghiệp cũng không dám vay vì lãi suất tăng cao.

Thời gian gần đây, mặc dù các ngân hàng đã chủ động hạ lãi suất, song không ít doanh nghiệp vẫn bày tỏ không tiếp tục vay, trừ khi lãi suất xuống thấp hơn. Như tại đại hội cổ đông thường niên của Công ty Cổ phần Tập đoàn Hoa Sen mới đây, ông Lê Phước Vũ, chủ tịch HĐQT công ty cho biết, Hoa Sen Group sẽ không vay vốn ở mức lãi suất 6,5% như hiện tại và sẽ chờ đến khi lãi suất bằng hoặc thấp hơn 6,2% mới vay. Lãnh đạo doanh nghiệp này cũng dự báo lãi suất sẽ tiếp tục giảm.

Theo giới phân tích, việc doanh nghiệp điều chỉnh kế hoạch kinh doanh theo hướng giảm nợ vay sẽ đặt các ngân hàng trước cảnh hạn mức tăng trưởng tín dụng rộng rãi nhưng vẫn không yên với nỗi lo giảm lợi nhuận.

Trong báo cáo ngành ngân hàng vừa được phát hành bởi công ty TNHH chứng khoán ACB (ACBS), các chuyên gia dự báo, năm nay sẽ ít có khả năng xảy ra tình trạng “hết room” như trước đây. Tăng trưởng tín dụng năm 2023 nhìn chung sẽ chỉ ở mức 13-14%/năm, thấp hơn mức 14,2% của năm 2022. Con số này cũng thấp hơn so với định hướng tăng trưởng 14-15% trong năm 2023 của NHNN.

Lý giải cho điều này, nhóm phân tích cho rằng lãi suất cho vay ở mức cao sẽ làm giảm nhu cầu đi vay của khách hàng. Hiệu quả và tính khả thi của các dự án đầu tư cũng sẽ bị giảm xuống trong môi trường lãi suất cao. Bên cạnh đó, các ngân hàng cũng sẽ không hạ chuẩn cho vay, trong bối cảnh rủi ro của nền kinh tế gia tăng. Nhóm phân tích của ACBS cũng dự báo tốc độ tăng trưởng lợi nhuận của các ngân hàng cũng sẽ chậm lại trong năm 2023.

Ở góc nhìn của công ty chứng khoán Mirae Asset, dựa trên những yếu tố vĩ mô chưa khả quan, tăng trưởng tín dụng được dự báo sẽ chỉ tăng trong khoảng từ 10-12% trong năm 2023, thấp hơn so với mức tăng trưởng mục tiêu của NHNN.

.png)

.png)

.png)