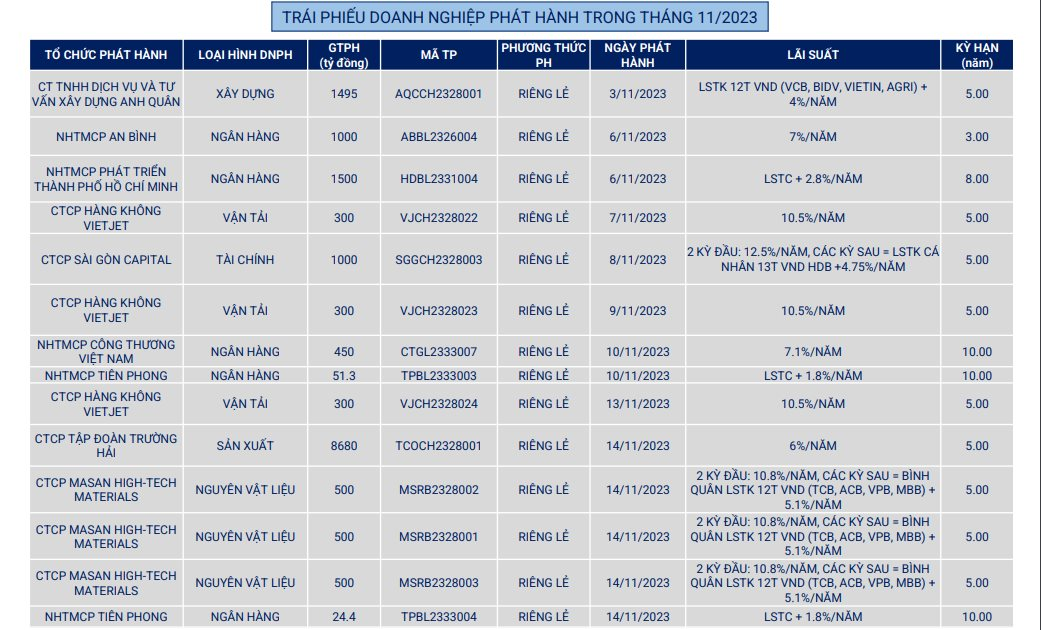

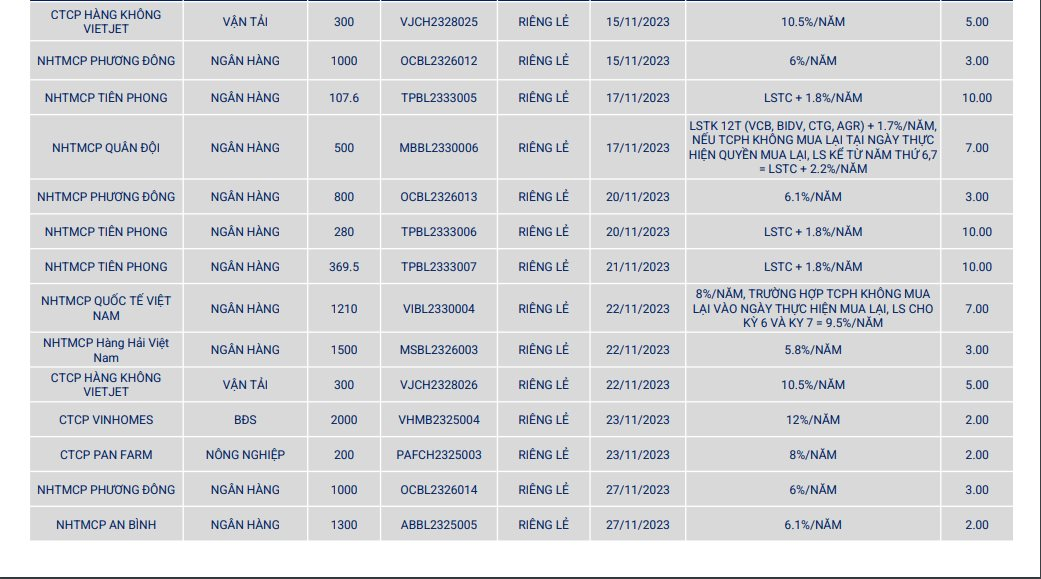

Theo dữ liệu Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), tính đến ngày 30/11/2023, có 27 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trong tháng 11/2023 với tổng giá trị 27.468 tỷ đồng.

Các đợt phát hành có lãi suất trung bình 8,6%/năm, kỳ hạn trung bình 5.56 năm.

Trong tháng 11/2023, ngân hàng chiếm đa số nguồn vốn huy động từ trái phiếu. Đáng chú ý, trong tháng này chỉ có duy nhất 1 doanh nghiệp bất động sản phát hành trái phiếu thành công là Công ty CP Vinhomes, với giá trị 2.000 tỷ đồng, kỳ hạn 2 năm, lãi suất 12%/năm.

Ngoài ra, có 2 doanh nghiệp có liên quan đến lĩnh vực bất sản phát hành thành công 2 lô trái phiếu trong tháng này là Công ty TNHH Dịch vụ và Tư vấn Xây dựng Anh Quân, với giá trị 1.495 tỷ đồng, kỳ hạn 5 năm, lãi suất 14%/năm và Công ty CP Sài Gòn Capital, với giá trị 1.000 tỷ đồng, kỳ hạn 5 năm, lãi suất 12,5%/năm.

Báo cáo cho thấy, các doanh nghiệp bất động sản tiếp tục là nhóm ngành huy động nguồn vốn từ trái phiếu với lãi suất cao nhất thị trường.

Ở chiều ngược lại, ngân hàng là nhóm ngành huy động nguồn vốn từ trái phiếu với lãi suất thấp nhất thị trường.

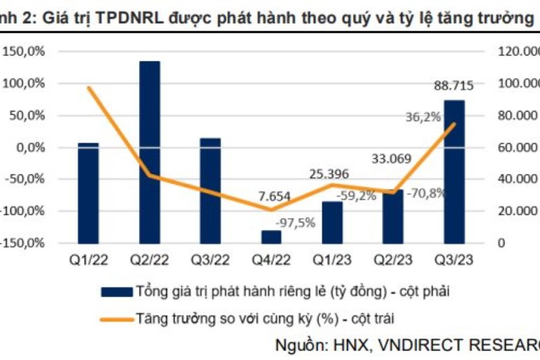

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 247.590 tỷ đồng, gồm 28 đợt phát hành ra công chúng trị giá 27.071 tỷ đồng (chiếm 10.9% tổng giá trị phát hành) và 210 đợt phát hành riêng lẻ trị giá 220.520 tỷ đồng (chiếm 89,1%).

Trong đó, ngành ngân hàng chiếm đa số với 120.058 tỷ đồng (tương đương 48,6% tổng số). Theo sau là nhóm Bất động sản với 70.497 tỷ đồng (chiếm 28,5%).

Cũng theo báo cáo từ VBMA, trong tháng 11, các doanh nghiệp đã mua lại 8.754 tỷ đồng, giảm 50,4% so với cùng kỳ năm 2022. Trong tháng 12/2023, ước tính có khoảng 30.034 tỷ đồng trái phiếu đáo hạn.

Về kế hoạch phát hành sắp tới, HĐQT Công ty CP Vinhomes đã thông qua phương án phát hành trái phiếu riêng lẻ với tổng giá trị tối đa 2.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn tối đa 24 tháng. Lãi suất cố định, thả nổi hoặc kết hợp tùy theo điều kiện thị trường.

Bên cạnh đó, HĐQT Công ty CP Thành Thành Công – Biên Hòa cũng đã thông qua phương án phát hành trái phiếu với tổng giá trị phát hành tối đa 500 tỷ đồng, kỳ hạn tối đa 36 tháng. Đây là trái phiếu doanh nghiệp “3 không”: không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu. Lãi suất 4 kỳ đầu tiền cố định là 10,5%/năm, 8 kỳ còn lại bằng lãi suất tham chiếu + 3,5%/năm.

.jpg)