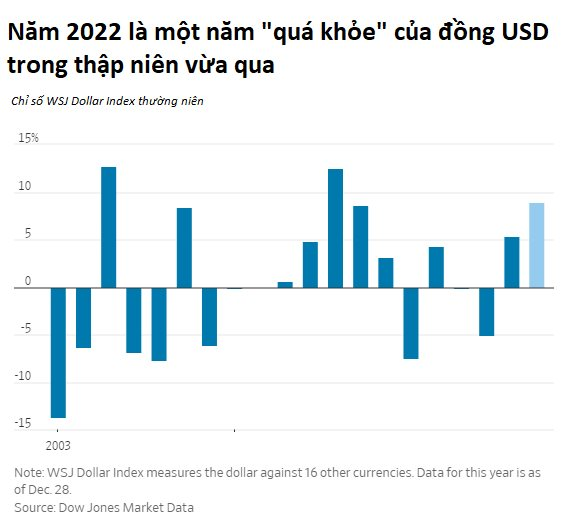

Theo tờ Wall Street Journal (WSJ), năm 2022 là năm của đồng USD khi chỉ số WSJ Dollar Index đo lường đồng USD với 16 đồng tiền chủ chốt khác trên thế giới cho thấy tính đến ngày 28/12/2022, đồng USD đã tăng 8,9% từ đầu năm, mức tăng mạnh nhất kể từ năm 2014. Đồng tiền này đã đạt đỉnh vào cuối tháng 9/2022 và là mức cao nhất kể từ năm 2001.

Trong năm 2022, đồng USD đã san bằng giá trị với đồng Euro vào tháng 7, trong khi đồng Bảng Anh đã xuống mức thấp nhất hơn 200 năm qua vào tháng 9. Đồng Yên Nhật cũng xuống mức thấp nhất so với đồng USD kể từ năm 1990.

Thế nhưng ít ai biết rằng đằng sau đồng tiền này là cả một câu chuyện nợ nần của chính phủ Mỹ cũng như tham vọng khuynh đảo thế giới của nền kinh tế số 1 toàn cầu.

Mất giá

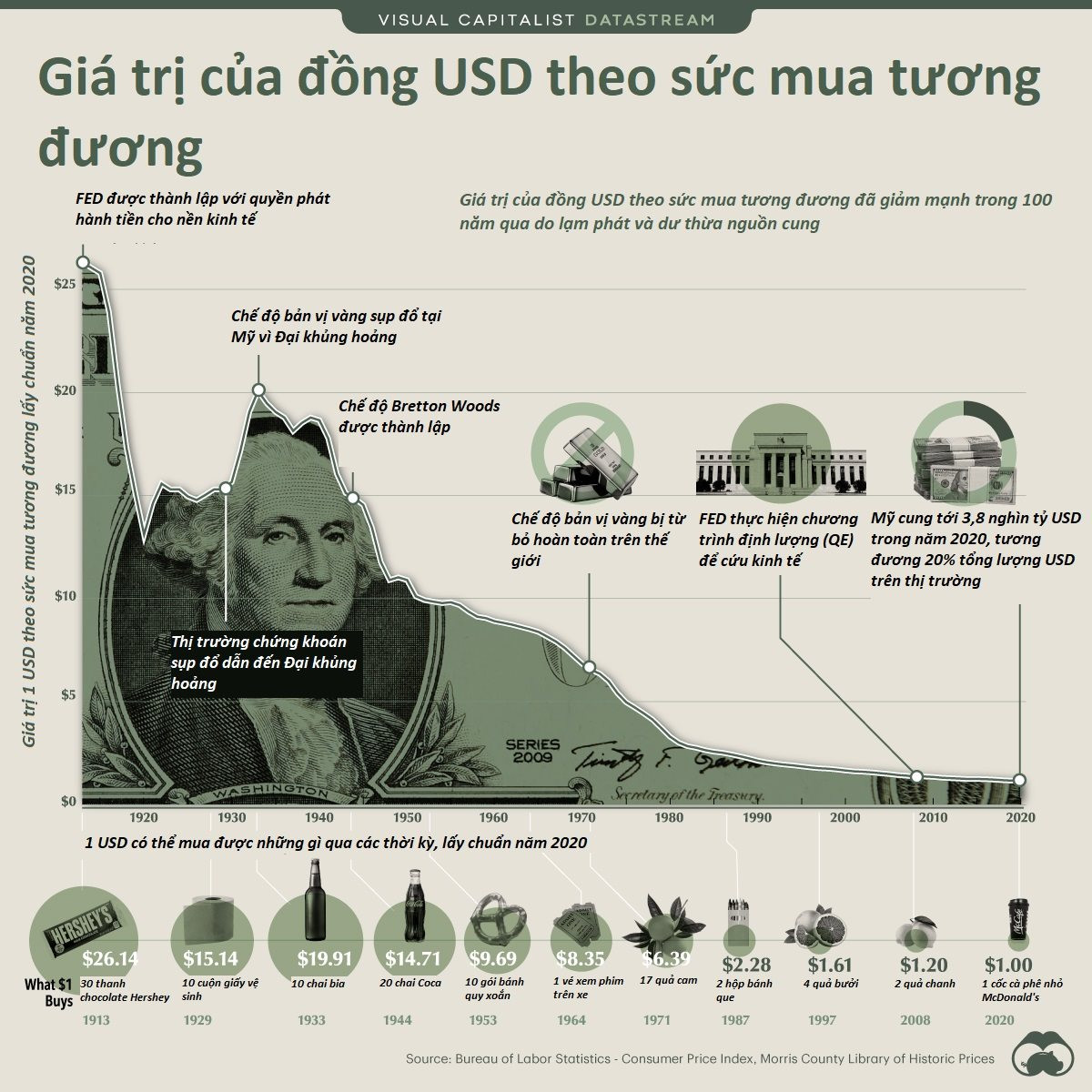

Cách đây 109 năm, Cục dự trữ liên bang Mỹ (FED) được thành lập và kể từ đó đến nay, đồng USD đã mất giá đến 96% tính theo sức mua tương đương (Purchasing Power-Lượng hàng hóa/dịch vụ có thể mua được bằng một đơn vị tiền tệ).

Cụ thể, số liệu của Viện doanh nghiệp Mỹ (AEI) cho thấy trong khoảng 1913-2017, sức mua tương đương của đồng USD đã giảm đến hơn 96%. Trong khi đó một nghiên cứu khác thì cho thấy 1 USD năm 1913 tương đương tới 30,07 USD hiện nay nếu so sánh theo sức mua tương đương.

Đồng quan điểm, một biểu đồ minh họa của Visual Capitalist cho thấy vào năm 1933, 1 USD có thể mua được 10 chai bia thì hiện nay người Mỹ may mắn lắm mới có thể mua 1 cốc cà phê nhỏ với chừng đó tiền.

Cũng theo Visual Capitalist, lượng cung tiền M2 ra thị trường Mỹ đã tăng mạnh trong 20 năm trở lại đây, từ mức 4,6 nghìn tỷ USD năm 2000 lên 19,5 nghìn tỷ USD năm 2021. Cuộc khủng hoảng 2008 cùng đại dịch Covid-19 là 2 nguyên nhân chính khiến nước Mỹ bung lượng lớn đồng USD ra nền kinh tế và hậu quả là cả thế giới phải đối mặt với rủi ro lạm phát.

Thậm chí, khoảng 20% lượng cung tiền USD hiện nay, tương đương 3,4 nghìn tỷ USD là được thực hiện vào năm 2020 để chống đại dịch.

Chính vì hậu quả này mà mới đây Bộ trưởng tài chính Janet Yellen, đồng thời cũng là Cựu chủ tịch FED phải cảnh báo Mỹ có khả năng đối mặt nguy cơ vỡ nợ vào ngày 19/1 tới đây khi chỉ còn cách trần nợ công 7,8 tỷ USD.

Trên thực tế, nhiều chuyên gia kinh tế trong 100 năm qua đã chỉ trích FED trong việc khiến đồng USD mất đi vị thế như thời hoàng kim của mình trước đây, khi mà thế giới còn dùng bản vị vàng để neo tỷ giá vào đồng USD Mỹ.

Những tờ giấy nợ

Trước khi bắt đầu cuộc hành trình từ đỉnh vinh quang đến khi mất giá của đồng USD, chúng ta cần hiểu một chuyện là chính phủ Mỹ về bản chất không có quyền phát hành tiền và nó thuộc về FED, một tổ chức tài chính siêu quyền lực của tư nhân do một số tài phiệt sừng sỏ quản lý. Chức Chủ tịch FED mặc dù do Tổng thống Mỹ công bố bổ nhiệm nhưng các ứng viên lại do tổ chức này đề cử và Nhà Trắng hầu như chỉ mang tính thừa nhận.

Bởi FED là một tổ chức tài chính tư nhân có quyền quyết định phát hành tiền nên hầu hết các đời Tổng thống Mỹ đều chấp nhận đề cử những ứng viên được đưa ra, và Nghị viện cũng thường thông qua các đề cử này.

Trên thực tế, FED không phải là nơi in tiền mà Bộ tài chính Mỹ, thế nhưng tổ chức này mới là bên quyết định sẽ cung bao nhiêu tiền ra thị trường chứ không phải chính phủ, Tổng thống Mỹ hay thậm chí là Nghị viện.

Chính phủ Mỹ chỉ chịu trách nhiệm phát hành tiền kim loại dưới 1 USD, còn tiền giấy thực chất chỉ là tờ chứng nhận trao đổi của chính phủ. Cho tới năm 1971 khi chế độ “bản vị vàng” (Gold Standard) chấm dứt, nước Mỹ chỉ còn duy nhất đồng USD do FED phát hành.

Muốn có được tiền giấy USD, Chính phủ Mỹ cần phải đem công trái của người dân thế chấp cho FED, lúc này "phiếu dự trữ liên bang" (Federal Reserve Note) do FED phát hành chính là tiền USD.

Quay ngược dòng lịch sử, Mỹ không phải nước đầu tiên xây dựng hệ thống chính phủ vay tiền từ tổ chức tư nhân như thế này mà mọi chuyện bắt đầu từ 200 năm trước ở Anh.

Năm 1689, vua William đệ nhất lên ngôi tại Anh với ngân khố trống rỗng vì chiến tranh. Trong cảnh túng quẫn, chủ một ngân hàng ở London là W.Paterson đã hiến kế thành lập Ngân hàng trung ương tư nhân đầu tiên trong lịch sử nhân loại.

Cụ thể, ngân hàng sẽ cho nhà vua vay vĩnh viễn 1,2 triệu Bảng Anh với lãi suất 8%/năm và phí quản lý mỗi năm là 4.000 Bảng. Vậy là chính phủ Anh khi đó chỉ mất có 100.000 Bảng mà lại có ngay 1,2 triệu Bảng bỏ túi, thậm chí còn vĩnh viễn không cần thanh toán nợ gốc.

Tất nhiên để đổi lại, các ngân hàng này sẽ có một đặc ăn là độc quyền phát hành tiền giấy, qua đó coi đây như một đồng tiền quốc gia.

Năm 1694, Ngân hàng trung ương tư nhân Anh ra đời. Kể từ đây các khoản nợ của hoàng gia thành nợ của quốc gia và người dân phải đóng thuế để trả nợ cho chủ ngân hàng. Nhà vua chỉ cần đem thuế dân ra thế chấp cho ngân hàng Anh phát hành tiền giấy. Bên nào cũng có lợi khi nhà vua có tiền đem đi đánh nhau mở rộng đế chế tùy thích còn ngân hàng thì được hưởng lãi lớn nhờ quyền phát hành tiền, chỉ mỗi người dân là phải đóng thuế trả đống nợ này.

Khi Châu Mỹ được khai phá và người Châu Âu di cư sang, do thiếu tiền Bảng Anh nên chính quyền thuộc địa đã phát hành tiền giấy pháp định của riêng họ nhằm phát triển kinh tế. Việc thoát ly quyền kiểm soát đã khiến các ông chủ ngân hàng Anh nổi giận, qua đó gây sức ép để Nghị viện Anh thông qua đạo luật tiền tệ cấm thuộc địa Mỹ in tiền riêng. Chính điều này đã vùi dập nền kinh tế Mỹ và trở thành một trong những ngồi nổ dẫn đến cuộc chiến giành độc lập sau đó.

Năm 1787, Hiến pháp Mỹ được ban hành và khẳng định Nghị viện nắm quyền đúc tiền. Thế nhưng Bộ trưởng tài chính đầu tiên của Mỹ lúc đó là Alexander Hamilton lại không đồng tình và lên kế hoạch thành lập Ngân hàng trung ương tư nhân theo mô hình Anh. Điều này đồng nghĩa một tổ chức tư nhân sẽ in tiền cho quốc gia để chính phủ vay lại, qua đó giảm áp lực nợ nần từ cuộc chiến giành độc lập.

Tuy vậy người chấp bút bản Tuyên ngôn Độc lập của Mỹ, ngài Thomas Jefferson lại kịch liệt phản đối khi cho rằng không thể để các ngân hàng thành chủ nợ của chính phủ cũng như người dân Mỹ cả đời. Vậy là vấn đề được đưa ra Nghị viện để rồi cuối cùng kế hoạch của Hamilton được thông qua.

Mặc dù Tổng thống đầu tiên của nước Mỹ khi đó là George Washington thừa hiểu Hiến pháp quy định chỉ Nghị viện mới có quyền phát hành tiền tệ nhưng trước lời cảnh báo sụp đổ chính phủ do thiếu tiền từ Hamilton, nhà lãnh đạo này đã thỏa hiệp.

Ngày 25/2/1792, Tổng thống Mỹ ký thành lập Ngân hàng Trung ương Hoa Kỳ thứ nhất (The First Bank of the United States).

Thế nhưng khi Jefferson lên làm Tổng thống thì dự án Ngân hàng trung ương này đã bị buộc đóng cửa vào năm 1811. Bất chấp điều đó, giới chủ ngân hàng vẫn cố gắng thành lập Ngân hàng trung ương lần thứ 2 sau cuộc chiến tranh Anh-Mỹ năm 1812 do chính phủ đang nợ ngập đầu.

Sau đó 37 năm, Tổng thống Mỹ Andrew Jackson đã dùng quyền phủ quyết để đóng cửa Ngân hàng trung ương thứ 2 này bất chấp sự tranh cãi từ Nghị viện.

Nền kinh tế Mỹ có được 80 năm ổn định sau sự đóng cửa của Ngân hàng trung ương thứ 2. Vậy nhưng trận động đất kinh hoàng năm 1906 khiến thị trường tài chính rung chuyển đã khiến nhu cầu thành lập một ngân hàng trung ương Mỹ trỗi dậy.

Năm 1910, sáu vị khách đại diện cho ¼ tổng tài sản toàn cầu lúc đó là là A.P. Andrew - Thứ trưởng Bộ Tài chính Mỹ, Nhà kinh tế học, xuất thân đại học Harvard; F.A.Vanderlip - Chủ tịch National City Bank; H.P. Davision- nhân vật số 2 của J.P.Morgan & Company; C.D.Norton - Chủ tịch First National Bank; B.Strong - Giám đốc Bankers Trust Company, và người cuối cùng là Paul Warburg, thay mặt đế chế ngân hàng Rothschild lừng lẫy châu Âu, đã bí mật tụ họp trên hòn đảo Jekyll để thành lập nên một ngân hàng trung ương tư nhân mới.

Do từ “ngân hàng trung ương” dễ gây phản cảm từ công chúng và khó lòng thông qua nghị viện nên cái tên “Cục dự trữ liên bang Mỹ” (FED) đã được sử dụng. Chức năng của tổ chức tư nhân này chẳng khác các ngân hàng trung ương trên thế giới là bao, chỉ có điều không có sự can thiệp của chính phủ.

Do sự độc lập của mình nên quyết định của FED không cần sự phê chuẩn của chính phủ, nhưng mỗi năm tổ chức này phải báo cáo nghị viện về chính sách tiền tệ và triển vọng kinh tế 2 lần. Tổ chức này cũng có quyền tự kiểm soát hầu bao của mình nhờ lãi thu được từ những trái phiếu kho bạc và tài sản khác của nó. Riêng trong năm 2018, FED đã lãi tới 102 tỷ USD.

Nhờ được thiết kế thông minh như thế, FED đã được nghị viện Mỹ thông qua và chính thức bước vào hoạt động ngày 25/10/1914.

Khuynh đảo thế giới

Trước khi chế độ “Bretton Woods” sụp đổ thì FED vẫn chưa phải là cơ quan phát hành tiền quyền năng nhất Mỹ do đồng USD lúc đó vẫn có mối liên quan đến vàng. Mỹ đã áp dụng chế độ bản vị vàng (Gold Standard) từ năm 1879 khi mỗi đồng USD phát hành được bảo đảm bằng lượng vàng nhất định.

Sau Thế chiến I, các quốc gia đã cố gắng phục hồi lại hệ thống bản vị vàng nhưng nó đã sụp đổ hoàn toàn trong cuộc Đại khủng hoảng thập niên 1930.

Trong hoàn cảnh đó, 730 đại biểu đến từ 44 quốc gia đã gặp nhau tại Bretton Woods vào năm 1944 để để xây dựng hệ thống tài chính thế giới sau Thế chiến II nhằm tránh nguy cơ tái diễn khủng hoảng kinh tế.

Tại đây, các nước đã thống nhất thành lập ra một hệ thống tài chính được gọi là Bretton Woods - bao gồm Quỹ tiền tệ quốc tế (IMF), Ngân hàng thế giới (WB) và chế độ tỷ giá hối đoái cố định được xây dựng quanh đồng USD gắn với vàng.

Do tại thời điểm đó Mỹ chiếm hơn một nửa tiềm năng sản xuất của thế giới và giữ gần như toàn bộ lượng vàng của thế giới nên các nhà lãnh đạo quyết định gắn các đồng tiền thế giới với đồng USD, loại tiền tệ được đồng ý đổi ra vàng ở mức cố định 35 USD/ounce.

Dưới hệ thống Bretton Woods, các ngân hàng trung ương của các nước trừ Mỹ phải có nhiệm vụ duy trì tỷ giá hối đoái cố định giữa các đồng tiền của họ với đồng USD. Họ làm điều này bằng việc can thiệp trực tiếp vào các thị trường ngoại hối. Nếu đồng tiền của một nước quá cao so với đồng USD thì ngân hàng trung ương của nước đó cần phải bán tiền của mình để đổi lấy USD, đẩy giá trị của đồng tiền đó xuống và ngược lại.

Đây được coi là thời kỳ đỉnh cao của đồng USD khi có sức ảnh hưởng mạnh đến toàn bộ nền kinh tế thế giới cũng như thị trường ngoại hối.

Hệ thống Bretton Woods đã kéo dài cho tới năm 1971 rồi sụp đổ. Tại thời điểm đó, lạm phát và thâm hụt thương mại của Hoa Kỳ gia tăng đã làm suy giảm giá trị đồng USD.

Tháng 2/1965, Tổng thống Pháp Charles De Gaulle đã ra lệnh cho hải quân chở USD sang Mỹ đổi lấy vàng và hàng loạt các nước cũng học tập sau đó.

Động thái này khiến dự trữ vàng của Mỹ suy giảm và làm mất giá thêm đồng USD, buộc Tổng thống Mỹ Richard Nixon quyết định ngừng hoạt động này. Suy cho cùng đồng tiền này cũng chỉ là tấm phiếu nợ và chẳng thể so với vàng. Hậu quả là hàng loạt các nước từ bỏ hiệp định này.

Kể từ khi chế độ Bretton Woods chấm dứt, FED trở thành tổ chức quyền lực nhất thị trường tiền tệ khi không còn mối liên hệ giữa đồng USD với vàng và họ là nơi duy nhất phát hành được loại tiền tệ này.

Với vai trò là nền kinh tế số 1 thế giới, đồng USD của Mỹ được coi là tài sản trú ẩn an toàn của nhiều nhà đầu tư. Thế nhưng trên thực tế đây chỉ là tờ giấy vay nợ của FED và với tình hình tổng nợ ngày một cao của nền kinh tế, liệu đồng tiền này có giữ được sức hút trong năm 2023 hay không vẫn là câu hỏi bỏ ngỏ.

*Nguồn: Washington Post, Visual Capitalist, WSJ

.jpg)

.jpg)

.png)

.png)