Lợi ích của việc quản lý chi tiêu, tiết kiệm và xây dựng quỹ dự phòng là gì, có lẽ chẳng cần nói thêm nữa, chúng ta đều đã biết. Nhưng biết là một việc, có làm được hay không lại là chuyện khác.

Không thể giữ mình khỏi cám dỗ của việc tiêu tiền, vì cảm giác vui sướng, thỏa mãn trước mắt là một trong những lý do khiến nhiều người, đặc biệt là người trẻ mãi mắc kẹt trong tình thế hết tiền. Đầu tháng sống như bà hoàng, cuối tháng bấm bụng húp mì tôm chẳng còn là chuyện mới lạ gì nữa.

.jpg)

Và nếu không có những trải nghiệm bẽ bàng, những lần “ê mặt” vì cạn tiền, có lẽ sẽ rất khó để họ thay đổi thói quen chi tiêu có phần vô tội vạ của mình.

“Không thể đụng chuyện gì cũng đi vay được, một lần chẳng sao chứ nhiều lần thì bẽ mặt lắm”

Đi làm gần nửa thập kỷ, Thu Hiền cũng có chút ngại ngùng khi thừa nhận từ cách đây 2 tháng, cô mới bắt đầu tiết kiệm những đồng lương đầu tiên.

Trước đây, lương dù 7 triệu, 10 triệu hay đến giờ là 18 triệu, cứ đến cuối tháng là Thu Hiền hết tiền. Sau khi đóng tiền thuê nhà cùng phí dịch vụ, khoảng 4,3 - 4,5 triệu đồng tùy tháng, hơn 13 triệu còn lại, Thu Hiền cứ để yên trong tài khoản thanh toán, không đầu tư cũng chẳng tiết kiệm. Ăn uống, mua sắm “rí rách” tầm 2-3 tuần là gần như hết nhẵn 13 triệu.

Dẫu vậy, Thu Hiền vẫn cảm thấy chẳng sao, vì cô nghĩ “ai mà chẳng có lúc bí tiền”. Cho đến khi bản thân cần tiền mà không vay đâu được, phải “cầu cứu” mẹ, Thu Hiền mới thức tỉnh.

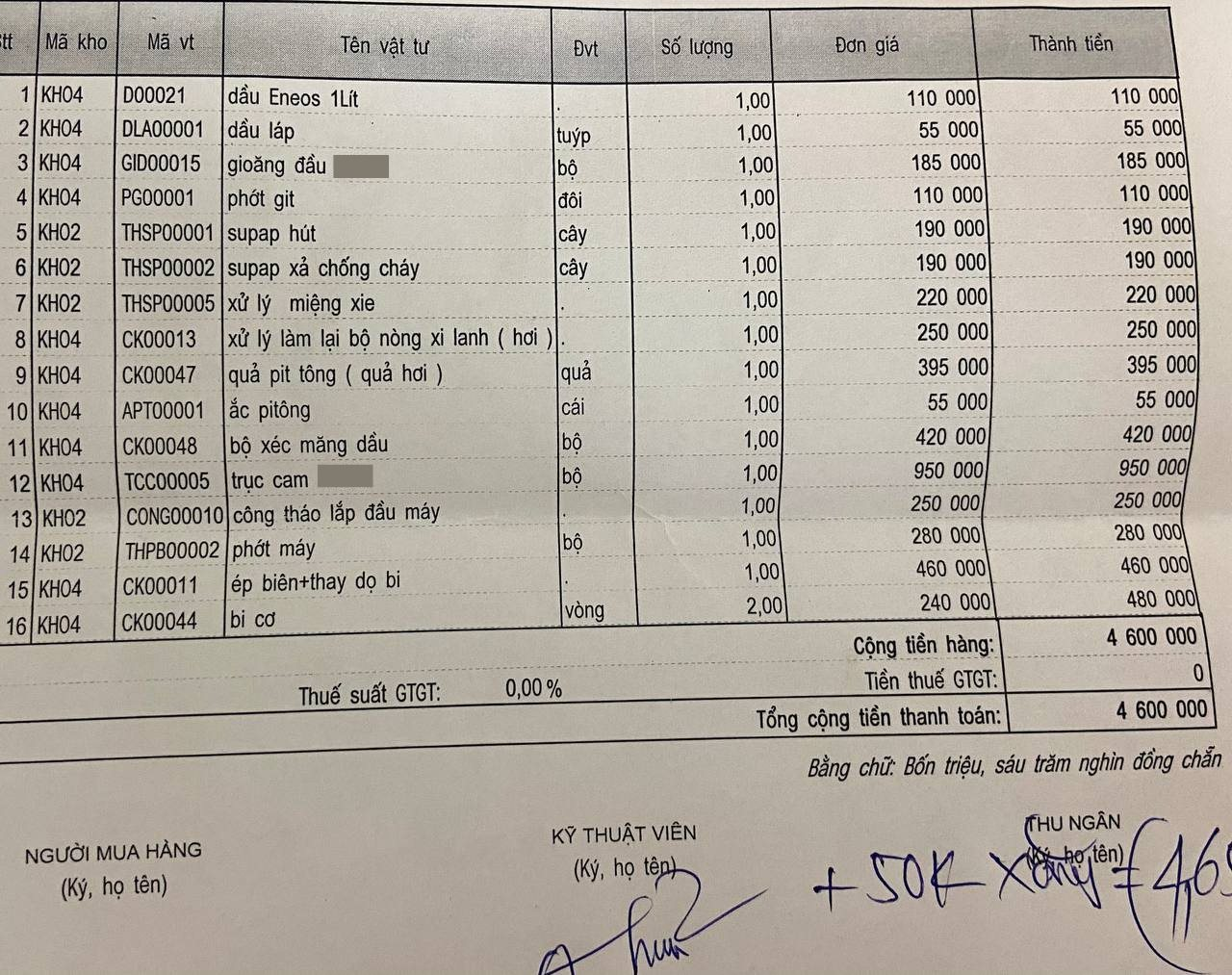

“Hôm đấy là mình bị hỏng xe đúng ngày cuối tháng. Sửa xe mất 4,6 triệu lận mà tài khoản của mình còn có hơn 300k một tí. Bạn thân cũng hết tiền nên không vay được, mình đành phải vay mẹ. Gọi là vay thôi chứ thực ra mẹ cũng cho mình.

Chuyển khoản cho mình xong mẹ hỏi mình làm cái gì mà cứ cuối tháng là nhẵn túi thế, mình cũng suy nghĩ nhưng thực sự chẳng hiểu vì sao mình nhẵn túi. Cứ ăn uống, mua linh tinh hết thôi ấy” - Thu Hiền chia sẻ và cho biết đó chẳng phải lần đầu tiên cô “cầu cứu” phụ huynh vì những việc phát sinh như thế.

Khi lương thấp thì còn có thể cho phép mình dựa dẫm vào bố mẹ, chứ giờ đã gần 30 tuổi đầu, lương cũng gọi là kha khá mà vẫn chưa tự lo được cho mình, Thu Hiền cũng thấy vậy là không ổn chút nào.

Cũng từng chi tiêu không kiểm soát như Thu Hiền, nhưng “cú hích” khiến Minh Châu thay đổi lại có phần bẽ bàng hơn.

"Phải đến lúc bố nằm viện, mình mới nhận ra tầm quan trọng của việc tiết kiệm. Ngày trước mình vô tư lắm, cứ nghĩ là mình còn trẻ, dễ kiếm tiền, đi làm ngày 8 tiếng là tháng có 10 triệu xài rồi. Tuổi trẻ thì ít gặp biến cố, nên lúc đó mình tiêu xài vô tội vạ, thích gì mua đó. Nhưng khi ba phải nhập viện đúng lúc gia đình cũng khó khăn, nên mình nói dối là "Ba mẹ yên tâm, viện phí con lo được".

Nhưng thực ra lúc đó mình chỉ có vỏn vẹn 3 triệu trong người, cũng xin ứng lương với mượn bạn bè mới đủ chi phí để lo cho ba 1 tuần trong bệnh viện.

Từ đó, mình quyết tâm phải tiết kiệm nhiều nhất có thể. 1 phần là để trả nợ, 1 phần để bản thân có khoản dự phòng cho những việc quan trọng” - Minh Châu chia sẻ.

Không bao giờ là quá sớm hay quá muộn để bắt đầu tiết kiệm, quản lý chi tiêu

Sau những lần ê chề vì tài khoản cạn tiền, cả Thu Hiền và Minh Châu đều nhận thức rõ được tầm quan trọng của việc quản lý chi tiêu, tiết kiệm và xây dựng quỹ dự phòng. Trước mắt là để tự lo được cho cuộc sống của mình, về lâu về dài là để có thể chăm sóc được cho người thân khi họ ốm đau.

“Hai tháng qua, ngay khi nhận lương, mình đều gửi cho mẹ 5 triệu, nhờ mẹ giữ giúp chứ cũng chẳng dám tự giữ nữa vì có tiền là mình lại không kìm chế được bản thân mà tiêu hết. Đi làm 5 năm mà mới tiết kiệm được 10 triệu, kể ra thì cũng ngại, nhưng muộn còn hơn không” - Thu Hiền bộc bạch.

Còn với Minh Châu, bí quyết quản lý chi tiêu chỉ gói gọn trong 5 từ: Chia tiền vào các hũ.

“Mình quản lý chi tiêu bằng cách chia nhỏ các khoản thành từng hũ chi tiêu, và đặt giới hạn cho từng hũ. Cách này giúp mình chi tiêu không bị lố tay... Nhờ vậy mà chỉ sau 3 tháng, mình đã trả hết nợ, còn để dành được 1 khoản tiền kha khá để mua vàng nữa. Tuy nhiên mình biết nhiêu đây vẫn chưa đủ, vì thời buổi ngày càng khó khăn mà, sẽ có nhiều thứ để chi nhưng lương của mình thì vẫn vậy".

Sau khi học cách tiết kiệm, quản lý chi tiêu, cả Thu Hiền và Minh Châu đều thừa nhận rằng việc có một khoản tiền phòng thân giúp họ sống vững tâm và tự tin hơn nhiều. Suy cho cùng, không thể cứ ỷ y vào việc “thiếu tiền thì đi vay” được vì thời buổi kinh tế khó khăn, đâu ai sẵn tiền để mình cứ “ới” một câu là họ “ting ting” liền được nữa.

Thế nên mình là “cây ATM của chính mình” vẫn là lựa chọn an toàn và chính xác nhất, bạn đồng ý không?

.png)

.png)