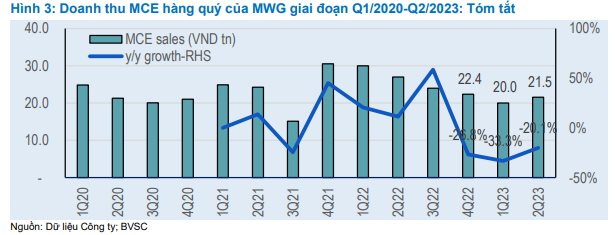

Báo cáo phân tích về ngành bán lẻ công bố mới đây của CTCK Bảo Việt (BVSC) nhận định: “Cuộc chiến giá sẽ sớm kết thúc khi tiêu thụ cải thiện và sản phẩm mới ra mắt, khi Thế giới di động (MWG) và FPT Retail (FRT) giành thêm thị phần, đặc biệt với iPhone và ngăn cản các chuỗi nhỏ hơn mở cửa hàng mới. Điều này hỗ trợ cho sự phục hồi mạnh mẽ và sự phát triển dài hạn của doanh nghiệp”.

Biên lợi nhuận đã chạm đáy trong quý 2/2023

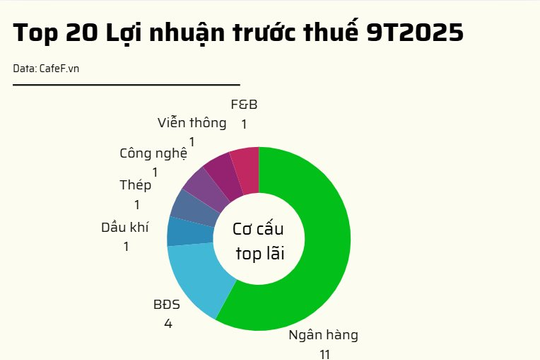

Trong quý 2/2023, MWG công bố doanh thu mảng điện thoại, điện máy (MCE) hồi phục 7,6% so với quý trước, đạt 21.500 tỷ đồng (từ mức thấp 20.000 tỷ trong quý 1) và thu hẹp mức giảm so với cùng kỳ xuống 20,1% so với mức 33,3% của quý trước.

Theo BVSC, chiến lược cạnh tranh giá đang chứng minh có thể giúp doanh nghiệp giành thêm được thị phần thông qua việc gia tăng lượng khách hàng mới vốn chưa được phục vụ và nhạy cảm về giá. Về dài hạn, các chuyên gia duy trì quan điểm rằng việc thống lĩnh thị phần là rất quan trọng khi nhu cầu bình thường hóa, cho phép công ty hưởng sự cạnh tranh nhẹ nhàng hơn, tăng cường năng lực đám phán với nhà cung cấp và khách hàng.

Nói cách khác, BVSC nhận thấy có nhiều dư địa cho giá và biên lợi nhuận cải thiện trong thời gian tới.

Trước đó, bởi chiến lược giá cạnh tranh cho thị trường MCE, MWG đã cố gắng thu hẹp khoảng cách giá với các đối thủ khác để thu hút người tiêu dùng chưa được phục vụ và nhạy cảm về giá. Trong chuỗi MCE, biên lợi nhuận suy giảm đã được ghi nhận trong Q2/2023. Trong đó, FRT dường như bị ảnh hưởng nặng nề hơn, ghi nhận lỗ trong Q2/2023, trong khi MWG duy trì lãi dù biên lợi nhuận thu hẹp.

BVSC cho rằng biên lợi nhuận đã chạm đáy trong Q2/2023 do áp lực cạnh tranh giá đã giảm bớt khi tồn kho bình thường hóa và triển vọng nhu cầu cải thiện (vào mùa cao điểm trong 2H23 và chu kỳ thay mới trong 2024-25).

Dù MWG và FRT công bố KQKD nửa đầu năm 2023 thấp hơn kỳ vọng rất nhiều, BVSC cho rằng điều tồi tệ nhất đã qua và sự phục hồi đang diễn ra, tuy nhiên KQKD 2023 có thể vẫn thấp hơn dự báo hiện tại của họ và sẽ có ý nghĩa hơn nếu nhìn vào sự phục hồi trong 2024-2025.

Xoay trục chiến lược

Bách Hóa Xanh của Thế giới di động và Long Châu của FPT Retail được đánh giá là động lực tăng trưởng mới.

Chuỗi Bách Hóa Xanh duy trì kết quả khả quan sau khi tái cấu trúc với doanh thu Q2/2023 tăng 14,0% so với quý liền trước, đạt 7.293 tỷ (tăng 7,9% so với cùng kỳ) trong bối cảnh (1) khị trường khó khăn hơn; và (2) số lượng cửa hàng giảm (giảm 21 cửa hàng từ đầu năm và 183 cửa hàng so với cùng kỳ).

Doanh thu/ cửa hàng của Bách Hóa Xanh cải thiện là động lực chính, cho thấy sự tăng trưởng liên tục hàng tháng kể từ đầu năm lên mức cao mới là 1,48 tỷ trong Tháng 6/2023 (so với 1,45 tỷ trong T5/2023 và 1,44 tỷ trong T12/2022).

Theo ban lãnh đạo, những cải thiện từ đầu năm đến nay chủ yếu là nhờ lượt khách tăng, điều mà chúng tôi thấy còn nhiều cơ hội để tăng chi tiêu của mỗi lượt khách (ticket size), với triển vọng kinh tế sáng sủa hơn và tâm lý người tiêu dùng tốt hơn.

Chủ yếu nhờ DT/CH cải thiện, BVSC ước tính lỗ hoạt động (không bao gồm các khoản bất thường) Q2/2023 của BHX thu hẹp đáng kể xuống mức 305 tỷ (so với 354 tỷ trong Q1/2023 và 536 tỷ trong Q2/2022). Do đó, BLN hoạt động của BHX trong Q2/2023 đã thu hẹp ở mức -4,2% so với -5,5% trong Q1/2023, và 7,9-10,5% trong Q1/2022-Q4/2022, được hỗ trợ bởi BLN gộp cải thiện và kiểm soát OpEx (Operating Expenditure – Chi phí hoạt động) tốt hơn.

.png)

Với chuỗi bán lẻ dược phẩm Long Châu (LC), doanh thu trong Q2/2023 tiếp tục tăng mạnh 96,9% so với cùng kỳ lên 3.565 tỷ (tăng 12,4% so với quý trước), khả năng nhờ doanh thu của các cửa hàng cũ vẫn tăng trưởng tốt và LC tiếp tục tích cực mở cửa hàng mới trong Q2/2023 (tăng 187 cửa hàng so với quý trước), nâng số lượng cửa hàng lên 1.243 vào cuối Q2/2023.

Do đó, doanh thu/ cửa hàng của LC trong Q2/2023 vẫn ổn định ở mức 1,05 tỷ/tháng so với 1,10-1,16 tỷ trong 2 quý trước. Theo BVSC, những lợi thế tiên phong của LC, cùng với việc mở rộng mạnh mạng lưới cửa hàng, củng cố vị trí dẫn đầu thị trường và triển vọng tăng trưởng.

.png)

Dù tích cực mở mới cửa hàng, OpEx Q2/2023 của LC được kiểm soát tốt ở mức 701 tỷ (tăng 86,1% so với cùng kỳ – chậm hơn nhiều so với tăng trưởng doanh thu). Do đó, OpEx/DT thuần trong Q2/2023 giảm xuống mức thấp thứ hai trong Q1/2020-Q2/2023 ở mức 19,7% (thấp nhất: 17,0% trong Q3/2021, do LC được hưởng lợi từ nhu cầu gia tăng trong đại dịch). Điểm tích cực là lợi nhuận ròng Q2/2023 của LC tăng lên 33 tỷ so với khoản lỗ 1 tỷ trong Q2/2022.

.jpeg)