Trong báo cáo mới đây, Chứng khoán Rồng Việt (VDSC) đánh giá VN-Index phục hồi trở lại vùng định giá cân bằng (P/E 14x-15x) trong tháng 8 dưới bối cảnh kết quả kinh doanh quý 2 ghi nhận tăng tích cực, cũng như triển vọng tăng trưởng cao trong nửa cuối năm khá vững chắc.

Sang tháng 9, bối cảnh vĩ mô duy trì tích cực và việc tháo gỡ nút thắt nhằm đáp ứng tiêu chí nâng hạng theo FTSE Russell nếu có tiến triển sẽ là những chất xúc tác giúp TTCK Việt Nam duy trì động lượng phục hồi và quay lại xu hướng tăng.

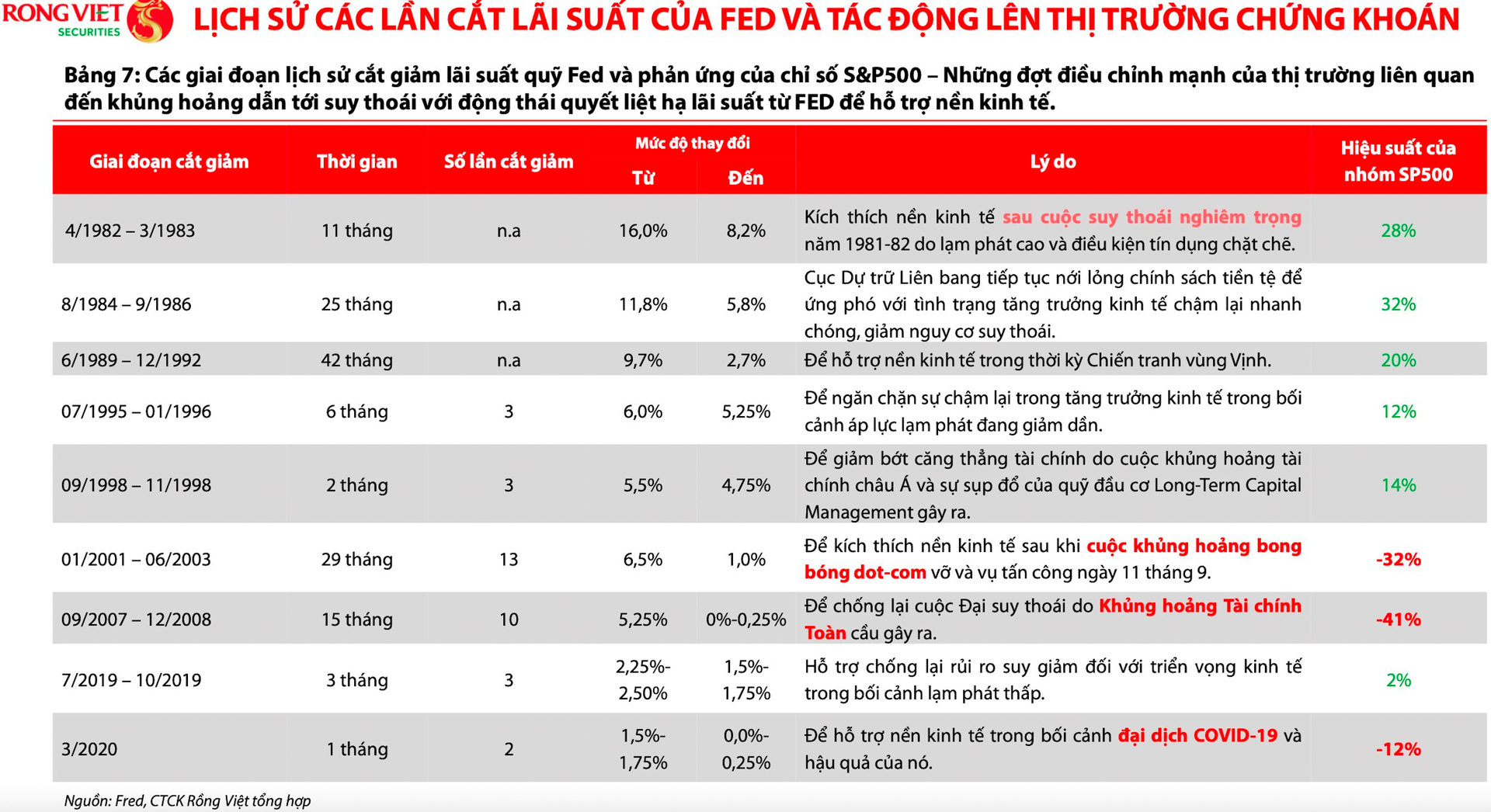

Tâm điểm của giới đầu tư toàn cầu sẽ hướng về cuộc FOMC diễn ra từ ngày 17-18/9 khi FED khả năng cao sẽ kết thúc thời kỳ thắt chặt tiền tệ bằng quyết định cắt giảm lãi suất lần đầu tiên sau bốn năm. Mức cắt giảm 25 điểm cơ bản đang là kịch bản cơ sở. Tuy nhiên, 50 điểm cơ bản, theo CME FedWatch, đang có xác suất tăng lên khá cao sau những dữ liệu kinh tế không mấy lạc quan.

Bên cạnh đó, cuộc họp quyết định lãi suất của BOJ vào ngày 20/9 cũng cần chú ý. Một quyết định tăng lãi suất hoặc một thông điệp cứng rắn về khả năng tăng lãi suất trong thời gian còn lại của năm có thể khiến đồng USD suy yếu thêm.

Xu hướng đồng USD yếu sẽ tạo ra một môi trường thuận lợi để nhà điều hành thực thi những chính sách hỗ trợ nhằm duy trì một mặt bằng lãi suất thấp, kích thích đầu tư & tiêu dùng và góp phần thúc đẩy tăng trưởng kinh tế cao (6%-7%) trong bối cảnh dư địa tài khóa và tiền tệ trong phần còn lại của năm là rất lớn.

Theo ước tính giải ngân đầu tư công đạt 31,6% kế hoạch năm và giải ngân thêm 530 nghìn tỷ đồng. Trong khi đó, tín dụng 8T2024 tăng 6,25% kể từ đầu năm và có thể có thêm 1 triệu tỷ đồng bơm vào nền kinh tế để đạt mục tiêu 15%.

Việt Nam vẫn thuộc danh sách theo dõi để có thể nâng hạng lên thị trường mới nổi thứ cấp theo đánh giá của FTSE Russell trong kỳ đánh giá phân hạng tháng 9 hằng năm. So với thời điểm đánh giá gần nhất, các cơ quan chức năng liên quan đã có những nỗ lực thiết thực tháo gỡ các vướng mắc, thúc đẩy sự phát triển của TTCK với mục tiêu nâng hạng thị trường chứng khoán.

Cụ thể, ngày 19/7, Ủy ban Chứng khoán Nhà nước đăng tải Dự thảo Thông tư sửa đổi, bổ sung giải pháp để nhà đầu tư tổ chức nước ngoài có thể mua chứng khoán mà không cần có đủ 100% tiền trên tài khoản (Pre-funding) và tạo điều kiện cho nhà đầu tư nước ngoài có quyền tiếp cận thông tin bình đẳng, qua đó đáp ứng 2 tiêu chí còn lại để được nâng hạng theo đánh giá của FTSE.

Dẫu vậy, giải pháp trên chưa chính thức có hiệu lực. Do đó, VDSC dự kiến FTSE Russell nhiều khả năng sẽ có những nhận xét tích cực đối với các nỗ lực của cơ quan quản lý trong kỳ đánh giá này và cơ hội được FTSE Russell chấp thuận nâng hạng trong năm 2025 sẽ khả thi hơn khi Thông Tư trên chính thức được ban hành và Nhà đầu tư tổ chức nước ngoài có những nhận xét tích cực trong quá trình sử dụng các giải pháp Pre-funding.

Về điểm số, VDSC kỳ vọng VN-Index sẽ giao dịch trong biên độ 1.250-1.325 trong tháng 9 nhằm đưa mức chênh lệch lợi tức (4%, hình 24) giữa TTCK và TPCP 10 năm về tiệm cận giá trị trung bình 5 năm (3,6%, tương ứng với P/E 15,2x). Đây là mức thị trường đã chạm nhiều lần kể từ đầu năm khi tâm lý thị trường duy trì được động lượng tích cực.

Với triển vọng vĩ mô tiếp tục có những chuyển biến tích cực, xu hướng đi ngang tịnh tiến dần của VN-Index vẫn bảo toàn và vùng điểm 1.237 – 1.325 được xem là vùng định giá hợp lý của chỉ số sau khi phản ánh kết quả kinh doanh 6T2024. Điều này hàm ý rằng nhà đầu tư có thể tăng tỷ trọng cổ phiếu nếu chỉ số giảm xuống dưới vùng biên dưới, và hiện thực hóa lợi nhuận khi chỉ số tăng lên vùng biên trên.

"Với việc nhà đầu tư cá nhân đã liên tục mua ròng trong gần hai năm qua, sự trở lại của nhà đầu tư nước ngoài sẽ là động lực để VN-Index được tái định giá", báo cáo VDSC nhấn mạnh.

VDSC duy trì quan điểm tích cực đối với cổ phiếu thuộc các nhóm ngành Ngân hàng, Khu công nghiệp, Thực phầm đồ uống, Tiêu dùng, và ngành Hàng và dịch vụ công nghiệp.

Bất động sản dân dụng, dịch vụ tài chính, công nghệ thông tin, bán lẻ, tiện ích và năng lượng, và Xây dựng và Vật liệu Xây dựng cũng là các nhóm ngành mà nhà đầu tư có thể quan tâm khi có sự chiết khấu hợp lý về thị giá.

.png)

Với nhóm ngân hàng, đội ngũ phân tích kỳ vọng đây sẽ là ngành dẫn dắt tăng trưởng lợi nhuận trong Q3/2024 của chỉ số VN-Index khi mà Q3/2023 được xem là giai đoạn khó khăn nhất của ngành với nhiều yếu tố tiêu cực cùng đồng thời diễn ra như là tăng trưởng tín dụng yếu, NIM tạo đáy, chi phí tín dụng và nợ xấu ở mức cao.

.png)

.png)