Trong báo cáo mới công bố, Chứng khoán Tiên Phong (TPS) cho rằng sau giai đoạn tăng điểm đầy tích cực trong tháng 3 nhờ các chính sách mới được ban hành, sự hưng phấn nơi nhà đầu tư đã suy giảm đáng kể khi các chính sách này vẫn cần thêm thời gian thẩm thấu vào nền kinh tế. Do đó, chỉ số chung đã liên tục điều chỉnh kể từ đầu thàng 4 và xuyên thủng vùng hỗ trợ quan trọng 1.050 - 1.060 điểm để tìm về các vùng cân bằng khác.

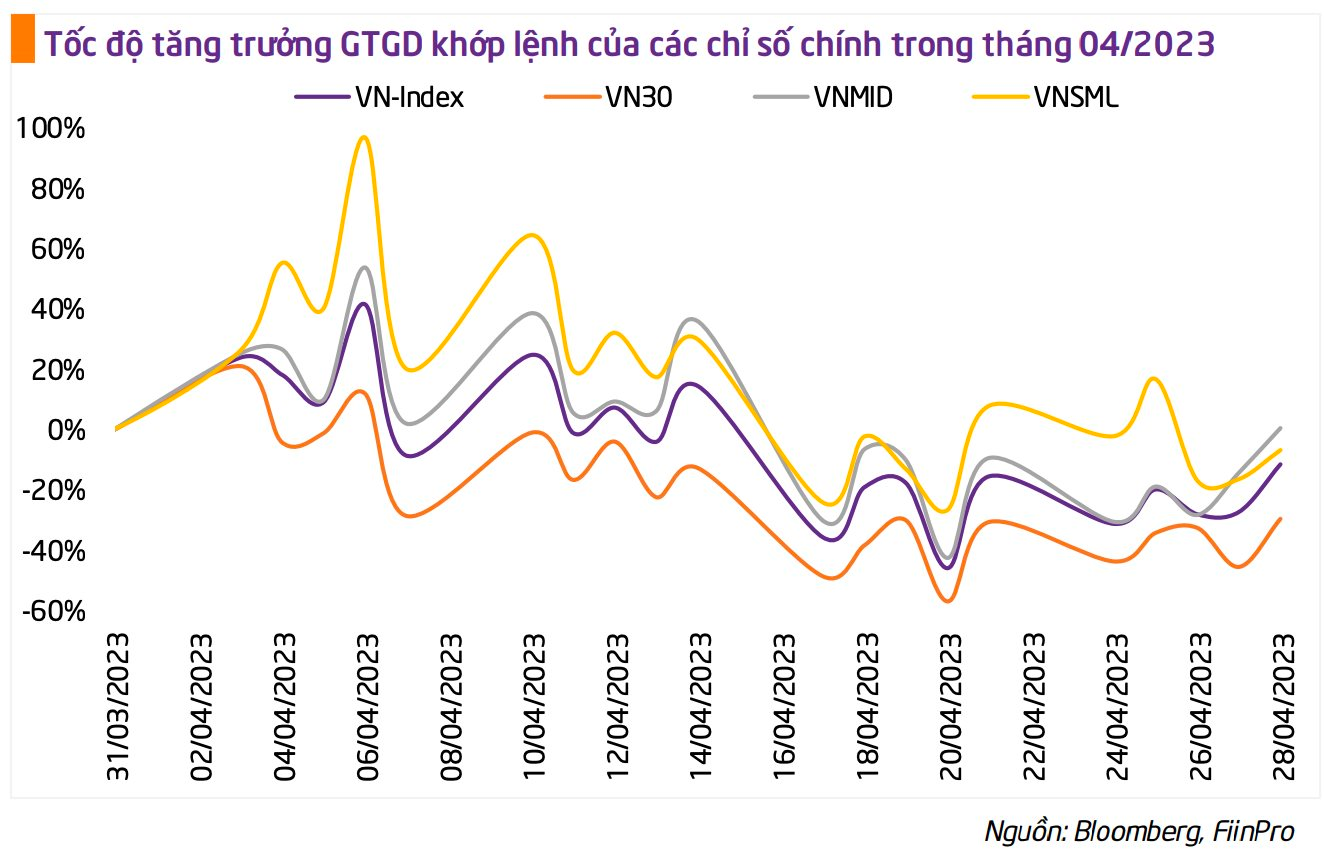

Theo TPS, nguyên nhân chính khiến thị trường ghi nhận sự điều chỉnh đến từ sự suy yếu của nhóm vốn hóa lớn (VN30). Trong khi đó, nhóm vốn hóa nhỏ (VNSML) và vừa (VNMID) đang có diễn biến trái ngược với thị trường chung khi lần lượt tăng 5,8% và 2,4% so với tháng trước. Diễn biến này phù hợp với tính chất vận động của VN-Index trong thời gian qua khi thị trường thiếu vắng đi dòng tiền dẫn dắt của khối ngoại và tổ chức. Bên cạnh đó, nhóm vừa và nhỏ lại có đặc thù mang lại lợi nhuận cao trong thời gian ngắn. Vì vậy, đây là điểm đến ưu thích của dòng tiền đầu cơ khi các chính sách có dấu hiệu đảo chiều.

Trong tháng 5 này, TPS cho rằng thanh khoản sẽ vẫn tập trung tại nhóm cổ phiếu vốn hóa vừa và nhỏ nếu tình trạng thị trường tiếp tục biến động trong biên độ hẹp và thiếu đi dòng tiền của nhóm nhà đầu tư ngoại.

TPS đã xây dựng ba kịch bản cho thị trường chứng khoán trong tháng 5. Cụ thể, trong kịch bản tích cực, VN-Index sẽ trở lại trên vùng hỗ trợ 1.050-1 .060 điểm (nơi có sự hội tụ của các đường MA quan trọng là SMA20, 50 và 100 ngày) để hướng đến vùng điểm quanh mức 1.100 điểm.

Trong kịch bản trung lập, VN-Index sẽ biến động đi ngang với kháng cự là vùng hỗ trợ đã bị vượt qua là từ 1.050 - 1.060 điểm và hỗ trợ là vùng đáy tháng 2 và 3 /2023 (quanh mức 1.020 điểm).

Ở kịch bản tiêu cực, nếu chỉ số xuyên thủng mức 1.020 điểm, khả năng cao chỉ số sẽ tìm về mức 1.000 điểm. Trong lịch sử, đây là mức tâm lý quan trọng sẽ có tác động mạnh đến tâm lý nhà đầu tư. Do đó, TPS kỳ vọng đây sẽ là chốt chặn đáng tin cậy trong trường hợp thị trường đi vào kịch bản kém khả quan nhất trong tháng 5.

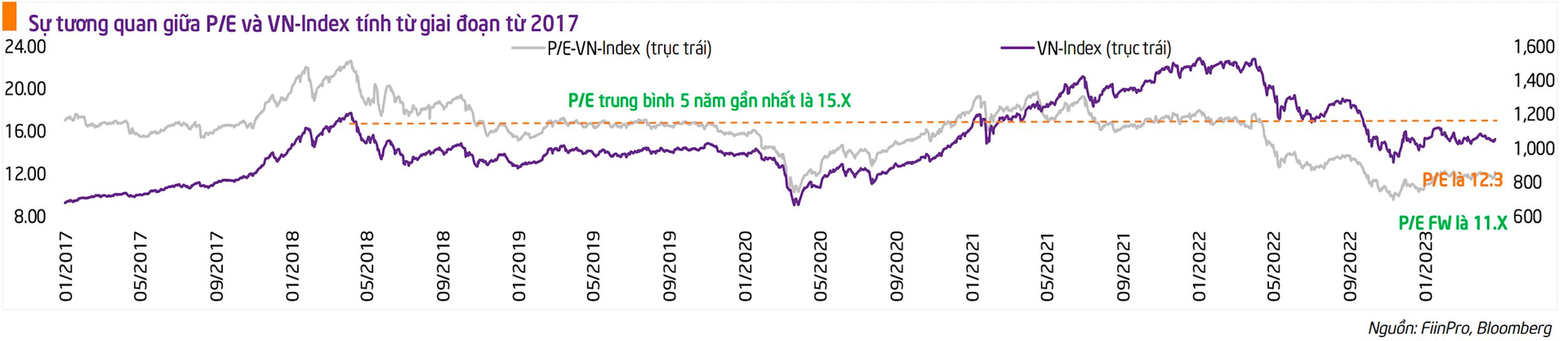

Xét về định giá, P/E trailing của VN-Index hiện ở quanh mức 12,3 lần, thấp hơn nhiều so với mức P/E trung bình 5 năm là 15,x nhưng đã tăng hơn so với mức định giá 11,x trong giai đoạn tháng trước. Theo TPS, kết quả sản xuất kinh doanh quý 1 và triển vọng cả năm 2023 được công bố của các doanh nghiệp niêm yết kém lạc quan hơn dự báo. Cùng với đó, chỉ số PMI tháng 4/2023 tiếp tục suy yếu cùng xuất nhập khẩu sụt giảm đang cho thấy bức tranh xám màu trong hoạt động của các doanh nghiệp, qua đó kéo giảm dự báo tăng trưởng thị trường và làm định giá thị trường trở nên kém hấp dẫn hơn.

Cho cả năm 2023, TPS đánh giá tăng trưởng EPS của toàn thị trường trong kịch bản tích cực dự kiến khoảng 8% và mức P/E forward định giá hiện tại tương đương 10,x lần.

.jpg)

.png)

.png)