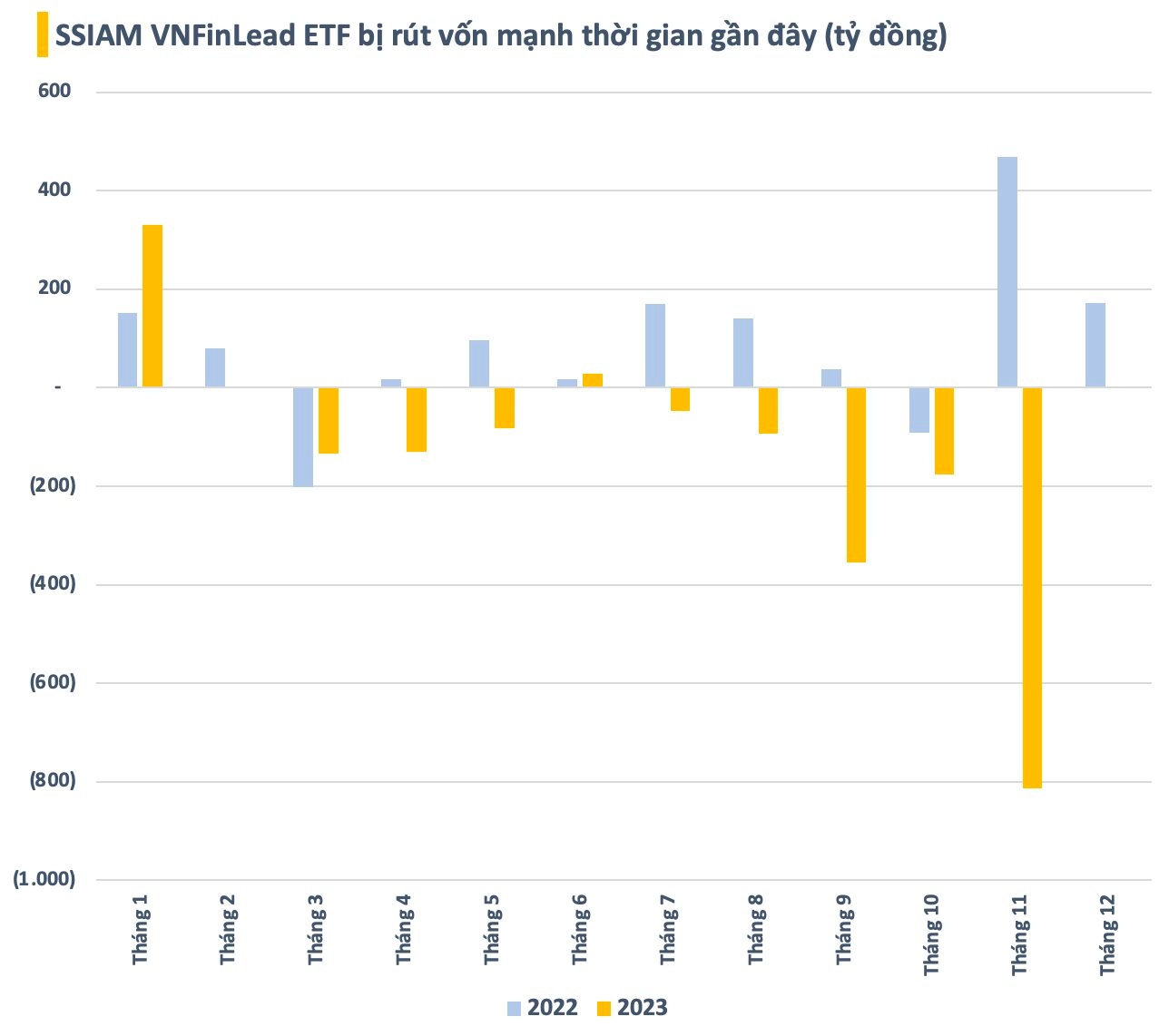

Sau một năm bùng nổ, dòng vốn ETF có xu hướng đảo chiều rõ rệt từ đầu 2023. Nhiều quỹ ETF bị rút vốn mạnh, triền miên nhiều tháng, trong đó SSIAM VNFinLead ETF cũng không ngoại lệ. Từ đầu năm đến nay, quỹ chỉ có đúng 3 tháng không bị rút vốn. Những tháng gần đây, động thái rút vốn diễn ra ngày càng quyết liệt.

Tính riêng từ đầu tháng 11, ETF này đã bị rút ròng hơn 800 tỷ đồng qua đó nâng tổng giá trị rút ròng từ đầu năm lên gần 1.500 tỷ. Con số này đẩy SSIAM VNFinLead ETF vào nhóm quỹ hoán đổi bị rút vốn mạnh nhất thị trường. Xu hướng trái ngược hoàn toàn với năm ngoái khi ETF này hút ròng hơn nghìn tỷ.

SSIAM VNFin Lead ETF đi vào vận hành tháng 2/2020, tham chiếu chỉ số VNFinLead. Danh mục của ETF này gồm 21 cổ phiếu trong đó 4 cổ phiếu chứng khoán (HCM, SSI, VCI và VND) chiếm 15,5%, còn lại là các mã ngân hàng, chiếm đến gần 84,4% NAV. Tổng giá trị tài sản ròng (NAV) của quỹ hiện vào khoảng gần 2.800 tỷ đồng.

Tương tự, một ETF khác cũng tham chiếu theo rổ chỉ số gồm toàn cổ phiếu tài chính (VNFinSelect) là KIM Growth VNFinSelect ETF cũng không hút được tiền trong 3 tháng qua. Tổng NAV của quỹ hiện vào khoảng 283 tỷ đồng, trong đó cổ phiếu ngân hàng chiếm đến 88% danh mục, cổ phiếu chứng khoán chiếm hơn 10%.

Vì sao không hút được tiền?

Một trong những nguyên nhân khiến quỹ bị rút vốn có thể đến từ động thái chốt lời của nhà đầu tư. Thực tế, SSIAM VNFin Lead ETF và KIM Growth VNFinSelect ETF đều có hiệu suất rất khả quan từ đầu năm, lần lượt 25% và 14,5%. Những con số này là vượt trội trong nhóm ETF và ấn tượng hơn nhiều so với mức tăng gần 9% của VN-Index.

Bên cạnh hoạt động chốt lời, nội tại danh mục cũng ảnh hưởng đến khả năng hút tiền của bộ đôi ETF này thời gian qua. Với đặc thù cổ phiếu ngân hàng chiếm 85-90% danh mục, triển vọng ngành ngân hàng có tác động lớn đến sức hấp dẫn của những chứng chỉ quỹ ETF này. Đáng tiếc là tình hình không thật sự khả quan dưới áp lực từ tăng trưởng tín dụng thấp và nợ xấu tăng cao.

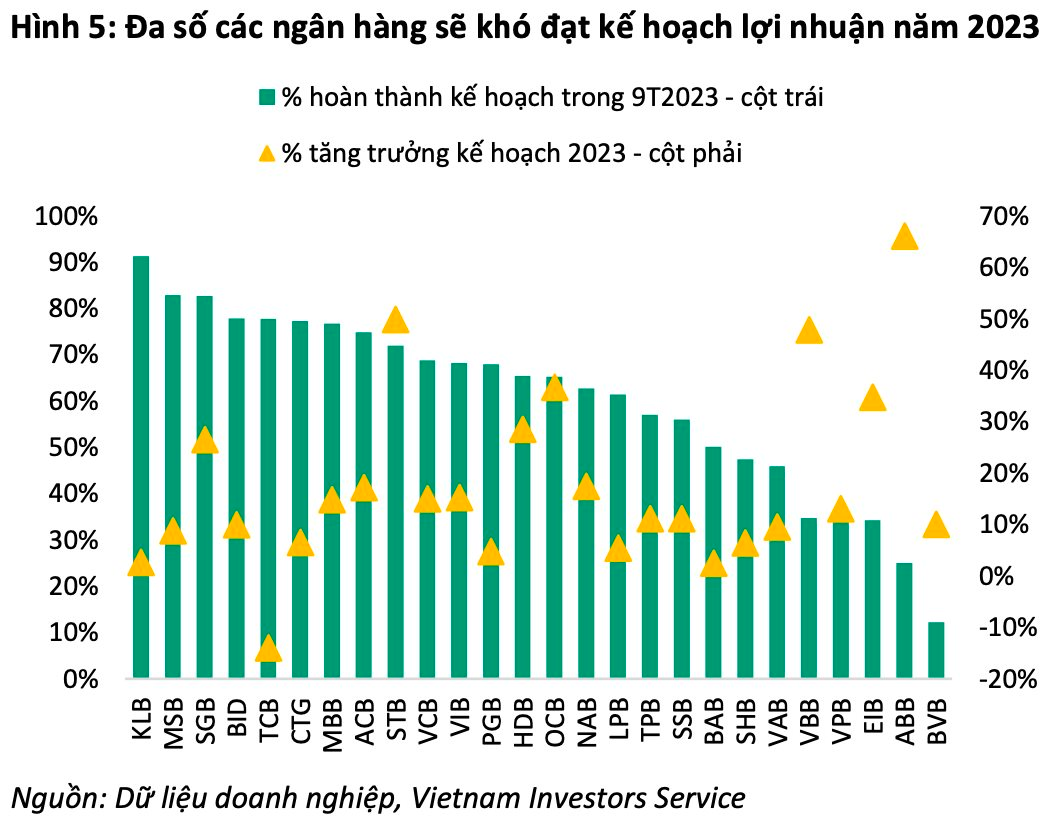

Trong báo cáo mới đây, VIS Rating cho rằng một số ngân hàng tư nhân sẽ khó có thể đạt được mục tiêu lợi nhuận vượt trội như kế hoạch đã đề ra. Các ngân hàng tư nhân quy mô vừa và lớn gặp nhiều khó khăn dưới tác động của chi phí tín dụng tăng cao vì các ngân hàng này có dấu hiệu suy giảm chất lượng tài sản đáng kể hơn.

Tỷ lệ nợ xấu tăng từ 1,6% cuối năm 2022 lên mức 2,2% vào cuối tháng 9, chủ yếu đến từ tập khách hàng bán lẻ và SME. Nợ tái cơ cấu tăng mạnh kể từ khi Thông tư 02 đươc ban hành vào tháng 4. Quy mô nợ tái cơ cấu chiếm khoảng 1% tổng cho vay toàn ngành tính đến cuối tháng 8 và đang không được phân loại là nợ xấu. Mặt khác, bộ đệm rủi ro toàn ngành suy yếu do tỷ lệ bao phủ nợ xấu sụt giảm, khả năng tạo vốn nội bộ kém hơn và có ít các đợt tăng vốn có quy mô lớn.

Trong khi đó, triển vọng nhóm cổ phiếu chứng khoán cũng đang gặp một số thách thức dù câu chuyện KRX vẫn đáng chờ đợi. Nhóm cổ phiếu này sau giai đoạn tăng nóng từ đầu năm, định giá đã không còn quá hấp dẫn. Với đặc thù tình hình kinh doanh phụ thuộc lớn vào thanh khoản và sự biến động của thị trường chứng khoán, giao dịch ảm đạm thời gian gần đây có thể ảnh hưởng đáng kể đến lợi nhuận của nhóm này trong quý cuối năm.

Ngoài những yếu tố trên, áp lực rút vốn của khối ngoại trong bối cảnh Fed duy trì chính sách tiền tệ diều hâu cũng ảnh hưởng đến dòng vốn vào qua kênh ETF. Dòng vốn toàn cầu có xu hướng rút khỏi các thị trường mới nổi và cận biên do chênh lệch lãi suất và Việt Nam cũng không ngoại lệ. Tuy nhiên, xu hướng này đang được kỳ vọng sẽ sớm đảo chiều khi lạm phát Mỹ đã có dấu hiệu hạ nhiệt thời gian gần đây.

.jpg)