Chuỗi bán lẻ dược phẩm Pharmacity vừa thông báo bổ nhiệm ông Deepanshu Madan làm tân Tổng Giám đốc, sau khi bà Trần Tuệ Tri công bố kế hoạch từ nhiệm. Như vậy, chỉ 1 năm Pharmacity lại thay đổi “ghế nóng”, sau khi nhà sáng lập Chris Blank rời đi vào năm 2022, vì lý do sức khỏe.

Pharmacity liên tục đổi “ghế nóng” sau khi nhà sáng lập rời đi

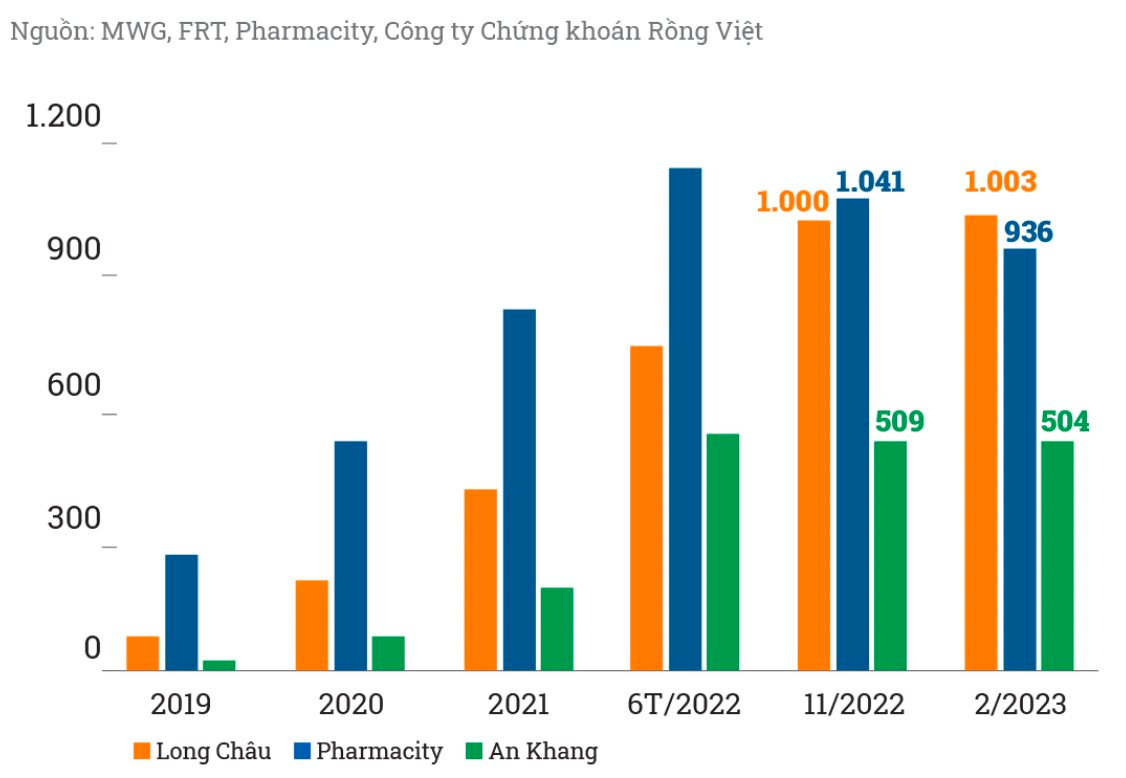

Động thái thay đổi CEO diễn ra trong bối cảnh Pharmacity đang có dấu hiệu chậm lại, sau giai đoạn tăng trưởng nóng. Thậm chí, số liệu đến tháng 2/2023, Pharmacity đã đánh mất vị thế dẫn đầu về quy mô vào tay “tân binh” Long Châu.

Pharmacity ra đời vào năm 2011, với nguồn lực mạnh đã sớm dẫn đầu về quy mô và có lúc gần như không có đối thủ. Dưới trướng nhà sáng lập Chris Blank, Pharmacity gây chú ý khi tuyên bố tham vọng lớn với 5.000 nhà thuốc trên toàn quốc vào năm 2025, nâng doanh thu lên hơn 3 tỷ USD.

Số liệu đến hết tháng 8/2022, Pharmacity vẫn là chuỗi có nhiều nhà thuốc nhất, với khoảng 1.100 cơ sở. Nhưng sau đó, Pharmacity đóng cửa nhiều cơ sở sau khi có những thay đổi thượng tầng và hiện đã mất vị trí đứng đầu thị trường về quy mô vào tay Long Châu.

Tại tháng 2/2023, Long Châu vươn lên dẫn đầu với 1.009 cửa hàng, Pharmacity giảm chỉ còn 936 cửa hàng.

Số lượng cửa hàng các chuỗi nhà thuốc Việt hiện nay

Như vậy, cuộc đua ngành dược đã bước sang một “thế trận” mới. Sau 6 năm FPT Retail “lấn sân” vào thị trường ngành bán lẻ dược phẩm, doanh thu chuỗi Long Châu tính đến quý 3/2023 đạt 11.088 tỷ, tăng 69% so với cùng kỳ năm ngoái.

9 tháng đầu năm, FPT Long Châu đã vượt kế hoạch mở mới năm 2023 với 447 nhà thuốc mở mới, nâng tổng hệ thống lên mức 1.384 cửa hàng.

Long Châu thừa thắng xông lên

Thực tế, dù thấp hơn về quy mô, song chỉ số kinh doanh của Long Châu đã sớm vượt xa Pharmacity khi Công ty đã có lãi. Hiện, Long Châu cho biết đang duy trì được mức doanh thu trung bình/nhà thuốc/tháng ở mức gần 1,1 tỷ đồng.

Thừa thắng xông lên, Long Châu cũng vừa tăng gấp đôi vốn để đầu tư mạnh vào chuỗi dược, tập trung đánh về vùng tỉnh song song nâng cao trải nghiệm khách hàng. Những tín hiệu quyết liệt thời gian gần đây đặt ra nghi vấn: “Long Châu đến 2025 có tham vọng vượt Pharmacity không?"

Trả lời về thắc mắc này, bà Nguyễn Bạch Điệp từng cho biết: “Mỗi một chuỗi có hướng đi khác nhau. Pharmacity thiên về tiện lợi còn Long Châu thiên về thuốc, nên rất khó nói việc vượt qua nhau. Chưa kể Pharmacity đi trước nên quy mô hiện rất lớn, và Long Châu lấy đó làm động lực. Ngược lại, Long Châu chú trọng hiệu quả/cửa hàng nên không đánh đổi. Hiện, hiệu suất trên cửa hàng có thể nói Long Châu đang dẫn đầu”.

Mặt khác, theo bà thị trường dược bản chất rất rộng, hiện có tổng 57.000 nhà thuốc trong khi các chuỗi hiện nay cộng lại chỉ có 3.000 cửa hàng. Do đó, FRT không quan tâm hay lo sợ việc đối thủ cũng tăng trưởng, vì “đất rộng người thưa” nên ai vào cũng có cơ hội, chưa kể thị trường nhiều hàng chính hãng hơn cũng là một tín hiệu tốt.

Một tay chơi lớn khác trong thế trận “tam mã” là An Khang của Thế giới Di động (MWG), nhận định ngành dược đang vào thời điểm vàng hậu Covid-19, MWG từ cuối năm 2021 đã nâng tỷ lệ sở hữu, lên kế hoạch chạy đua đón đầu cơ hội. Dù vậy, chỉ trong năm 2022, Công ty cho biết sẽ giữ ở con số 529 nhà thuốc (thay vì kế hoạch là 800 cửa hàng) vì thời điểm này, đặc biệt là những tháng cuối năm thị trường quá nhiều biến đổi, khó khăn nên việc dừng lại là để phù hợp với tình hình thị trường.

Số liệu đến tháng 10/2023, An Khang đang có 540 nhà thuốc.

Trung Sơn Pharma không giấu tham vọng

Mới nhất, một “tân binh” Trung Sơn Pharma không giấu tham vọng tăng cường hơn nữa sự hiện diện của họ lên 460 cửa hàng vào năm 2026, tức gấp 3 lần hiện tại và tiến vào thành phố lớn - nơi Pharmacity, Long Châu, An Khang... đang tranh nhau quyết liệt.

Tuyên bố này được đưa ra sau khi chuỗi nhà thuốc này đón nhận cổ đông lớn là Tập đoàn Dongwha Pharm (Hàn Quốc) ký hợp đồng mua 51% cổ phần Trung Sơn Pharma (theo Business Korea).

Trung Sơn Pharma là chuỗi nhà thuốc lâu đời lớn nhất miền Tây, với quy mô chuỗi hơn 140 cửa hàng, tập trung chính ở Tp. Cần Thơ, tỉnh An Giang, Cà Mau và có 2 chi nhánh tại Tp.HCM.

Đây là sự nghiệp của hai nhà sáng lập xuất thân ngành y: bác sĩ Trương Thanh Sơn và dược sĩ Trương Hoàng Thanh Trúc.

Ghi nhận trên website, Trung Sơn Pharma cung cấp nhiều loại thuốc các sản phẩm bao gồm thuốc kê đơn và thuốc không kê đơn, thực phẩm bổ sung sức khỏe, mỹ phẩm, thiết bị y tế và các sản phẩm chăm sóc sức khỏe và sắc đẹp (H&B) với danh mục lên đến 2.750 SKUs.

Ngoài ra, Trung Sơn Pharma còn sở hữu một thẩm mỹ viện Trung Sơn Cosmetic, một trung tâm mỹ phẩm và một trang thương mại điện tử TrungSonCare.com.

Trong lần chia sẻ mới đây với báo giới, hai nhà đồng sáng lập Trung Sơn Pharma nhấn mạnh năm 2022 là năm đánh dấu cột mốc Trung Sơn Pharma không còn là thương hiệu 'local brand' chỉ có ở Cần Thơ mà đã phát triển khắp miền Tây.

Năm 2022, với 140 cửa hàng, Trung Sơn Pharma đạt khoảng 56,5 triệu USD doanh thu, tức hơn 1.340 tỷ đồng, với tốc độ tăng trưởng trung bình hàng năm 46% kể từ 2019.

Cùng năm, Long Châu đạt 9.596 tỷ đồng doanh thu thuần với 937 cửa hàng và An Khang có doanh thu là 1.500 tỷ đồng với 500 hiệu thuốc (số liệu tính đến hết năm 2022). Như vậy, trung bình mỗi cửa hàng Trung Sơn Pharma mang về hơn 9,6 tỷ đồng doanh thu, tương đương với Long Châu là 10,2 tỷ đồng và cao hơn An Khang (trung bình mỗi cửa hàng bán lẻ dược phẩm của Chủ tịch Nguyễn Đức Tài kiếm được 3 tỷ đồng/năm).