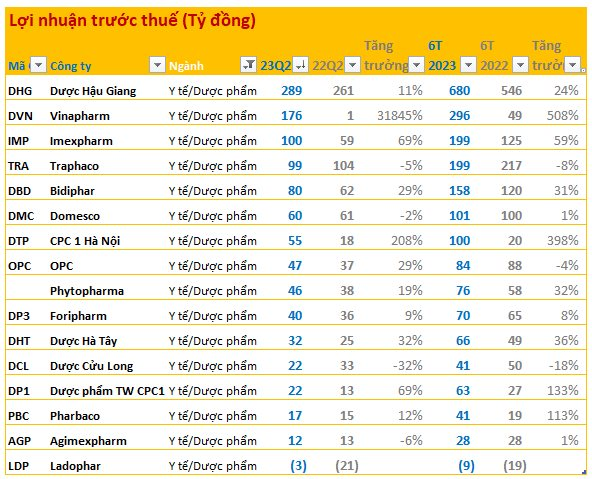

Kết thúc mùa BCTC quý 2/2023, kết quả kinh doanh doanh nghiệp mảng dược tương đối tích cực với mức tăng trưởng trung bình đạt 2 chữ số. Cá biệt có “anh cả” Tổng Công ty Dược Việt Nam - CTCP (Vinapharm, DVN) lãi đột biến. Doanh thu quý 2/2023 tăng mạnh gấp 5 lần, tương tự khoản lãi từ các công ty liên doanh liên kết cũng gấp 2,6 lần cùng kỳ; trong khi chi phí tài chính giảm mạnh giúp DVN lãi trước thuế 176 tỷ (cùng kỳ lỗ 45 tỷ đồng).

Lũy kế 6 tháng đầu năm, doanh thu thuần của DVN đạt 2.550 tỷ, tăng nhẹ 3% so với cùng kỳ. Nhờ khoản lãi từ công ty liên kết đạt 69 tỷ đồng, tăng gần gấp đôi giúp DVN lãi 296 tỷ đồng, gấp 6 lần cùng kỳ. Tương ứng, DVN đã thực hiện hơn 88% kế hoạch lợi nhuận cả năm sau 6 tháng.

Tăng trưởng mạnh còn có Dược Hậu Giang (DHG) với doanh thu 1.153 tỷ và LNST hơn 263 tỷ đồng - tăng trưởng 12% so với cùng kỳ. Theo DHG, lợi nhuận tăng trưởng là do trong kỳ Công ty tiếp tục tập trung kinh doanh các sản phẩm chiến lược, chủ lực. Lũy kế 6 tháng, Dược Hậu Giang thu về 2.381 tỷ đồng doanh thu, tăng 15% và lãi sau thuế 624 tỷ, tăng 27% so với cùng kỳ. Với kết quả này, Công ty hoàn thành đến 60% kế hoạch lợi nhuận trước thuế đề ra cho năm 2023.

Ngoài ra còn có Dược phẩm Imexpharm (IMP) tăng 24% doanh thu trong quý 2 năm nay nhờ tiếp tục mở rộng thị trường, đạt 440 tỷ đồng. Công ty cũng cơ cấu lại danh mục sản phẩm bán ra, tập trung vào các sản phẩm chủ lực có giá trị và lợi nhuận biên cao. Kết quả, lợi nhuận gộp IMP tăng 37% so với cùng kỳ, biên lợi nhuận gộp cải thiện từ 39% lên 44%. Khấu trừ chi phí, IMP lãi sau thuế gần 80 tỷ - tăng 71% so với quý 2/2022. Đây cũng là mức lợi nhuận ròng theo quý cao kỷ lục của Công ty.

Hay Dược phẩm Hà Tây (DHT), doanh thu tăng giúp cải thiện biên lợi nhuận gộp lên hơn 10% (cùng kỳ đạt 9%). Dù các chi phí quý 2 năm nay đều tăng đáng kể, song Công ty vẫn có lãi sau thuế 26 tỷ đồng, tăng gần 32% so với cùng kỳ năm ngoái. Lũy kế 6 tháng, doanh thu DHT đạt 1.046 tỷ đồng và LNST đạt 53 tỷ đồng, lần lượt tăng 29% và 36% so với nửa đầu năm 2023.

Chiều ngược lại, có một số doanh nghiệp "thụt lùi" so với cùng kỳ, nhưng mức giảm không đáng kể. Đơn của, Xuất nhập khẩu y tế Domesco (DMC) báo lãi sau thuế quý 2 đạt 47,7 tỷ đồng, giảm nhẹ 1,9% so với cùng kỳ. Dược phẩm Agimexpharm (AGP) cũng báo lãi sau thuế quý II đạt 10 tỷ đồng, giảm 5%....

Nhìn chung, trong bối cảnh nhu cầu gia tăng, đặc biệt hậu Covid-19; đặc biệt là sự tập trung của doanh nghiệp vào nhóm sản phẩm chủ lực, có giá trị gia tăng cao… giúp nhóm dược trở thành “điểm sáng” trong bức tranh doanh chung nửa đầu năm.

Thực tế, kết quả kinh doanh của hầu hết các doanh nghiệp nhóm ngành dược phẩm đều ghi nhận mức tăng trưởng ổn định trong những năm gần đây.

Theo thống kê của Bộ Kế hoạch và Đầu tư, thị trường chăm sóc sức khỏe của Việt Nam năm 2022 đạt hơn 20 tỷ USD, chiếm 6% GDP, dự báo tăng đến 23,3 tỷ USD vào năm 2025 và 33,8 tỷ USD năm 2030. Riêng về thị trường dược phẩm, Việt Nam đang trên đà tăng trưởng với tổng giá trị từ 3,4 tỷ USD năm 2015 lên đến gần 7 tỷ USD năm 2022. Dự báo đến năm 2030, tổng giá trị thị trường thuốc của Việt Nam sẽ lên đến trên 13 tỷ USD, tiền thuốc bình quân đầu người năm 2022 đạt khoảng 75 USD.

Đặc biệt, với mức tăng trưởng nhanh trong sản xuất dược phẩm nội địa, Việt Nam cho thấy tiềm năng tăng trưởng mạnh mẽ trong lĩnh vực xuất khẩu dược phẩm và trở thành trung tâm dược phẩm, y tế của khu vực, đại diện Bộ Y tế nhấn mạnh tại Triển lãm Triển lãm Quốc tế chuyên ngành Y Dược lần thứ 21 mới đây.

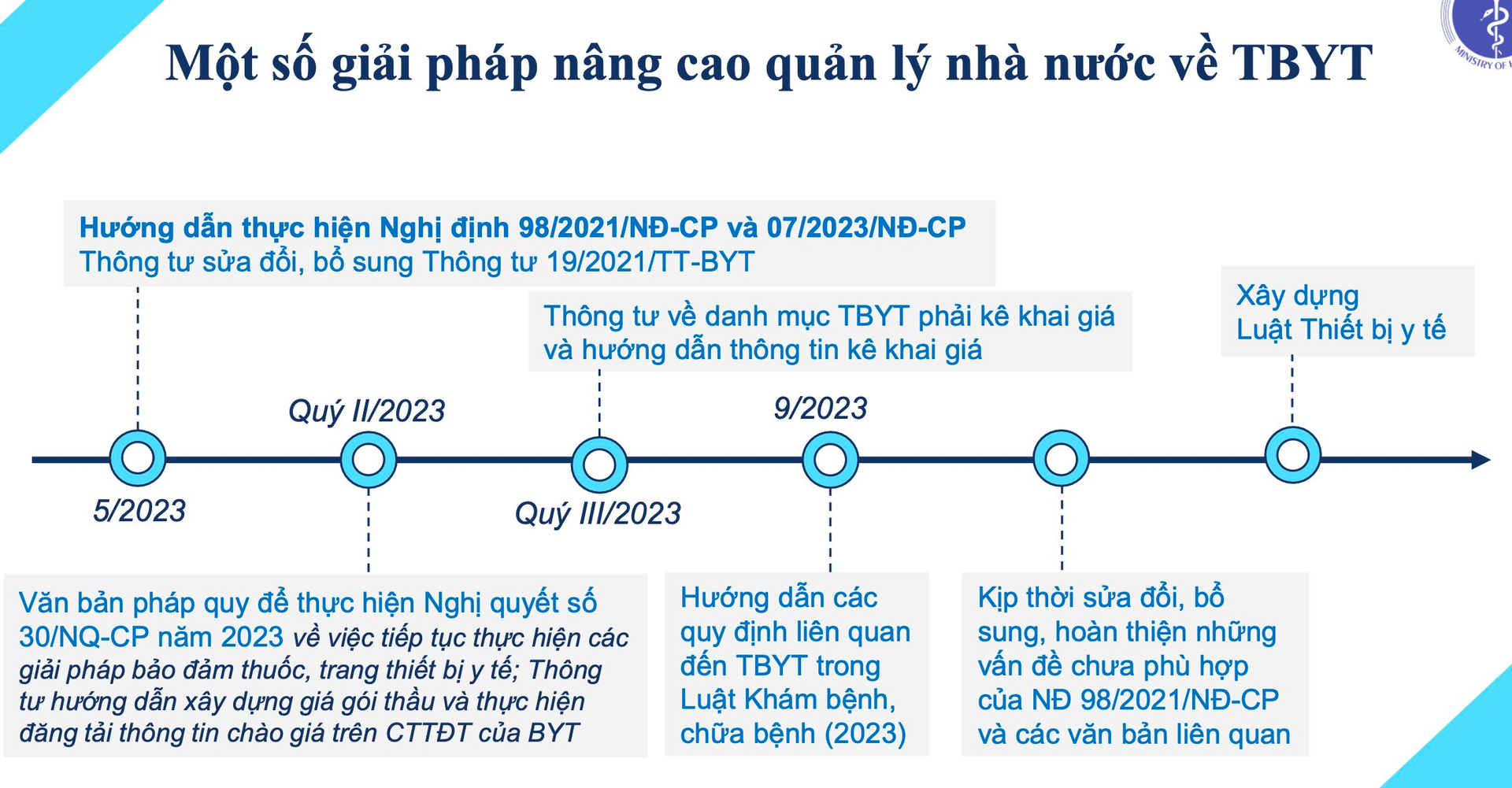

Bộ cũng điểm ra những chính sách mới gần đây, bao gồm Nghị định số 07 và Nghị quyết số 30 ban hành đã phần nào giải quyết những khó khăn trước mắt cho bệnh viện và các doanh nghiệp sản xuất dược phẩm, nhất là việc tổ chức mua sắm đấu thầu và gia hạn giấy lưu hành thuốc. Điều này chính là động lực cho các doanh nghiệp sản xuất nội địa trong cuộc chơi chung với doanh nghiệp nước ngoài, kể tên có Imexpharm, Dược Hậu Giang, Traphaco (TRA)…

Nghị định số 07 và Nghị quyết số 30 cũng là một trong những động lực giúp cổ phiếu dược dậy sóng trong quý 2/2023, mức tăng trưởng trung bình vào khoảng 20% thị giá trong quý 2/2023.

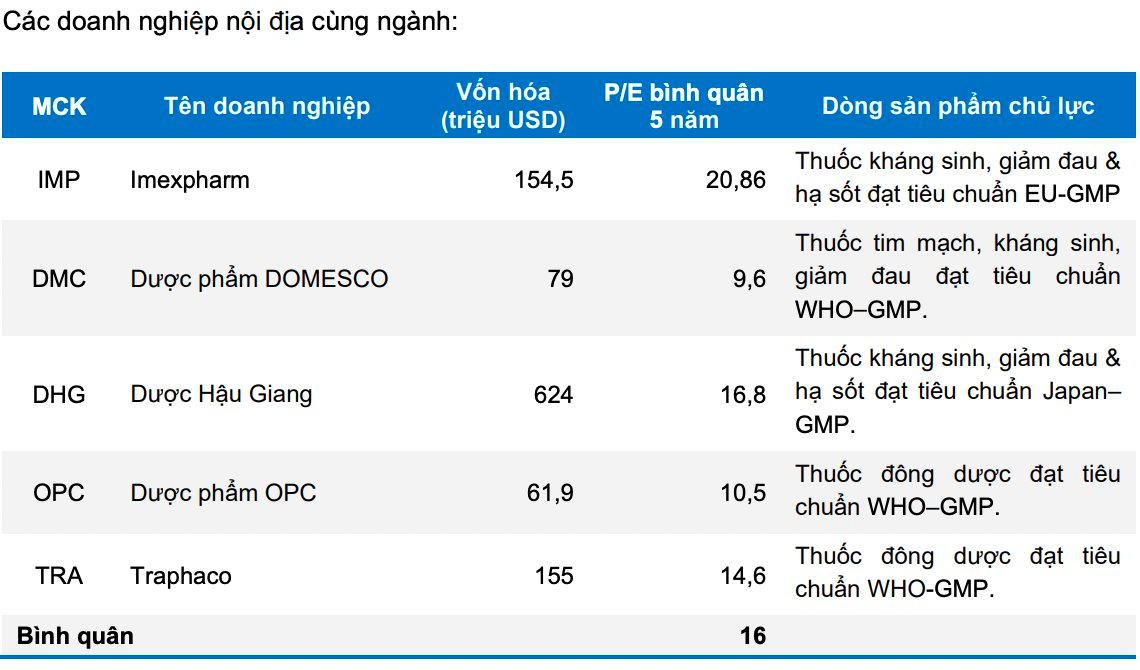

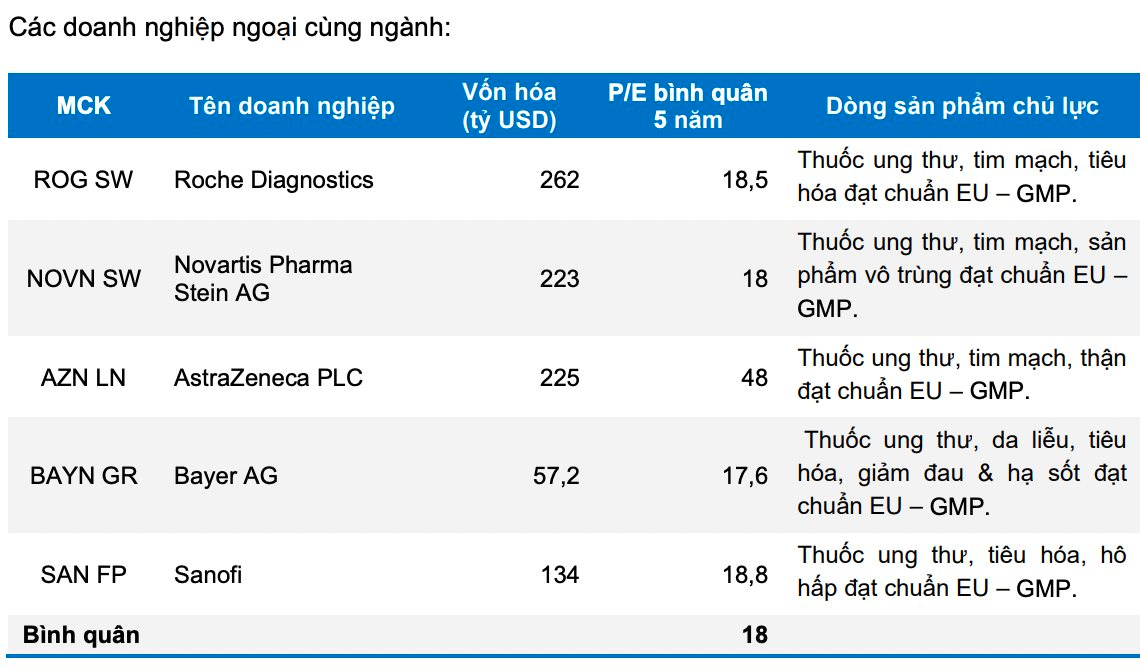

Sớm nhận thấy được tiềm năng này, các “tay chơi” ngoại hơn thập kỷ qua đã không tiết tiền thực hiện loạt thương vụ M&A tại Việt Nam. Đến nay, đa phần các doanh sản xuất dược hàng đầu của Việt Nam như Dược Hậu Giang (DHG), Domesco (DMC), Traphaco (TRA), Imexpharm (IMP), Dược Hà Tây (DHT), Pymepharco (PME)… đều đang có cổ đông chiến lược nước ngoài. Một số đã tiến đến nắm quyền chi phối trên 51%, thậm chí thâu tóm toàn bộ.

.jpg)