Thị trường chứng khoán Việt Nam vừa đi qua tháng 4 đầy giằng co với xu hướng không quá rõ ràng.

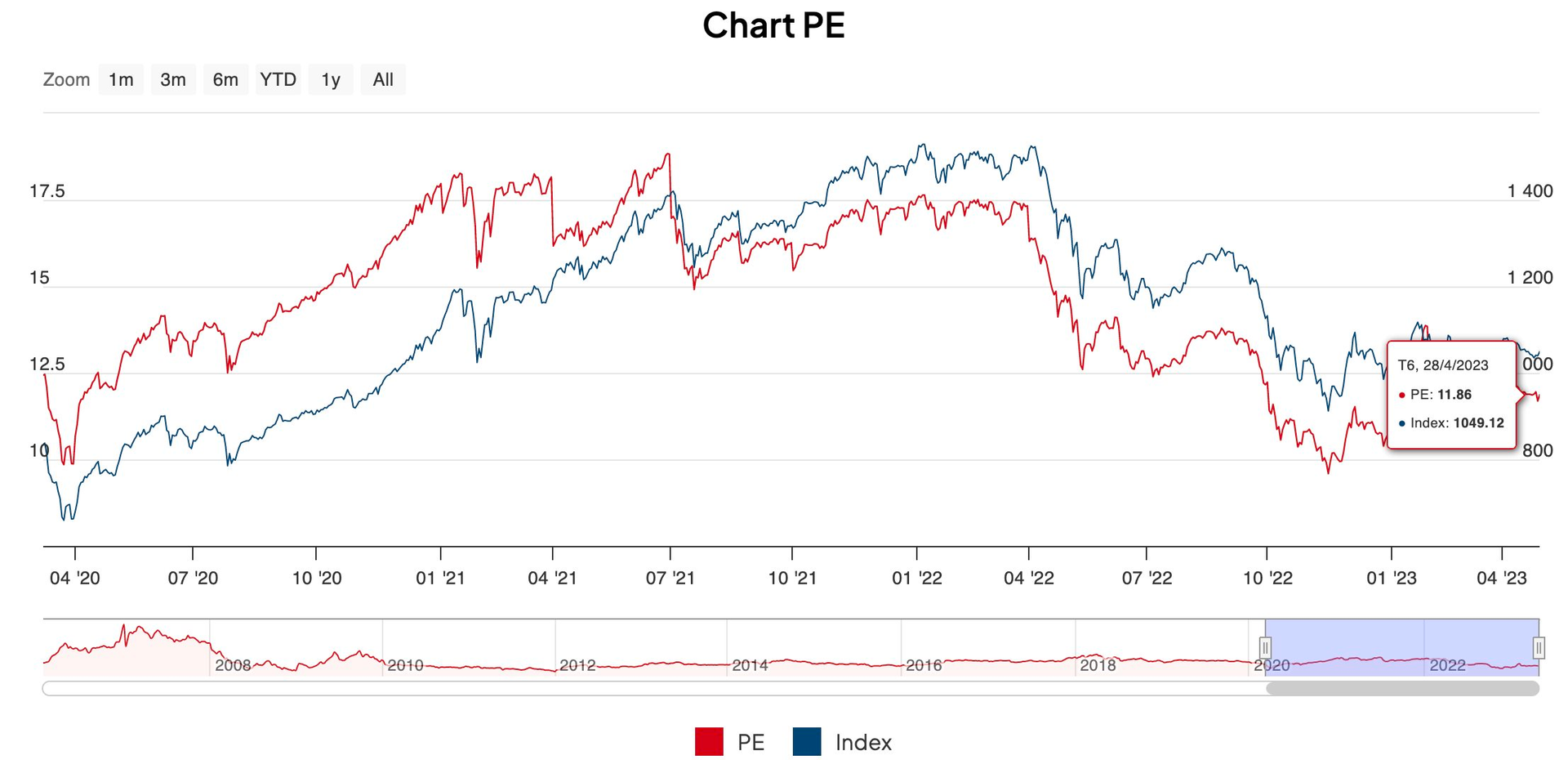

Chỉ số VN-Index khép lại phiên cuối tháng tại mức 1.049,12 điểm, tương ứng mất gần 1,5% giá trị. Vốn hóa HoSE cũng theo đó sụt giảm khoảng 62.000 tỷ đồng (~2,5 tỷ USD). Dòng tiền vẫn tỏ ra vô cùng thận trọng trước những diễn biến khó lường, thanh khoản chỉ khoảng 13.000 tỷ đồng/phiên. Nhà đầu tư không mấy mặn mà với việc mua đuổi các cổ phiếu hồi phục trong khi áp lực bán cũng không lớn.

Một trong những nguyên nhân khiến thị trường thiếu đi động lực bứt phá tới từ sự giảm tốc của dòng vốn ngoại. Khối ngoại có tháng bán ròng hàng nghìn tỷ, tập trung phần lớn trên kênh khớp lệnh trong khi tháng 3 trước đó vừa trở lại mua ròng trên thị trường Việt Nam.

Cụ thể, tổng giá trị bán ròng của khối ngoại trong tháng 4 đạt 1.466 tỷ đồng, trong đó bán ròng tới 2.983 tỷ đồng trên kênh khớp lệnh trong khi mua ròng 1.518 tỷ đồng trên kênh thoả thuận với giao dịch đột biến tại mã IDP.

Nếu xét theo từng sàn, khối ngoại bán ròng 2.772 tỷ đồng trên HoSE, bán ròng 11 tỷ đồng trên HNX và mua ròng 1.316 tỷ đồng trên UPCoM trong tháng đầu tiên của quý 2.

.png)

Xét riêng theo từng mã cổ phiếu trong tháng 4, cổ phiếu ngân hàng STB ghi nhận mức bán ròng mạnh nhất của khối ngoại với giá trị vượt ngưỡng 760 tỷ đồng. Cổ phiếu này giảm nhẹ 3,4% trong tháng qua, xuống còn 25.300 đồng/cp (phiên 28/4). Mã VNM và VND cũng đứng vị trí cao trong danh sách rút ròng của khối ngoại trong tháng 4 với giá trị lần lượt đạt 419 tỷ đồng và 350 tỷ đồng. Một số mã SSI, PVD, BMP, DGC hay chứng chỉ quỹ Diamond FUEVFVND cũng bị bán ròng hàng trăm tỷ trong tháng 4 vừa qua.

Ngược lại, dòng tiền ngoại ghi nhận lực mua ròng mạnh nhất tại mã IDP với giá trị đột biến 1.361 tỷ đồng. Đây là giao dịch của quỹ Daytona Investments Pte. Ltd với việc mua 5,3 triệu cổ phiếu IDP, tương ứng 8,99% vốn điều lệ IDP.

Lực mua ròng của khối ngoại còn tập trung mạnh tại cổ phiếu HPG và HDB, giá trị lần lượt đạt 487 tỷ và 228 tỷ đồng. Hai cổ phiếu này trong tháng 4 vận động trái ngược, trong khi thị giá HPG tăng gần 4% lên mức 21.550 đồng/cp thì HDB điều chỉnh 2% xuống còn 18.900 đồng/cp. Giá trị mua ròng trên 100 tỷ cũng được ghi nhận tại cổ phiếu VPB (113 tỷ đồng).

Tính chung từ đầu năm, sau quý đầu năm ghi nhận mua ròng gần 7.000 tỷ trong đó mua ròng hơn 10.000 tỷ khớp lệnh, việc bán ròng trong tháng 4 đã khiến giá trị giao dịch luỹ kế 4 tháng đầu năm 2023 của khối ngoại thu hẹp còn mua ròng 5.496 tỷ đồng trên toàn sàn.

Trong đó, top 3 cổ phiếu được mua ròng mạnh nhất gọi tên HPG (2.678 tỷ đồng), IDP (1.362 tỷ đồng) và HSG (900 tỷ đồng). Ở phía bên bán, EIB vẫn là cái tên chịu áp lực bán ròng mạnh nhất từ đầu năm, giá trị đạt 3.285 tỷ đồng và chủ yếu là giao dịch thỏa thuận, ngoài ra STB cũng bị bán ròng 671 tỷ đồng và DGC bị xả ròng 544 tỷ đồng....

.png)

Như vậy, sau khoảng thời gian mua ròng mạnh từ tháng 11/2022 đến tháng 1/2023 với đóng góp phần lớn từ các quỹ ETF Thái Lan, Đài Loan (Trung Quốc), hiện dòng vốn ngoại đang có động thái rút khỏi thị trường. Xu hướng này khả năng cao vẫn sẽ tiếp diễn trong ngắn hạn, đặc biệt khi lãi suất dự kiến tiếp tục tăng khiến dòng tiền từ khối ngoại có thể chuyển dịch sang các lớp tài sản an toàn hơn như tiền gửi tiết kiệm.

Không chỉ vậy, hiện mức định giá của chứng khoán Việt Nam không còn thực sự quá hấp dẫn. Trước đây, nhịp giảm sâu giữa tháng 11/2022 tạo ra nền giá tương đối thấp, thu hút khối ngoại giải ngân gom ròng. Song, sau mùa báo cáo quý 4/2022 và quý 1/2023, lợi nhuận của các doanh nghiệp niêm yết liên tục giảm sâu đã đẩy P/E của VN-Index lên mức 11,9 - cao hơn đáng kể so với đáy. Định giá thị trường không còn rẻ và trở thành rào cản đối với việc thu hút dòng vốn ngoại trong ngắn hạn.

Ở khía cạnh khác, câu chuyện nâng hạng thị trường dù vẫn được nhắc tới thường xuyên song kết quả vẫn còn bỏ ngỏ. Trong kỳ đánh giá tháng 3/2023 mới công bố, FTSE Russell vẫn giữ nguyên Việt Nam ở lại nhóm thị trường cận biên (Frontier) và tiếp tục nằm trong danh sách theo dõi nâng hạng lên thị trường mới nổi hạng 2 (Secondary Emerging market) kể từ tháng 9/2018. Đặc biệt, FTSE Russell nhấn mạnh sự lo ngại liên quan tới việc thiếu rõ ràng về thời điểm thực hiện cải cách thị trường. Nếu điều này vẫn chưa rõ ràng hoặc thời gian thực hiện bị kéo dài, FTSE Russell cho biết có thể sẽ xem xét lại tư cách thành viên của Việt Nam trong danh sách theo dõi nâng hạng thị trường mới nổi loại 2 ở kỳ đánh giá tiếp theo diễn ra vào tháng 9/2023.

.jpg)

.jpg)

.jpg)