Tỷ giá và tăng trưởng tín dụng diễn biến tích cực

Trong báo cáo thị trường trái phiếu doanh nghiệp tháng 10/2024 vừa công bố, FiinRatings cho biết, trong tháng 9/2024, Cục Dự trữ Liên bang Mỹ (FED) tuyên bố cắt giảm lãi suất lần đầu tiên sau 4 năm. Đây là dấu hiệu tích cực đối với tình hình tỷ giá trong nước sau khi Ngân hàng Nhà nước (NHNN) liên tục bán đồng USD do nhu cầu rút vốn cao. Cùng lúc đó, NHNN cũng dừng hút ròng qua kênh tín phiếu sau phiên chào thầu vào ngày 23/8. Các chuyên gia của FiinRatings dự báo, trong thời gian tới, áp lực tỷ giá sẽ giảm, tạo điều kiện cho NHNN mua bổ sung dự trữ ngoại hối.

Theo FiinRatings, lãi suất USD giảm sẽ hỗ trợ chi phí vay quốc tế. Các doanh nghiệp không thực hiện phòng vệ tỷ giá (hedging) sẽ hưởng lợi khi lãi suất USD giảm tác dộng trực tiếp đến lãi suất khoản vay (lãi suất thả nổi SOFR + biên độ). Ngoài ra, tỷ giá thấp hơn cũng tạo điều kiện cho hoạt động vay vốn/ chào bán trái phiếu quốc tế sắp tới.

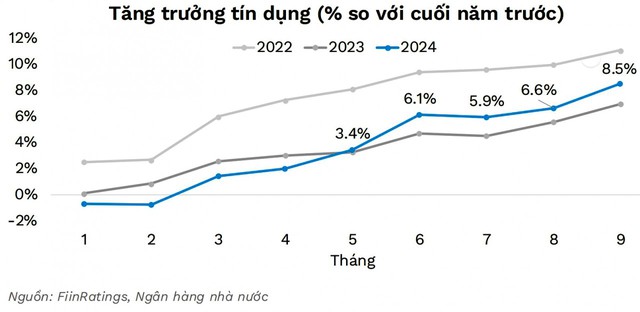

Bên cạnh đó đó, tín dụng trên đà phục hồi cho đến cuối năm nhờ phân khúc khách hàng doanh nghiệp, tuy nhiên theo FiinRatings, chất lượng tăng trưởng tín dụng cần được chú trọng. Dư nợ tín dụng cuối tháng 9/2024 tăng 8,53% so đầu năm, song chủ yếu được thúc đẩy bởi phân khúc khách hàng doanh nghiệp trong bối cảnh nhu cầu tiêu dùng cá nhân còn yếu.

"Khả năng đạt được mục tiêu tăng trưởng tín dụng của NHNN đến cuối năm sẽ phụ thuộc vào sự phục hồi của các ngành bất động sản, năng lượng, các ngành xuất khẩu… Tuy nhiên, do tín tụng tăng trưởng tập trung vào lĩnh vực doanh nghiệp, nhất là ngành bất động sản, chất lượng tăng trưởng tín dụng cũng cần được chú trọng để tránh dẫn đến tình trạng nợ xấu gộp cao hơn nữa, gia tăng rủi ro cho hệ thống ngân hàng", các chuyên gia của FiinRatings lưu ý.

Ngân hàng phát hành 37.000 tỷ đồng trái phiếu trong tháng 9

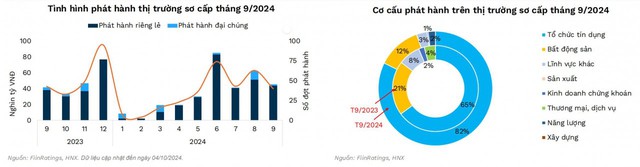

Báo của FiinRatings cho biết, thị trường trái phiếu doanh nghiệp sơ cấp tháng 9 ghi nhận tổng giá trị phát hành đạt 45,3 nghìn tỷ đồng, với 39 đợt phát hành, giảm 27,5% so với tháng trước nhưng tăng 20,8% so với cùng kỳ năm ngoái. Tổng giá trị phát hành trong 9 tháng đầu năm đạt 313,6 nghìn tỷ đồng (+57,9% so với cùng kỳ năm ngoái), cho thấy tốc độ phục hồi nhanh chóng của thị trường này. Theo đó, hoạt động phát hành riêng lẻ và công chúng đều ghi nhận xu hướng tăng trưởng đạt lần lượt là 62,0% và 28,1% so với cùng kỳ.

Theo FiinRatings, chưa có sự phục hồi rõ rệt từ nhóm tổ chức phát hành phi tài chính trong thời gian vừa qua. Đa số đợt phát hành trong tháng 9/2024 vẫn thuộc các tổ chức tín dụng (37 nghìn tỷ đồng, chiếm 82,9% và giảm 30,1% so với tháng trước) và là chủ thể phát hành 74% giá trị trái phiếu doanh nghiệp mới trong 9 tháng đầu năm 2024.

Trong khi đó, giá trị phát hành của nhóm phi ngân hàng trong tháng 9 chỉ đạt 5,4 nghìn tỷ đồng, nâng tổng giá trị phát hành 9 tháng đầu năm lên 80 nghìn tỷ đồng, giảm 26,3% so với 9 tháng năm 2023. Phần lớn các trái phiếu này được nắm giữ bởi các ngân hàng thương mại và nhà đầu tư cá nhân chuyên nghiệp do thiếu sự tham gia của các định chế tài chính khác.

Cũng theo FiinRatings, tỷ lệ chậm trả có xu hướng tăng chậm lại, ở mức 18,9% trong 9 tháng đầu năm. Tình hình vĩ mô cải thiện và room tín dụng được mở rộng gần đây đã tiếp tục hỗ trợ hoạt động cân đối dòng tiền của doanh nghiệp. Phần lớn trái phiếu doanh nghiệp có vấn đề thuộc về các doanh nghiệp chậm trả từ trước vốn sức khỏe tài chính đã suy yếu trong vài năm gần đây.

.png)

.png)