Thị trường chứng khoán vừa kết tuần với một phiến giao dịch đầy biến động. VN-Index liên tục rung lắc quanh tham chiếu. Nhiều nhóm cổ phiếu như Ngân hàng, Chứng khoán, Dầu khí,... đã có dấu hiệu “hụt hơi” trước áp lực chốt lời. Tuy nhiên, cổ phiếu thép vẫn “cứng” bất chấp thị trường chung không thật sự thuận lợi.

Các cổ phiếu thép như HSG, NKG, SMC, TLH, POM, VGS đồng loạt tăng kịch trần trong tình trạng “trắng bên bán”, thậm chí dư mua giá trần hàng triệu đơn vị. Trong khi đó, áp lực chốt lời vẫn hiện hữu trên 2 “ông lớn” HPG, TVN tuy nhiên 2 cổ phiếu này cũng tăng rất mạnh, lần lượt 5,4% và 7,7%.

Với phiên đồng loạt bứt phá mạnh, nhóm cổ phiếu thép đã nối dài đà hồi phục từ đáy hồi giữa tháng 11. HPG (+67%), HSG (+84%), NKG (+91,%), SMC (+56%), TLH (+62%),... đều đã tăng hàng chục % trong một tháng trở lại đây. Riêng “anh cả” HPG đã leo lên mức cao nhất trong vòng hơn 2 tháng.

Đà tăng mạnh từ đáy giúp các doanh nghiệp thép “gỡ gạc” được hàng nghìn, thậm chí hàng chục nghìn tỷ đồng vốn hóa chỉ sau một tháng. Với quy mô “khổng lồ”, Hòa Phát đã nhanh chóng lấy lại 47.700 tỷ đồng (~2 tỷ USD) qua đó trở lại top 10 doanh nghiệp giá trị nhất HoSE với vốn hoá 118.600 tỷ đồng. Dù vậy, con số này mới chỉ bằng chưa đến một nửa thời điểm đỉnh cao hồi cuối tháng 10/2021.

Mức chiết khấu lớn từ đỉnh và định giá xuống thấp hiếm thấy trong lịch sử sau giai đoạn trượt dài trước đó là một trong những động lực thúc đẩy dòng tiền bắt đáy nhập cuộc trên nhóm thép. Thời điểm chạm đáy, thị giá của hầu hết các cổ phiếu thép đều đã xuống dưới giá trị sổ sách. Thậm chí, doanh nghiệp đầu ngành Hòa Phát cũng có P/B dưới 1, điều rất ít khi xảy ra trong quá khứ.

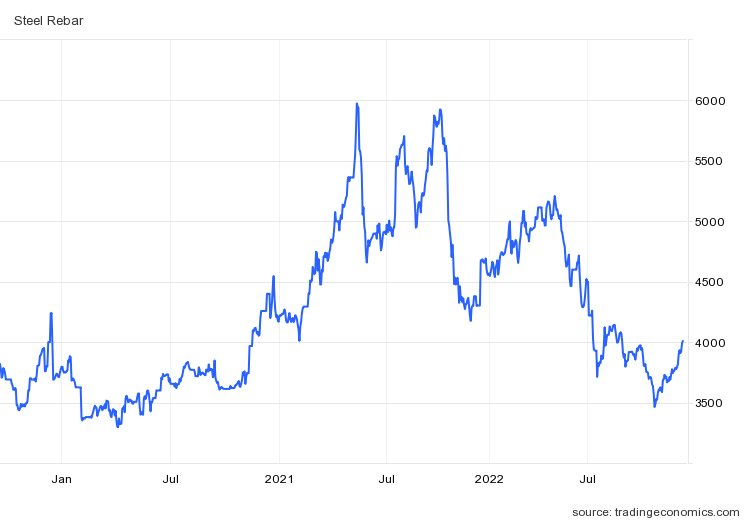

Bên cạnh đó, giá thép thế giới đảo chiều hồi phục mạnh từ đáy cũng là một yếu tố hỗ trợ tích cực cho ngành thép. Giá thép thanh tại thị trường Trung Quốc đã tăng gần 16% trong một tháng rưỡi trở lại đây qua đó leo lên mức cao nhất kể từ cuối tháng 8. Diễn biến giá thép thường có tương quan rõ rệt với kết quả kinh doanh của các doanh nghiệp thép. Điều này khiến giới phân tích kỳ vọng lợi nhuận ngành thép sẽ sớm tạo đáy và hồi phục trở lại trong các quý tới.

Ngắn hạn vẫn còn khó khăn

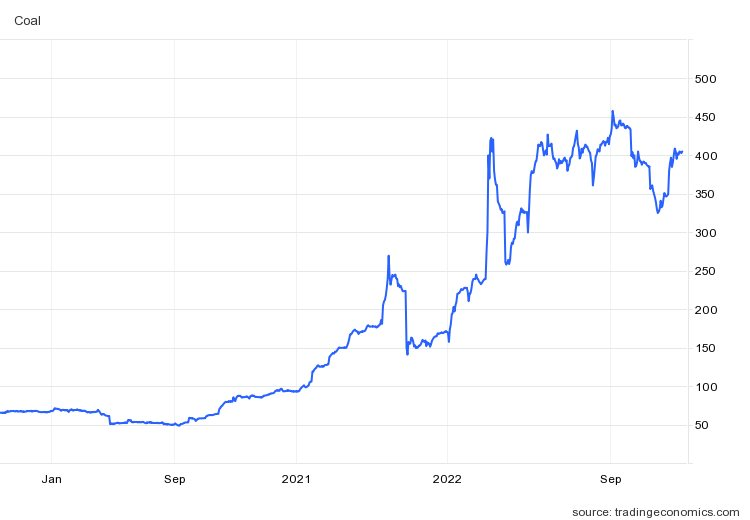

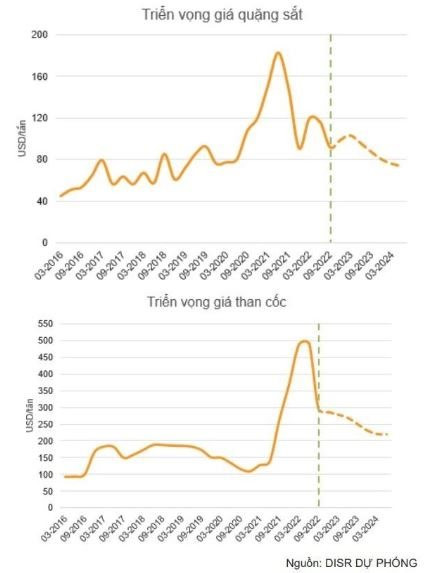

Đánh giá về triển vọng ngành thép, VDSC cho rằng bức tranh lợi nhuận của các doanh nghiệp vẫn chưa khá hơn trong ngắn hạn. Giá than luyện cốc, quặng sắt và thép phế sẽ có một năm “êm dịu” hơn khi nhu cầu thép thế giới được dự báo trầm lắng trong năm 2023. Giá các nguyên liệu sản xuất thép cũng được dự báo dao động trong biên độ hẹp quanh mặt bằng giá cuối năm nay do nhu cầu dự trữ của các nhà máy thượng nguồn trên toàn cầu thấp và chỉ nhỉnh hơn vào cuối năm.

Tương tự, VNDirect cũng đánh giá khá thận trọng về triển vọng ngắn hạn của các doanh nghiệp thép. Bên cạnh sự hạ nhiệt của thị trường BĐS nhà ở tại Việt Nam, ngành thép trong nước còn chịu tác động từ những khó khăn như giá nguyên liệu đầu vào cao (bao gồm than cốc và thép phế) và nhu cầu thép toàn cầu sụt giảm, gây khó khăn cho hoạt động xuất khẩu.

Ngoài ra, VNDirect còn cho rằng tổng nhu cầu thép trong nước sẽ tăng trưởng âm một chữ số vào năm 2023 mặc dù giải ngân đầu tư công được kỳ vọng sẽ tăng tốc trong những quý tới. Theo đó, sản lượng tiêu thụ thép xây dựng và tôn mạ được dự báo sẽ cùng giảm 3% so với cùng kỳ trong năm 2023. Các doanh nghiệp thép như Hòa Phát, Pomina, Thép Miền Nam đều có kế hoạch cắt giảm sản lượng, thậm chí tiếp tục đóng bớt lò cao.

Mặt khác, VNDirect cho rằng một số tín hiệu đã xuất hiện có thể là tiền đề cho sự hồi phục của ngành thép trong dài hạn. Cụ thể, giá than cốc được dự báo sẽ giảm từ mức 420 USD/tấn của năm 2022 xuống lần lượt 258-220 USD/tấn trong năm 2023-24 khi các mỏ khai thác than cốc được hoạt động bình thường trở lại, giá quặng sắt cũng được dự báo sẽ giảm dần trong dài hạn từ mức trung bình 110 USD/tấn trong năm 2022 xuống lần lượt 90-70 USD/tấn trong năm 2023-24.

Bên cạnh đó, Trung Quốc dỡ bỏ giãn cách xã hội sẽ kích thích nhu cầu thép toàn cầu và việc đẩy mạnh phát triển cơ sở hạ tầng tại Việt Nam cũng có thể bù đắp phần nào cho việc thị trường bất động sản trì trệ. Bất chấp việc giá bán thép vẫn tiếp tục giảm trong tháng 10-11, VNDirect vẫn kỳ vọng biên lợi nhuận gộp của các doanh nghiệp thép sẽ phục hồi từ quý 4/2022 khi hầu hết hàng tồn kho giá cao đã được ghi nhận vào giá vốn hàng bán của quý trước đó.

Theo VNDirect, các doanh nghiệp thép đã giảm mức tồn kho xuống chỉ còn 2-3 tháng trong quý 4 so với mức 4-5 tháng tại cuối quý 2. Điều này sẽ làm giảm rủi ro từ việc trích lập giảm giá hàng tồn kho. Bên cạnh đó, việc giá giao ngay của các nguyên vật liệu đầu vào (quặng sắt, than cốc, thép phế) cũng đang dần quay về mức trung bình. Vì vậy, VNDirect cho rằng lợi nhuận của các doanh nghiệp thép sẽ sớm chạm đáy, mặc dù tốc độ phục hồi sẽ khá chậm do nhu cầu thép yếu.

.png)

.png)

.png)

.png)