Chỉ trong 2 năm qua, Mỹ đã hoàn toàn hiểu rõ rằng chất bán dẫn là trọng tâm của các nền kinh tế hiện đại, quan trọng như dầu mỏ. Trong một thế giới số hoá, các công cụ không thể thiếu chip bluetooth, giúp theo dõi định vị. Đồ gia dụng cũng cần chip để quản lý lượng điện sử dụng. Vào năm 2021, một chiếc ô tô trung bình có khoảng 1.200 con chip trị giá 600 USD, gấp đôi so với năm 2010.

Cuộc khủng hoảng chuỗi cung ứng gây tình trạng thiếu hụt chip đã trở thành một bài học quan trọng. Theo hãng tư vấn Alix Partners, các nhà sản xuất ô tô có thể mất 210 tỷ USD doanh thu vào năm ngoái vì thiếu chip. Sự cạnh tranh với Trung Quốc cũng làm dấy lên lo ngại rằng quốc gia này có thể thống trị những loại chip quan trọng, cho mục đích quân sự hoặc chặn quyền tiếp cận của Mỹ với 1 số thành phần.

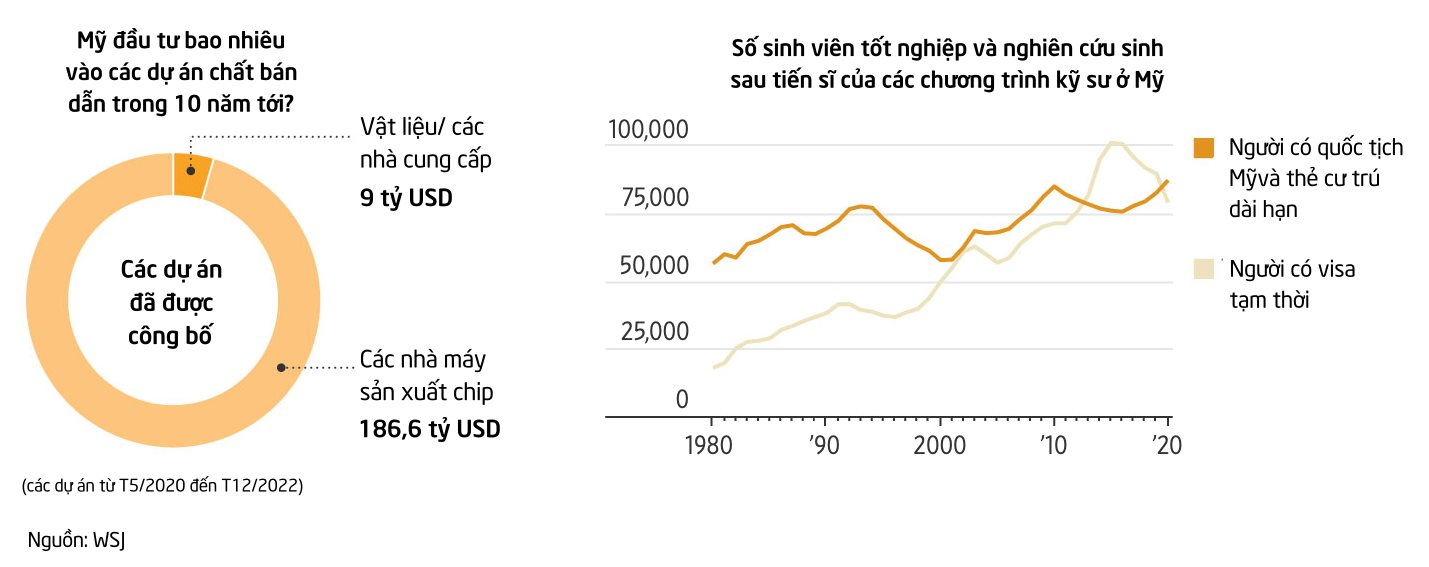

Giờ đây, chính phủ và các doanh nghiệp Mỹ đang chi hàng tỷ USD để nỗ lực nhằm xây dựng hoạt động sản xuất trong nước và giữ nguồn cung chip. Kể từ năm 2020, các công ty bán dẫn đã đề xuất hơn 40 dự án trên khắp cả nước trị giá gần 200 tỷ USD, tạo ra 40.000 việc làm, theo Hiệp hội Công nghệ Bán dẫn Mỹ (SIA).

Chất bán dẫn mang lại lợi thế như dầu mỏ

Đây thực sự là một vụ đặt cược lớn vào ngành đang định hình cuộc cạnh tranh về kinh tế trên quy mô quốc tế, và tạo lợi thế về chính trị, công nghệ và quân sự của các quốc gia.

CEO của Intel - Pat Gelsinger, cho biết: "Nơi có trữ lượng dầu đã tạo lợi thế địa chính trị trong 5 thập kỷ qua. Còn vị trí của các nhà máy sản xuất chip trong 5 thập kỷ tới còn quan trọng hơn."

Khi dầu mỏ trở thành trụ cột của nền kinh tế công nghiệp vào những năm 1990, Mỹ là một trong những nhà sản xuất lớn nhất thế giới. Việc đảm bảo nguồn cung chất bán dẫn lại phức tạp hơn thế. Trong khi các thùng dầu đều giống nhau, thì chất bán dẫn lại có nhiều loại, có chức năng và chi phí khác nhau, tuỳ thuộc vào chuỗi cung ứng. Trong bối cảnh hiện tại, Mỹ không thể tự sản xuất toàn bộ những con chip như vậy.

Mike Schmidt, trưởng văn phòng Bộ thưởng mại giám sát việc thực hiện Đạo luật Khoa học và Chip, được Tổng thống Biden ký thành luật vào tháng 8 với khoản trợ cấp 52 tỷ USD, cho hay: "Mỹ không có cơ sở sản xuất hàng đầu. Việc Mỹ trở thành quốc gia dẫn đầu thế giới về cơ sở sản xuất hiện đại và tạo động lực duy trì trong tương lai là một loạt các mục tiêu rất tham vọng."

Tình trạng thiếu hụt chip gần đây không liên quan đến những con chip có giá cao nhất.

Jim Farley - CEO của Ford, biết các nhân sự ở nhà máy của họ tại bắc Mỹ chỉ làm việc 3 ngày/tuần kể từ đầu năm đến tháng 11/2022 vì thiếu chip. Việc thiếu những con chip có chức năng đơn giản, như các thành phần trị giá 40 cent để chạy động cơ gạt nước kính chắn gió cho xe bán tải F-150, đã khiến 40.000 xe không đạt mục tiêu sản xuất.

Năm 2014, mỗi chiếc máy điều trị chứng ngưng thở khi ngủ do ResMed sản xuất chỉ chứa 1 con chip để xử lý áp suất và độ ẩm không khí. Sau đó, công ty bắt đầu đưa chip di động vào các thiết bị để cảnh báo hàng đêm về hành vi ngủ của người tới điện thoại và bác sĩ của họ.

Do đó, tỷ lệ sử dụng thường xuyên của người dùng đã tăng từ hơn 1 nửa lên khoảng 87%. Vì tỷ lệ tử vong thấp hơn với những người mắc chứng ngưng thở khi sử dụng thiết bị này thường xuyên, nên một con chip tương đối đơn giản có thể giúp cứu sống nhiều người.

Tuy nhiên, ResMed không có đủ chip trong thời gian tình trạng thiếu hụt diễn ra, còn nhu cầu với thiết bị này lại tăng lên. Một số nhà cung cấp thì huỷ bỏ thoả thuận, bệnh nhân lại phải chờ đợi hàng tháng trời.

Để giải quyết, ResMed đã phải thiết kế lại thiết bị của mình (vốn được lắp ráp tại Singapore và Sydney) để thay thế bằng những con chip khác. Họ tìm kiếm nhà cung cấp chip mới và thậm chí phải ra mắt một phiên bản không có chip.

Những nỗ lực của chính quyền Tổng thống Biden

Dù tình trạng thiếu chip đã bớt căng thẳng, thiết bị của công ty đã được bán trở lại, nhưng CEO Mick Farrell vẫn lo ngại nguồn cung chip vẫn có thể bị tắc nghẽn. Tháng 5, ông là 1 trong nhóm các CEO công nghệ đã kiến nghị Bộ trưởng Thương mại Mỹ Gina Raimondo hỗ trợ. Nhóm của bà Raimondo đã yêu cầu các cơ quan liên bang khác chỉ định thiết bị y tế là thiết yếu và giúp kết nối người mua liên hệ trực tiếp với nhà sản xuất, thay vì thông qua nhà phân phối.

Những kiến nghị như vậy cũng thúc đẩy nỗ lực của chính quyền ông Biden thông qua Đạo luật Khoa học và Chip. Nhiều nhà kinh tế chỉ trích chính sách hỗ trợ ngành công nghiệp sẽ tạo lợi thế cho một số doanh nghiệp nhất định. Song, nhiều nhà lập pháp của đảng Cộng hoà và Dân chủ cho rằng chất bán dẫn là ngoại lệ, vì giống như dầu mỏ, chúng rất quan trọng trong cả quân sự và dân sự.

Các nhà khoa học và kỹ sư Mỹ đã phát minh, sau đó thương mại hoá chất bán dẫn từ những năm 1940. Ngày nay, các doanh nghiệp Mỹ vẫn nắm giữ thế mạnh trong các mảng sinh lời nhất trong chuỗi cung ứng bán dẫn, bao gồm: thiết kế chip, công cụ phần mềm đưa những thiết kế đó được sử dụng trong thực tế và có những cỗ máy giá trị hàng triệu USD để "khắc" thiết kế chip lên các tấm wafer.

Tuy nhiên, việc chế tạo chất bán dẫn thực tế lại được gia công ở châu Á. Theo Boston Consulting Group và SIA, thị phần của Mỹ trong hoạt động sản xuất chip toàn cầu đã giảm từ 37% trong năm 1990 xuống còn 12% vào năm 2020, trong khi thị phần của Trung Quốc đại lục tăng từ 0 lên 15%. Đài Loan và Hàn Quốc mỗi nước chiếm tới hơn 20%.

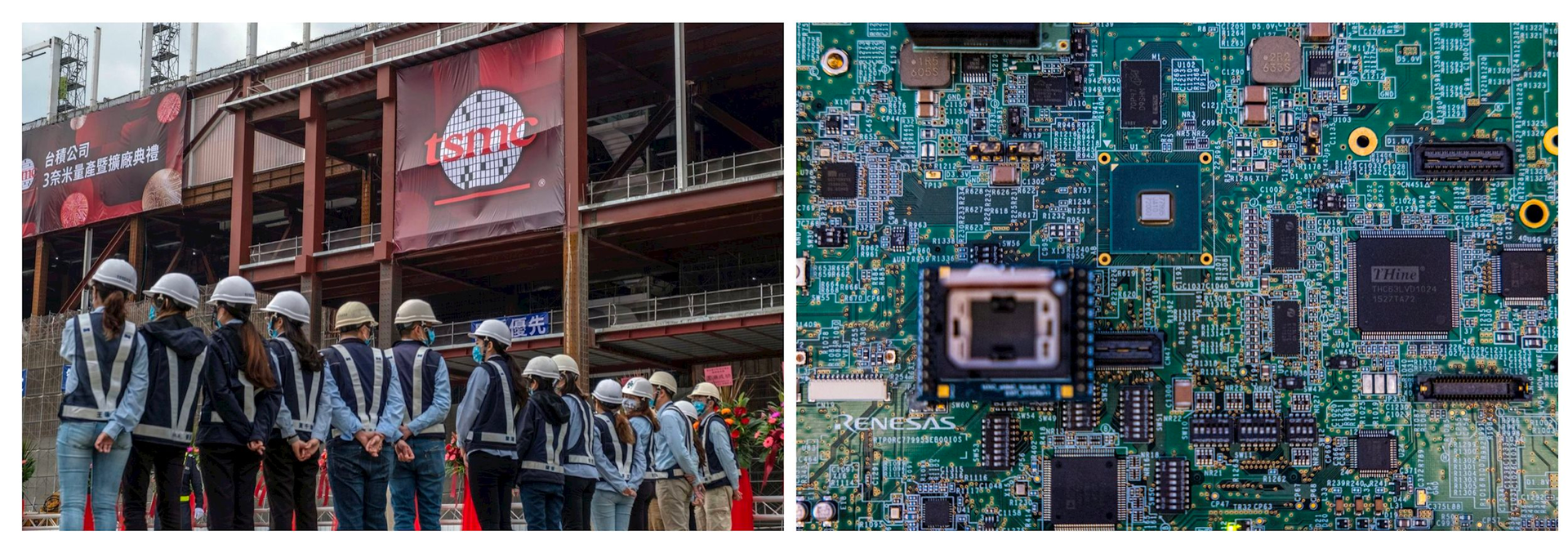

Các nhà sản xuất chip hiện đại nhất - được dùng trong các bộ phận như "bộ não" của máy tính, smartphone hay máy chủ, có Taiwan Semiconductor Manufacturing Co. (TSMC) và Samsung Electronics Co. Intel đứng thứ 3. Chip nhớ chủ yếu được sản xuất ở Mỹ, mang thương hiệu Mỹ hoặc châu Á. Các chip tương tự ở cấp thấp hơn - dùng trong các sản phẩm tiêu dùng và công nghiệp, được sản xuất trên khắp thế giới.

Việc hoạt động sản xuất chip chủ yếu tập trung vào 3 "điểm nóng", đó là Trung Quốc đại lục, Đài Loan và Hàn Quốc. Điều này khiến các nhà lãnh đạo quân sự và chính trị Mỹ lo lắng. Họ lo ngại rằng nếu Trung Quốc thống trị ngành chất bán dẫn, thì nền kinh tế và an ninh quốc gia của Mỹ sẽ bị đe doạ.

Từ khoảng năm 2016, các quan chức Mỹ đã bắt đầu ngăn chặn nỗ lực của Trung Quốc nhằm thâu tóm các công ty chip và công nghệ hàng đầu. Nhiều lãnh đạo của Washington đã không khỏi bất ngờ khi một nghiên cứu của Canada cho biết vào năm ngoái rằng nhà sản xuất chip lớn nhất Trung Quốc - Semiconductor Manufacturing Interntional Corp. (SMIC), đã bắt đầu sản xuất chip 7 nanomet - loại chip phức tạp, được cho là vượt quá khả năng của họ.

Ngày 7/10, chính phủ Mỹ đã áp đặt hạn chế nghiêm ngặt chưa từng có đối với hoạt động xuất khẩu liên quan đến chip sang Trung Quốc. Trong khi đó, giới chức Mỹ cũng hy vọng những khoản trợ cấp của liên bang sẽ giúp xây dựng những nhà máy đủ lớn và hiện đại để duy trì khả năng cạnh tranh và tạo lợi nhuận lâu dài trong tương lai.

Bà Raimondo cho biết trong 1 cuộc phỏng vấn: "Chúng tôi phải tìm ra cách tạo mọi đòn bẩy để thúc đẩy các doanh nghiệp này phát triển mạnh mẽ hơn. Tôi cần Intel suy nghĩ về việc đưa nhà máy 20 tỷ USD ở Ohio thành 100 tỷ USD. Chúng tôi phải thuyết phục TSMC hoặc Samsung rằng họ có thể sản xuất từ 20.000 tấm wafer/tháng lên 100.000 và tạo ra lợi nhuận ở Mỹ."

Song, tham vọng đó lại được đưa ra vào đúng thời điểm nhạy cảm với các nhà sản xuất chip, khi nhiều trong số đó chứng kiến nhu cầu về thiết bị điện tử sụt giảm mạnh. Intel đang phải cắt giảm chi tiêu vốn, TSMC mới đây cũng cho biết nhu cầu đi xuống có thể khiến họ phải cắt giảm chi tiêu vốn trong năm nay.

Để đáp ứng nhu cầu đầu tư của các công ty chip, bà Raimondo đã tiếp cận các nhà đầu tư cơ sở hạ tầng tư nhân với các dự án này, giống hình thức đầu tư của Brookfield Asset Managenment vào nhà máy ở Arizona của Intel. Tháng 11 năm ngoái, bà đã trình bày ý tưởng này với 700 nhà quản lý tài sản tại 1 hội nghị đầu tư của Ngân hàng Barclays. Bà cũng tìm đến các khách hàng như Apple để đề nghị mua chip mà các nhà máy này sản xuất.

Mỹ khó có thể dẫn đầu

Những nỗ lực đó dường như đã có hiệu quả. Tháng 12, TSMC cho biết sẽ tăng khoản đầu tư lên 40 tỷ USD đối với các con chip hiện đại nhất tại nhà máy ở Phoenix. Tại một sự kiện vào cùng tháng này, có sự tham dự của ông Biden và các quan chức hàng đầu, CEO Apple Tim Cook và CEO Advanced Micro Devices Lisa Su cũng cam kết mua 1 số sản phẩm của TSMC.

Tuy nhiên, TSMC lại cho biết dù công ty hào hứng với các kế hoạch của họ và những khoản hỗ trợ từ địa phương, tiểu bang và có thể là liên bang, nhưng việc xây dựng cơ sở sản xuất tương tự ở Mỹ vẫn là khá cao. Morris Chang - nhà sáng lập TSMC, cho biết mức chênh lệch có thể là tới 50%. TSMC cũng cho biết họ cũng đưa hơn 600 kỹ sư Mỹ đến Đài Loan để đào tạo.

Còn châu Âu cũng có kế hoạch riêng để đẩy mạnh tỷ trọng sản xuất chip trong 10 năm, trong khi chính quyền những quốc gia, vùng lãnh thổ như Trung Quốc, Đài Loan hay các nước châu Á khác cũng đổ tiền vào lĩnh vực này. Ngoài dự án ở Arizona, TSMC còn đang xây dựng 1 nhà máy ở Nhật Bản và cân nhắc các khoản đầu tư tiềm năng ở châu Âu.

Chi phí tăng cao và khan hiếm lao động có trình độ cao ở Mỹ đã từng cản trở họ trong việc khôi phục hoạt động sản xuất điện tử. Mung Chiang - hiệu trưởng Đại học Purdue ở Indiana, cho biết sinh viên ngành máy tính và kỹ thuật thích thiết kế chip hoặc phần mềm hơn là sản xuất. Hơn nữa, địa điểm trải nghiệm thực tế cũng… thiếu.

Song, phát triển nguồn nhân tài trong nước chỉ là một nửa "trận chiến". Mỹ cũng phụ thuộc vào nước ngoài để có nhiều sản phẩm đầu vào quan trọng cho chất bán dẫn.

Các tia laze in bản thiết kế mạch nhỏ trên tấm silicon thường sử dụng khí neon tinh khiết. Tuy nhiên, loại khí hiếm này chủ yếu nhập từ Ukraine, Nga và Trung Quốc và khi mâu thuẫn Nga - Ukraine xảy ra khi Trung Quốc trở thành nguồn cung cấp chính.

Một số nguyên liệu thô khác được sử dụng trong sản xuất chip như vonfram, được chuyển hoá thành vonfram hexafluoride và để chế tạo các bộ phận của bóng bán dẫn, cũng có nguồn gốc chủ yếu từ Trung Quốc. Để loại bỏ sự ràng buộc cho ngành chip của Mỹ khỏi Trung Quốc, thì quá trình toàn cầu hoá tồn tại trong nhiều thập kỷ phải được huỷ bỏ, điều mà các nhà lãnh đạo ngành cho rằng sẽ không phải là thực tế.

Ngay cả khi Mỹ không thể sở hữu toàn bộ chuỗi cung ứng chất bán dẫn, thì quốc gia này vẫn có cơ hội xoay chuyển thực tế họ bị mất vị thế dẫn đầu ở nhiều lĩnh vực, như ô tô chở khách, thiết bị đường sắt, máy công cụ, điện tử tiêu dùng và tấm năng lượng mặt trời.

Tham khảo WSJ

.png)

.png)

.jpg)